《質問》

税理士Aは、税理士事務所を開業していましたが、先月死亡しました。その税理士事務所は、補助税理士の長男Bが後継者となり税理士事務所を承継しました。その承継した相続人Bが従業員10名と自己に対し退職金を支給しようと考えていますが、この場合退職金は被相続人の所得計算上必要経費に算入されますか。また、相続税の申告の際、債務控除の対象になりますか。なお、従業員のメンバーは変更もなく従事内容や従事状況に変更がありません。また、退職金規程はありますが、死亡した際の取り決めはありません。

「さくら税研フォーラム」は会員制の税務・会計情報サービスです。法人課税・個人課税・資産課税・消費税等税務全般に渡るポイント、毎年の税制改正の動向など、最新の税務情報を詳しく解説しています。

《質問》

税理士Aは、税理士事務所を開業していましたが、先月死亡しました。その税理士事務所は、補助税理士の長男Bが後継者となり税理士事務所を承継しました。その承継した相続人Bが従業員10名と自己に対し退職金を支給しようと考えていますが、この場合退職金は被相続人の所得計算上必要経費に算入されますか。また、相続税の申告の際、債務控除の対象になりますか。なお、従業員のメンバーは変更もなく従事内容や従事状況に変更がありません。また、退職金規程はありますが、死亡した際の取り決めはありません。

《質問》

被相続人Aは、居住用の不動産を所有している(相続税評価額は、土地・建物合計で5,000万円)。その他、生命保険金1億円が受取人であるBに支払われた。

相続人は長男Bと次男Cの2名である。

この度、Aの死亡により、同居していた次男Cが土地・建物を相続し、長男Bは、受け取った生命保険金から2,500万円を代償分割として次男Cに支払うことで分割協議をしたいと考えているが、相続税課税上何か問題になることはあるか。

《質問》

次の内容のガン保険(生命保険会社との保険契約)に加入しています。

保険契約者(保険料負担者)及び被保険者:夫

保険金受取人:妻

平成27年4月、夫にガンが見つかり、上記保険契約により平成27年11月6日、妻名義の銀行口座に「入院給付金」及び「在宅療養給付金」の名目で約550万円の保険給付金が入金されました。

その後、夫は平成27年12月25日に死亡しました。

法定相続人は、妻及び子2人です。

所基通9-20によりますと、身体に傷害を受けた者と保険金等の受取人が異なる場合であっても、その支払を受ける者がその身体に傷害を受けた者の配偶者若しくは直系血族又は生計を一にするその他の親族であるときは、非課税として取り扱う旨規定されています。

この通達をそのまま当てはめ、「入院給付金は非課税」と判断してよろしいものでしょうか。

通常は「保険金受取人:夫」とするのが一般的であり、この場合は550万円が夫の相続財産となるのに対し、質問の場合には、結果的に550万円が課税されず妻の手に渡ることになるため、疑問を持ったものです。

▼時系列

H21.10.30 相続人Aが代表を務める法人S(不動産業)がタワーマンションの一室を購

入。

H27.5.18 被相続人Bが法人Sから時価で当該物件を購入。

H27.12.27 被相続人Bが亡くなり、相続人Aが当該物件を相続により取得。

▼価格

H27.5.18 被相続人Bが当該マンションの一室を購入した時の時価

125,000,000円

H27年度相続税評価額

土地 11,591,017円

建物(固定資産税評価額) 16,224,983円

合計 27,816,000円

▼状況

・当該マンションの一室は、被相続人が購入後、サブリース契約を結んで法人Sが一括借り上げをする予定であったが話が頓挫し、相続開始時点において空室となっていた。

・当該物件購入前から被相続人は体調を崩しがちであった。

・売買契約書は自筆ではない(印字しているもの)ものの、代理人等は挟んでおらず、被相続人の名前で契約している。

▼参考

財産評価基本通達によれば、評価の原則において財産の価格は「時価によるものとし、時価とは、課税時期(相続、遺贈若しくは贈与により財産を取得した日若しくは相続税法の規定により相続、遺贈若しくは贈与により取得したものとみなされた財産のその取得の日又は地価税法第二条(定義)第四号に規定する課税時期をいう。以下同じ)において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価格をいい、その価格は、この通達の定めによって評価した価格による。」とされ、「この通達の定めによって評価することが著しく不適当と認められる財産の価格は、国税庁長官の指示を受けて評価する」とある。

国税不服審判所 平成27年7月1日裁決(タワーマンションの購入価格と相続税評価額との差額を利用した節税行為)の事例においては、マンション取得時期と相続開始時点が近接(この場合の事例は1か月)しており、基準地価格も相続開始前後において横ばいであることから、マンション取得時の価格を用いて評価することが相当であると判断している。

《質問》

《質問》

次の保険契約に係る保険料を法人が支払った際の取扱いと、入院給付金を受け取った際の課税関係についてどのように考えればよいかご教示お願いいたします。

契約者:法人

被保険者:個人A(法人役員)

*契約書上、死亡保険金は法人の受取りになりますが、入院給付金は個人に支払われます。

*本来、入院給付金は個人Aが受取者となっていますが、個人Aの死亡により個人Aの配偶者(法人役員)が入院給付金1,200千円受け取りました。

《質問》

父と母は共に90歳です。

二人ともかなり高額の資産を持っているようです。

父が老人ホームに入居することになり(入居一時金2,000万円程度)私はその入居金を母に負担してもらいたいと考えています。(相続税のことを考えて)

もし母がその支払いを渋った場合私がその支払いを立て替えて、後日母より返してもらえばこの立て替えた2,000万円について贈与税の問題は起こらないと考えてよいでしょうか?

≪質問≫

私と主人は、ハワイに不動産を買いました。

それは賃貸物件で、実は代金はすべて主人が出したのですが、現地の不動産業者が登記は二人の名義にした方がよいと勧めてきました。理由は二人の名義で登記すれば、相続が発生したとき相続手続きをすることなく自動的に片方の名義に移転するということです。ハワイでは相続の手続きには管財人を選任したり、長い間時間がかかってしまうため合有の形態(ジョイント・テナンシーという)にすることが一般的とのことです。ただそれにはいくつか問題があります。

①主人が代金を100%払っているので贈与になってしまいます。そこで私は主人に対して名義貸しである念書を作りました。また、賃貸物件なので収入に関しては主人が確定申告をします。そのことにより、これは贈与ではないことを主張できますがそれでよいでしょうか?

②贈与が発生した時に相続人の名義分に関しては相続ということでよいのですが、被相続人の名義分に関してはどのような申告が必要ですか?相続税の対象にすることには疑問があります。また一時所得になる事も考えられるのでしょうか?

同じような内容の国税庁のQ&Aがありましたので、添付します。

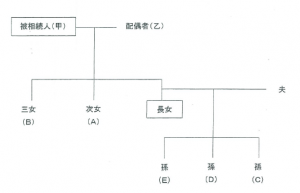

被相続人(甲)は、配偶者(乙)との間に長女、A、Bがあり、長女には実子(C)(D)(E)がある。長女の死亡後、甲と乙は孫(E)を養子縁組した。

上記の場合の親族関係において、今回被相続人(甲)にかかる以下の点を教えてください。

①法定相続人の員数

②夫への相続分

③各相続人の法定相続分

なお、(E)は代襲相続人であり、養子である。

Ⅰ 事実関係

1 子は父から必要な都度、金銭の借入を無利息で行っていました。借入日、借入金額は、次表のとおりで、平成26年末現在の借入残高は5,200万円です。

| 借入日 | 借入額(円) | 累計残高(円) |

| H22.5.7 | 1,000,000 | 1,000,000 |

| H23.2.28 | 1,000,000 | 2,000,000 |

| H24.6.18 | 5,000,000 | 7,000,000 |

| H24.7.20 | 5,000,000 | 12,000,000 |

| H25.3.8 | 5,000,000 | 17,000,000 |

| H25.5.16 | 10,000,000 | 27,000,000 |

| H25.7.18 | 10,000,000 | 37,000,000 |

| H25.10.16 | 15,000,000 | 52,000,000 |

子は、上記借入金を不動産貸付業に係る運営資金として、修繕費や借入金の返済に充てていました。

子は銀行から多額の借入を行っていたため、返済余力がなく、上記借入の返済は据え置かれていましたが、平成27年12月をもって銀行借入れの返済が終了、平成28年からは父からの借入の返済を開始する予定です。

2 今回税務調査があり、調査官から「銀行からの借入金利息と同程度の額の50%相当額を、不動産所得の収入金額に計上すべきである。」との指摘を受けました。

《質問》

【土地の無償返還届を提出している場合の株式贈与にかかる評価】

条件

・土地の所有者は、父A・その土地の上に同族法人甲が建物を建築し、社屋として使用している

・甲の株主構成(A80株、子B60株、Aの配偶者C60株の合計200株)

・甲の代表取締役 B

・無償返還届を提出し、通常の地代を甲からAへ支払っている

検討

現在、①AからBへ、②CからBへ という二つの株式贈与を検討しております。この場合、財産評価通達上の純資産計算にて当該土地の評価額の20%を計上する必要があるかに疑問が生じております。

先日、税研の研修会で調査事例としてこの件をお話しされておりましたが、その時の記憶では、この相個16、37は、同一人が土地と株式を同時に贈与する場合に適用されると理解しました。この事例では、①,②ともに借地権の計上は不要という意味になりますでしょうか?