《質問》

法人が行う土地売却の消費税について質問します。

5月決算法人で、不動産販売等を行う法人ではありません。

土地A・・・2025年3月に購入、2025年5月に譲渡して引渡し予定

土地B・・・2025年4月に購入、2025年6月に譲渡して引渡し予定

このような場合、たまたま土地の譲渡があった場合の課税売上割合に準ずる承認申請は認められないと考えてよいか?5月決算のためそもそも間に合わないか?

仮にもし一つだけだったら認められる可能性があったのか?

(質問時は5月中です)

「さくら税研フォーラム」は会員制の税務・会計情報サービスです。法人課税・個人課税・資産課税・消費税等税務全般に渡るポイント、毎年の税制改正の動向など、最新の税務情報を詳しく解説しています。

《質問》

法人が行う土地売却の消費税について質問します。

5月決算法人で、不動産販売等を行う法人ではありません。

土地A・・・2025年3月に購入、2025年5月に譲渡して引渡し予定

土地B・・・2025年4月に購入、2025年6月に譲渡して引渡し予定

このような場合、たまたま土地の譲渡があった場合の課税売上割合に準ずる承認申請は認められないと考えてよいか?5月決算のためそもそも間に合わないか?

仮にもし一つだけだったら認められる可能性があったのか?

(質問時は5月中です)

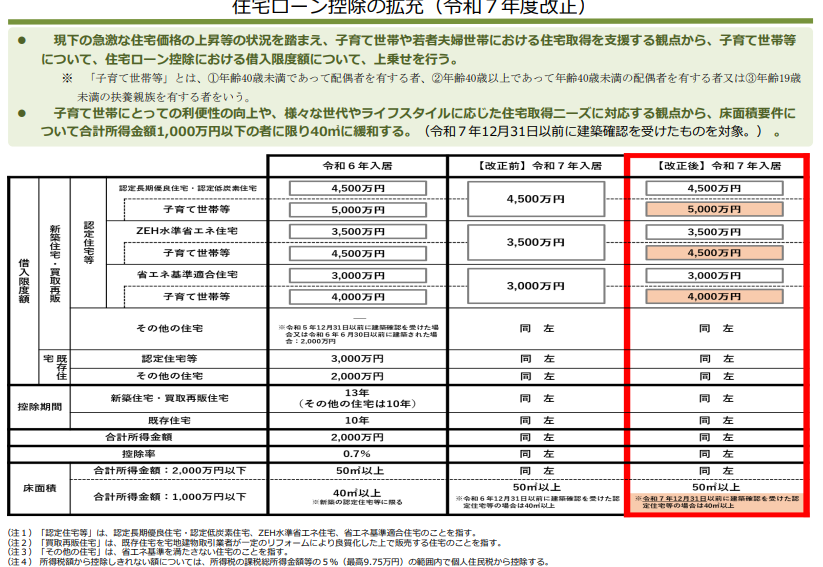

【税額控除】

1 住宅ローン控除等

⑴ 概要

下記資料(財務省)のとおりです。

⑵ 借換・繰上返済した場合

控除期間内に借換え、繰上返済しても、借入金のその後の償還期間が10年以上であれば、引き続き住宅ローン控除の適用はあります(措通41-19)。

例)

借換した場合の調整計算

A 借換直前当初借入金残高 1,000万円

B 借換による新たな借入金の額 1,100万円

C 借換による新たな借入金年末残高 1,070万円

A<B の場合の年末残高 ➡ C(1,070万円)×A(1,000万円)/B(1,100万円)

A≧Bの年末残高 ➡ Cの金額

⑶ 床面積基準について

ア 家屋を共有で取得した場合

例

家屋全体78㎡ 夫婦共有 1/2づつ

➡ 家屋全体の床面積合計が50㎡(40㎡)であれば、住宅ローン控除が受けられます(措通41-12⑵)。

イ 店舗兼住宅の場合

例)

店舗部分の床面積 50㎡

居住部分の床面積 70㎡

➡家屋全体の床面積が50㎡(40㎡)以上で、1/2以上が居住用であれば住宅ローン控除が受けられます(措通41-12⑴)。

⑷ 所得要件

令和7年分の合計所得金額は2,000万円を超えていたが、8年分以降は2,000万円以下となる見込み

➡ 令和7年分については住宅ローン控除が受けられませんが、8年分以降は条件を満たしていれば住宅ローン控除の適用を受けられます。その場合、8年分の確定申告で所定の書類を提出する必要があります。

また、控除期間は1年短くなり12年となります。

⑸ 居住用の要件

取得者自身が居住することを要件としていますが(原則住民票等で確認)、取得者が転勤等により単身赴任となり取得した家屋に居住できなくても、家族が入居すれば住宅ローン控除の適用があります(措通41-1の2)。

⑹ 相続による住宅取得と借入金の承継

借入金は相続による債務の承継であり、住宅の取得のための借入金ではないので住宅ローン控除の適用はありません。

⑺ 財産分与による住宅取得

贈与による家屋の取得や、生計を一にする親族等からの取得は住宅ローン控除の対象から除外されています。

しかし、離婚に伴う財産分与による住宅の取得は、贈与による取得ではなく(分与する方に譲渡所得課税)、また、離婚により生計を一にする親族等からの取得にも該当しないことから住宅ローン控除が受けられます。

⑻ 補助金等の受取り

住宅の取得等に際し補助金の交付を受ける場合には、住宅の取得対価の額から補助金等の額を差し引き住宅ローン控除の額を算定します。

また、補助金の交付額決定通知等が届かないなど確定申告時までに交付額が確定しない場合でも、見込み額で住宅ローン控除の金額を算出します。後日確定額が見込み額と異なった際には、遡及して申告額を訂正する修正申告または更正の請求を行います(措通41-26の3)。

⑻ 父所有の住居に子が住宅ローンで増改築する場合

自己所有の住居に対する増改築ではないので住宅ローン控除の適用はありません。

また、リフォーム代を子が負担すると、このリフォーム代が「子から親への贈与」とみなされる可能性があります。

そこで、譲渡や贈与により子の名義としたうえで増改築をすることにより住宅ローン控除の適用を受けることができます。

⑽ 選択替えによる更正の請求

認定住宅の新築等に係る税額控除(最高額65万円 単年)の申告をした場合、その後、住宅ローン控除の方が有利になるとして選択替えの更正の請求をしても、税法の規定に従っていなかった又は計算誤りがあったことではないため請求は認められません。

2 配当控除

⑴ 配当控除の申告漏れ

配当控除は確定申告書への記載が要件とされていないため、更正の請求により是正が可能です。

⑵ 配当控除の割合下表のとおり

次の配当所得は配当控除の対象とはなりません。

① 外国法人から受ける利益の配当

② 確定申告不要とした配当所得

③ 申告分離課税の適用を受ける上場株式等の配当

(単位:%)

| 区分

内容 |

課税総所得金額が1,000万円以下 | 課税総所得金額が1,000万円超 | ||||

| 1,000万円以下の部分 | 1,000万円超の部分 | |||||

| 所得税 | 住民税 | 所得税 | 住民税 | 所得税 | 住民税 | |

| 剰余金の配当等 | 10.0 | 2.8 | 10.0 | 2.8 | 5.0 | 1.4 |

| 証券投資信託の収益の分配(注1.3) | 5.0 | 1.4 | 5.0 | 1.4 | 2.5 | 0.7 |

| 一般外貨建収益の分配(注2.3) | 2.5 | 0.7 | 2.5 | 0.7 | 1.25 | 0.35 |

3 外国税額控除

⑴ 税額控除と必要経費算入の選択

外国所得税を納付した時、外国税額控除の適用を受けるのか外国所得税を必要経費に算入するかの選択は、各年毎にその年中に確定した外国所得税全部について行う必要があります(一般的には税額控除をするのが有利となります。)。

⑵ 外国税額控除の適用時期

外国税額控除の適用時期は、原則として外国税額を納付することとなる日(納付すべき租税債務が確定した日)の属する年分です。

納付義務が確定した日

| 申告納税方式 ➡ 申告期限までに提出 ➡ 法定申告期限

➡ 申告期限後に提出 ➡ 申告書提出日 |

| 賦課課税方式 ➡ 賦課決定の通知のあった日 |

| 源泉徴収方式 ➡ 源泉徴収の対象となる所得の支払日 |

⑶ 国外所得が生じた年の翌年に外国所得税の納税義務が確定する場合

例)日本の居住者甲はA国にある土地を売却しましたが、A国所得税は翌年に税務申告するまで確定しない場合

申告方法は次のように行います。

① 土地を売却した年分で譲渡所得の申告を行い、控除余裕額を算出し翌年に繰越します([外国税額控除に関する明細書]の添付を忘れないようにすること)。

➡外国所得税の納付が確定していないので外国税額控除の適用はなし。

② 外国税額が確定した翌年に、繰り越した控除余裕額を使い、外国税額控除を受けることになります。

【財産債務調書等】

1 財産債務調書

⑴ 提出要件

次のいずれかに該当する方は提出しなければなりません。

① その年分の退職所得を除く各種所得の金額の合計額 が 2,000万円を超える場合で、その年の12月31日において、その合計額が3億円 以上の財産又は1億円以上の国外転出特例対象財産 (例:有価証券、未決済信用取引)を有する方

② 申告すべき所得金額、申告の有無に関係なくその年の12月31日において、その合計額が 10億円以上の財産を有する方

⑵ 提出期限

その年の翌年の6月30日

⑶ 記載事項

財産の種類、数量、価額、所在及び債務の金額等

2 国外財産調書

⑴ 提出要件

居住者の方で、その年の12月31日においてその価額の合計額が5,000万円を超える国外財産を有する方

⑵ 提出期限

その年の翌年の6月30日

⑶ 記載事項

国外財産の種類、数量及び価額 所在等

3 調書提出の有無による効果

次のとおり、調査の際非違が指摘された場合の加算税に影響しますので、該当する方は確実に財産債務について記載し、調書の提出をする必要があります。国外財産調書の提出についても同様の規定となっています。

① 財産債務調書を提出期限内に提出した場合に、財産債務調書に記載がある財産又は債務に関して所得税・相続税の申告漏れが生じたときは、その財産又は債務に係る過少申告加算税等が5%軽減されます。

② 財産債務調書の提出が提出期限内にない場合又は提出期限内に提出された財産債務調書に記載すべき財産又は債務の記載がない場合(重要なものの記載が不十分と認められる場合を含みます。)に、その財産又は債務に関して所得税の申告漏れが生じたときは、その財産又は債務に係る過少申告加算税等が5%加重されます。

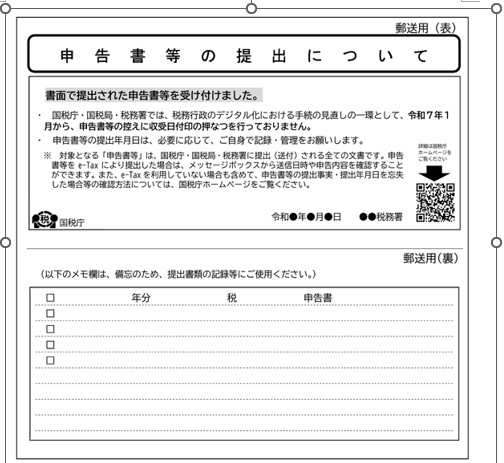

【その他】

申告書の控えの収受日付印の押なつについて

税務署等は、令和7年1月から書面で提出した確定申告書等の控えに『収受日付印の押なつ』を行わないことになっています。提出者は必要に応じて自身で控えの作成と保管を的確に行う必要がありますが、当分の間の対応として窓口で交付する「リーフレット」に申告書等を収受した日付や税務署を記載したものを希望者に渡すことになっています。郵送で提出する場合には、返信用封筒を同封した場合にも同様に「リーフレット」を返送することになっています(令和6年2月1日付けQ&A参照)

郵送用リーフレットにつきましては、下記参考資料のとおりです。

「申告書等を提出したにもかかわらず、税務署等から、『申告書等が提出されていないのではないか』といった問合せがあった場合などには、納付状況や他の証拠書類を確認しつつ、税理士及び納税者の方からの聴き取りなどを行った上で、そのリーフレットと申告書等の控えなどを確認させていただくことで、原則として、その日に税務署に来署し、申告書等を提出されたものとして取り扱います。」と説明をしていますので、リーフレットは重要です。

なお、『郵送用(裏)』には自身で送付した書類をメモ書きしておく必要があります。

【給与所得】

1 所得金額調整控除

次の要件に該当する場合、給与所得から一定額が控除されます。

⑴ 給与等の収入金額が850万円を超える給与所得者で、次のいずれかに該当する方

① 本人が特別障害者に該当

② 23歳未満の扶養親族がいる(注1)(注2)

③ 特別障害者である同一生計配偶者または扶養親族がいる(注1)(注2)

(注1) 同一生計内のいずれか一方の所得者に適用するという条件はありません。 同じ世帯に給与所得者が複数いる場合、要件に該当すれば、いずれの方も所得金額調整控除の適用があります(措通41の3の3-1)。

(注2) 扶養親族が対象ですので、扶養控除適用の有無に関係ありません。したがって、16歳未満の扶養親族でも控除の対象となります。

⑵ 給与所得と公的年金所得双方を有する方

給与等の金額と公的年金等に係る雑所得の両方の収入があり、その金額の合計額が10万円を超える場合、10万円を限度として控除されます。

2 ストックオプション等

⑴ 役員、使用人がストックオプション(非適格)の権利行使、その後譲渡をした場合の課税関係は次のようになります。

〔ストックオプションの流れ〕

| 権利付与① ➡ 権利行使制限期間 ➡ 権利行使② ➡ 売却・譲渡③ |

例)

① 1株当たり100ドルで権利付与された ➡ 100ドル支払えば1株を取得できるという権利を単に付与されただけなので課税はなし。

② 1株当たり150ドルの時に100ドルを払い込み権利行使した ➡ 150ドルと100ドルとの差額が経済的利益として給与所得課税となる。

③ 1株210ドルの時株式を譲渡した。 ➡ 210ドルと150ドル(権利行使価額)の差額が株式譲渡所得として課税される。

※ 通常は権利行使と株式譲渡は同時に行われることが多い。

| 税制非適格 | 税制適格(注) | ||

| 権利行使時 | 所得区分 | 給与所得 | 課税なし |

| 所得金額 | 行使時時価-行使価格 | ||

| 譲渡時 | 所得区分 | 株式等譲渡所得等 | 株式等譲渡所得等 |

| 所得金額 | 譲渡価額―行使時時価 | 譲渡価額―払込価額 | |

⑵ RS、RSU

| 権利付与① ➡ 制限期間 ➡ 制限解除② ➡ 譲渡③ |

例)

① 1年経過後に毎年10株ずつ制限期間が解除されるという条件で権利付与➡課税なし

② 1年経過し無償で10株を取得した➡10株分の時価で給与所得課税

③ 10株の株を売却➡売却された価格と給与所得課税された価格との差額に対して株式譲渡所得課税

(注) 税制適格ストックオプションは、国内法人から付与され一定の要件を満たす必要がありますので、外国親会社から日本子会社の従業員等に付与されたストックオプションは税制適格とはなりません(措法29の2①)。

※ 日本の子会社、日本支店の役員・従業員が外国親会社から株式等の経済的利益の供与を受けた場合には、経済的利益について子会社等は税務署へ支払調書の提出義務があります。

【譲渡所得】

1 金地金の売却については、譲渡所得(総合)となります。

譲渡収入金額-(取得費+譲渡費用)-特別控除(50万円)=所得金額

所有期間5年超の場合、所得金額×1/2が他の所得と合算されます。

1回に受けとる譲渡収入金額が200万円超の場合、取扱業者は支払調書を税務署に提出することになっています。

なお、金投資口座の利益については、譲渡所得ではなく預貯金の利子同様源泉分離課税(所得税等15.315%+住民税5%)となります。

2 消費税の課税事業者が店舗や機械等を譲渡した場合、譲渡所得の金額の計算は、事業所得等に係る経理方式と同一の経理方式により計算をします。

| 事業者の態様 | 経理方式 |

| 税込経理方式を採用している事業者 | 税込金額で収入金額、取得費、譲渡費用を計算 |

| 税抜経理方式を採用している事業者 | 税抜価額で収入金額、取得費、譲渡費用を計算 |

| 免税事業者、非事業者 | 税込金額で収入金額、取得費、譲渡費用を計算 |

【退職所得】

退職所得については、所得税と住民税とで取扱いが異なるので注意が必要です。

<所得税>

勤務先に対し「退職所得の受給に関する申告書」を提出し、他の所得とは区分し分離課税により税額計算をし、支払先が源泉徴収を行います。

分離課税ですが、合計所得金額に含めることになっていますので、扶養控除等の判定では注意を要します。

また、総所得金額が少なく医療費控除等所得控除が差し引けない場合や住宅ローン控除等が引ききれない場合、さらに純損失の繰越控除は退職所得の金額から差し引けますので、確定申告し還付等を受けることができます。

例)

給与所得 200万円

退職所得 1,000万円

所得控除 300万円

住宅ローン控除 10万円

例題の場合、総所得金額 200-300=▲100(控除しきれなかった金額)⇒退職所得 1,000-100=900万円

さらに退職所得に係る税額から住宅ローン控除を差し引きます。

<住民税>

所得税で源泉徴収される退職手当については、住民税も特別徴収されます。ただし、所得税とは異なり、総所得金額から控除しきれない所得控除や税額控除を退職所得から控除したり、損益通算や純損失の繰越控除はできません。特別徴収で課税関係が終了してしまいます。

また、住民税では退職所得を合計所得金額に含めません。

【所得控除】

1 医療費控除

⑴ 「生計を一にする親族」の医療費

医療費は自身に係る医療費だけでなく、生計を一にする配偶者や親族に係る医療費を支払った場合も、家族の分も含め控除対象となります。

例えば、親が死亡し、入院中の医療費を子が支払った場合、子と親が死亡時生計を一にしていれば、子の医療費控除の対象となります(所基通73-1)。

また、入院費は親(被相続人)の債務で現に存するものですので、相続税の債務控除の対象にもなります。

⑵ 医療費控除から差し引く補填金

ア 健康保険から支給される出産手当金(産前産後の休暇を取り給与の支給がな かった場合の手当金)、傷病手当金(病気休業中に事業主から十分な報酬が受けられない場合に支給)は「補填金」に該当しませんので医療費から控除する必要はありません。

なお、各手当金は非課税所得で課税は行われません。

イ 入院給付金の支給については医療費から控除する「補填金」となりますが、支払った入院費以上の保険金が支払われても、他の医療費から控除する必要はありません(国税庁H/P質疑応答事例 「支払った医療費を超える補填金」)。

なお、医療費を補填した残額は非課税所得です(所令30一)。

例) ケガの治療入院費 50万円

歯の治療費 30万円

生命保険会社からの入院給付金 70万円

医療費の計算 50万円-70万円=▲20万円(非課税)

30万円 医療費控除の対象

ウ 死亡したこと、重度障害の状態になったこと(例えばがん宣告を受けたことによる保険金)に起因して支払いを受ける保険金等については医療費控除から差し引く必要はありません(所基通73-9)。

⑶ 医療費の範囲

医療費控除の対象となるものとならないものは次表のとおりです(国税庁H/P タックスアンサー1120、1112他参照)。

| 控除の対象に含まれるもの(例示) | 控除の対象に含まれないもの(例示) |

| 次のような費用も医師による診療の対価です ・視力回復レーザー(レーシック)手術 ・インプラントによる歯科治療費 ・白内障手術費用 医師等による診療等を受けるために直接必要なもので、次のような費用 ・通院費、医師等の送迎費 ・入院の対価として支払う部屋代や食事代 ・医療用器具の購入や賃借のための費用 ・義手、義足、松葉づえ、義歯や補聴器等の購入の費用(注) ・身体障害者福祉法などの規定により、都道府県や市町村に納付する費用のうち、医師等の診療費用等に当たるもの ・6か月以上寝たきりの人のおむつ代で、その人の治療をしている医師が発行した証明書(おむつ使用証明書)のあるもの ・介護保険等制度で提供される一定の施設・居宅サービスの対価 |

・容姿を美化し、容ぼうを変えるなどの目的で行った整形手術の費用 ・健康診断の費用 ・タクシー代(電車やバスなどの公共交通機関が利用できない場合は控除対象となります。) ・自家用車で通院する場合のガソリン代や駐車料金 ・治療を受けるために直接必要としない、近視、遠視のための眼鏡、補聴器等の購入費用 |

(注)補聴器の購入費用に係る医療費控除の取扱いについて 平成30年4月16日付 個人課税課情報 参照

2 社会保険料控除・小規模企業共済等掛金控除

⑴ 控除対象となる「支払者」の範囲

ア 社会保険料控除は所得者自身に係る保険料だけでなく、生計を一にする配偶者や親族が負担すべき社会保険料を支払った場合にも、控除対象となります。

例えば、妻の後期高齢者医療保険料を夫の口座から振替で支払うことを選択することができるため、夫の口座から差し引かれた(支払った)医療保険料は夫の社会保険料控除の対象になります。

妻の年金から差し引かれた介護保険料や後期高齢者医療保険料は、妻が支払った保険料なので、夫の社会保険料控除の対象とはなりません。

イ 小規模企業共済等掛金控除は契約者自身が掛金を支払った場合に控除することができることになっています。したがって、妻名義のiDeCoの掛金を夫が支払った場合は夫の小規模企業共済等掛金控除の対象とはなりません。

⑵ 対象となる年分

過去の年分に係る国民年金の未払分を支払った場合、支払った年分の社会保険料控除の対象となります。

また、国民年金の一括前納の場合には、前納した年分の控除とするか、各年分に対応させ控除するかの選択をすることができます。ただし、一度選択した方法を変更する更正の請求はできません(所基通74・75-2)。

3 ひとり親控除・寡婦控除

⑴ ひとり親控除

ひとり親控除は、現に婚姻していない、または配偶者の生死があきらかでない次の条件を満たす方が控除を受けられます。

①総所得金額等の合計額が58万円以下の同一生計の子がいる

②合計所得金額が500万円以下

③住民票に事実婚である旨の記載がされていない

したがって、婚姻歴がなくても上記の要件を満たせばひとり親控除は受けられます。

⑵ 寡婦控除

寡婦控除は次の条件を満たす方が控除を受けられます。

①夫と死別、離婚(扶養親族を有す)、夫が生死不明

②合計所得金額が500万円以下の所得

③住民票に事実婚である旨の記載がされていないことが条件です

死別の場合、扶養親族の有無、年齢は関係ありません。

男性での適用はありません。

[寡婦控除を失念しやすいケース]

〇 夫と死別し、妻が賃貸不動産を相続したような場合

〇 これまで500万円超の所得があったが、大規模修繕の結果、500万円以下となった場合

〇 離婚の場合、扶養親族を有していれば(扶養親族は子に限りません、父・母でも可)、控除を受けることができます。

4 配偶者控除・配偶者特別控除・扶養控除

⑴ 再婚した妻に前夫との間に子供(連れ子)がいる場合の扶養控除

配偶者の子は一親等姻族になりますので、生計を一にする等の要件を満たせば、扶養親族として控除することができます。

⑵ 内縁の妻とその間に生まれた子の扶養控除

内縁の妻は、親族に該当しないことから配偶者控除の適用を受けることはできません。内縁の妻との子も法律上親族とはなりませんので、扶養親族とはなりません。

しかし、父親が認知をすれば、子の地位を取得するので扶養控除の対象となります。

⑶ 離婚後別居している子へ養育費を送金している場合の扶養控除

同居していなくても養育費の支給を扶養義務の履行として、子の成人に達するまでなど一定の年齢に限って支給するような場合には、生計を一にしていると判断し別居している子も扶養控除の対象とすることができます。

ただし、離婚した妻が扶養控除の適用を受けることもできます。いずれか一方についてしか扶養控除は認められません(国税庁H/P質疑応答事例「生計を一にするかどうかの判定(養育費の負担)」参照)。

⑷ 扶養控除の所属の変更

扶養される方が、複数の所得者(例えば夫婦共働き)の扶養親族に該当する場合、誰が扶養控除の適用を受けるかは、

①予定納税の減額申請書

②扶養控除等申告書等

③確定申告書

に記載されたところによります。

しかし、一旦申告書等により所属が定められた後でも改めて申告書等提出することにより変更することはできますが、更正の請求や修正申告での変更はできませんので、事実上所属の変更は確定申告が最終となります。

例)

夫が子を扶養親族とする「扶養控除等申告書」を提出し、年末調整を行った。

その後 夫は多額の医療費が生じたため、夫が子を扶養親族から除外する確定申告書を提出し、妻が子を扶養控除の対象とする確定申告書を提出することにより所属の変更をすることができます(所令219、所基通85-2、国税庁H/Pタックスアンサー1181参照)。

⑸ 国外居住親族が扶養控除を受けるための必要書類

非居住者である親族に係る扶養控除の適用を受ける場合、次の書類を提出する必要があります。

| 親族の年齢等区分 | 必要書類 | 申告書の番号「国外居住」欄 2表 | |

| 16歳以上30歳未満70歳以上 | 親族関係書類、送金関係書類 | ① | |

| 30歳以上70歳未満 | 留学により非居住者となる | 親族関係書類、留学ビザ等書類、送金関係書類 | ② |

| 障害者 | 親族関係書類、送金関係書類 | ③ | |

| 年間38万円以上の生活費等の送金あり | 親族関係書類、38万円送金書類 | ④ | |

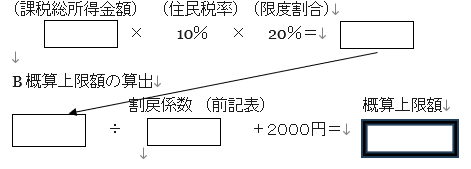

5 寄付金控除

⑴ ふるさと納税の算出方法と上限額

① 国税分 寄付金-2,000円)×5.105~45.945%

② 地方税(通常分) (寄付金-2,000円)×10%

③ 地方税(特例分) (寄付金-2,000円)×下表のとおり

| 住民税の課税総所得金額 (人的控除差調整額控除後) |

割合 |

| 195万円以下 | 84.895/100 |

| 330万円以下 | 79.79/100 |

| 695万円以下 | 69.58/100 |

| 900万円以下 | 66.517/100 |

| 1800万円以下 | 56.307/100 |

| 4000万円以下 | 49.16/100 |

| 4000万円超 | 44.055/100 |

例題

課税所得500万円の人が、静岡県浜松市に102,000円寄付した

①国税分 102,000円―2,000円 ×20.42% =20,420円

②住民税(通常分)(102,000-2,000)×10% =10,000円

③住民税(特例分)(102,000-2,000)×69.58%=69,580

100%

納税概算上限額の算出方法

A 所得割20%の算出

例題の概算上限額は

500万円 × 10% × 20% = 100,000

100,000 ÷ 69.58% ∔ 2,000 ≒ 145,000

(概算上限額)

⑵ 相続財産を市に寄付のふるさと納税

相続で取得した預貯金を相続税の申告期限までに地方公共団体に寄付した場合、相続財産を(国や)地方公共団体へ相続財産を寄付した場合には相続税の非課税規定の適用があり、さらに相続人の所得税寄付金控除(ふるさと納税)の対象となります。

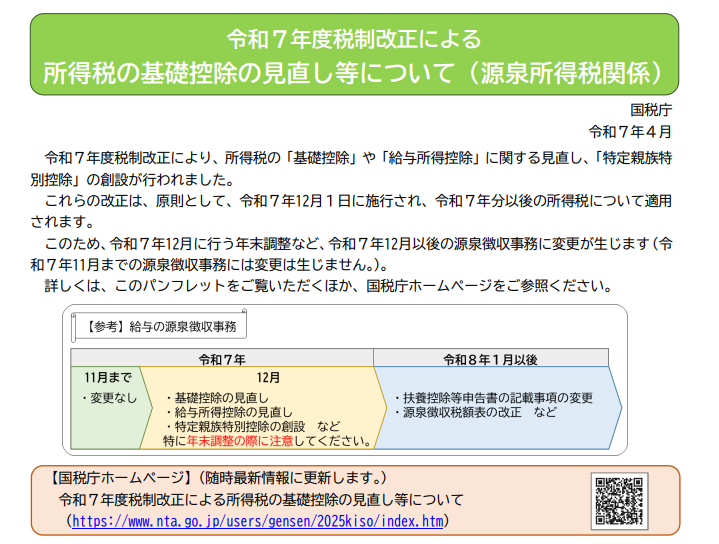

6 基礎控除等改正税法の適用

令和7年度税制改正による基礎控除の見直しは、令和7年 12 月1日から施行することとされていますから、 同年 11 月 30 日以前に準確定申告書を提出している場合旧法の適用となっています。令和7年 11 月 30 日以前に準確定申告書を提出した場合には、更正の請求を行うことにより基礎控除の見直しの適用を受けることができます。

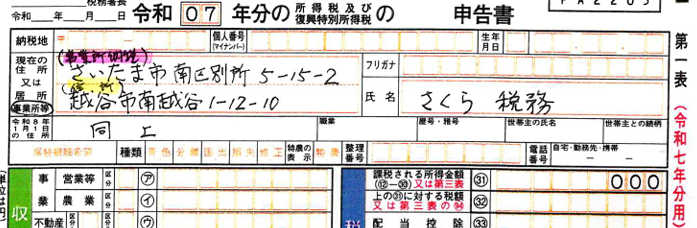

【納税地等】

1 原則として申告書提出時の住所地が納税地となります(所法15①)。

申告書の書き方

『現在の住所』欄

申告書の提出日における住所地の郵便番号と住所を記入します。

住所地以外の居所・事業所等の所在地を管轄する税務署に申告をする方は、(別添資料参照)の記載例のように、当てはまる文字を○で囲んだ上、上段に居所・事業所等の所在地と下段に住所を記入します。

例(別添資料参照)

住所:越谷市南越谷1-12-10

事業所:さいたま市南区別所5-15-2

2 住民税の課税

令和8年1月1日現在の住所地で課税しますので、その前に死亡したり、海外居住となった場合には、令和8年分(7年分の所得)の住民税の課税はありません。

<参考資料>

【金融商品 利子・配当・株式譲渡】

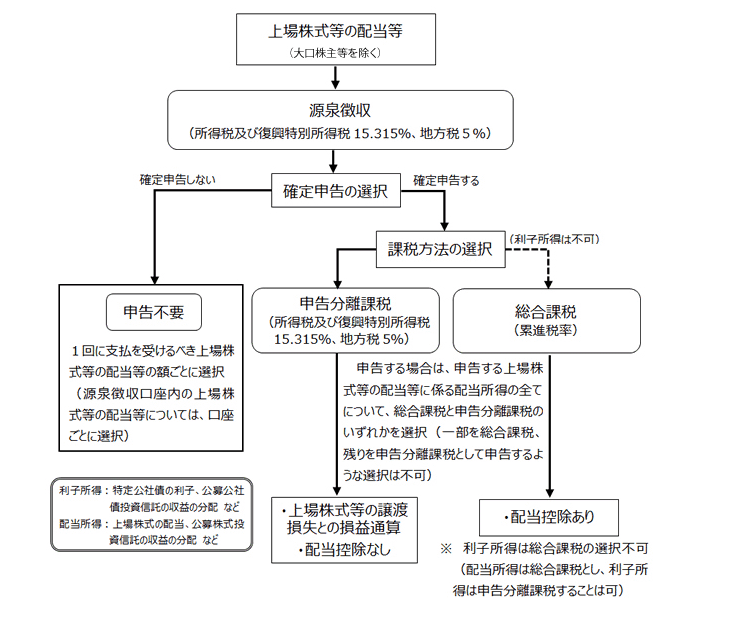

1 上場株式の配当等の課税の概要(国税庁H/P №1331より)

上場株式等の配当等(一定の大口株主等が受ける上場株式等の配当等を除きます。以下同じです。)については、総合課税に代えて申告分離課税を選択することができます。また、申告をしないことを選択することもできます。

なお、上場株式等の配当等を申告する場合には、その申告する上場株式等の配当等の全額について、総合課税と申告分離課税のいずれかを選択することになります(総合課税を選択した場合については、コード1330「配当金を受け取ったとき(配当所得)」を参照してください。)。

確定申告において上記のいずれかを選択した場合は、その後、修正申告や更正の請求において、その選択を変更することはできません。

申告分離課税の税率は、20.315パーセント(所得税および復興特別所得税15.315パーセント、地方税5パーセント)の税率が適用されます。

(注1) 平成25年から令和19年の各年分の確定申告においては、所得税と復興特別所得税(原則として、その年分の基準所得税額の2.1パーセント)を併せて申告・納税することになります。

(注2) 平成28年以後に支払を受ける特定公社債等の利子等を申告する場合に は、その利子の金額は、すべて、上記の税率による申告分離課税の対象とされますが、確定申告不要制度により申告しないこともできます。

(注3) 大口株主等が支払いを受ける上場株式等の配当等は、総合課税の対象となり、申告分離課税や確定申告不要制度(少額配当である場合を除きき。) を選択することはできません。

なお、令和5年10月1日以後に支払われる上場株式等の配当等については、その支払いを受ける方およびその支払いを受ける方を判定の基礎となる株主として選定した場合に同族会社に該当する法人が保有する株式等の発行済株式等の総数等に占める割合(株式等保有割合)が3パーセント以上となる場合、その支払われる配当等については、大口株主等と同様、総合課税の対象となります。

〇 上場株式等の配当等(大口株主等が支払いを受ける上場株式等の配当等を除きます。)の源泉徴収

15.315パーセント(他に地方税5パーセント)の税率により所得税および復興特別所得税の源泉徴収が行われます。

なお、大口株主等が支払いを受ける上場株式等の配当等は、20.42パーセントの税率により所得税および復興特別所得税の源泉徴収が行われます。

(注) 平成25年1月1日から令和19年12月31日までの間に支払を受ける配当等については所得税とともに復興特別所得税が源泉徴収されます。

〇 配当控除の適用

申告分離課税を選択した上場株式等の配当所得については、配当控除の適用はありません。

〇 上場株式等に係る譲渡損失がある場合

上場株式等に係る譲渡損失の金額がある場合またはその年の前年以前3年内の各年に生じた上場株式等に係る譲渡損失の金額のうち、前年以前で控除されていないものがある場合には、一定の要件の下、申告分離課税を選択した上場株式等の配当所得等の金額から控除することができます(当該上場株式等の配当所得等の金額を限度とします。)。

〇 上場株式等の配当等に関する課税関係の主な部分を整理すると、次のとおりです。

| 確定申告をする | 確定申告をしない

(確定申告不要制度適用) |

||

| 総合課税を選択 | 申告分離課税を選択 | ||

| 借入金利子の控除 | あり | あり | なし |

| 税率 | 累進税率 | 所得税 15.315% 地方税 5% | |

| 配当控除 | あり(※1) | なし | なし |

| 上場株式等の譲渡損失との損益通算 | なし | あり | なし |

| 扶養控除等の判定 | 合計所得金額に含まれる | 合計所得金額に含まれる (※2) |

合計所得金額に含まれない |

※1 外国法人から受ける配当等、特定目的信託に係る配当等、特定目的会社から支払を受ける配当等、投資法人から支払を受ける配当等、特定受益証券発行信託の収益の分配に係る配当等などは、配当控除の対象となりません。詳しくは、コード1250「配当所得があるとき(配当控除)」を参照してください。

会計ソフトを使い申告書を作成する際、配当所得の10%(5%)の金額を自動的に配当控除の金額として算出してしまう場合があるので注意をしてください。

※2 上場株式等に係る譲渡損失と申告分離課税を選択した上場株式等に係る配当所得との損益通算の特例の適用を受けている場合にはその適用後の金額、上場株式等に係る譲渡損失の繰越控除の適用を受けている場合にはその適用前の金額になります。

2 金融商品申告に当たっての注意事項

⑴ 課税方法選択に当たっての注意事項

確定申告を要しない利子所得、配当所得を申告した場合には、その後の修正申告や更正の請求において有利になるからといって除外することはできません(措通8の5-1)。

また、確定申告を要しない利子所得、配当所得の申告漏れまたは申告をしなかったことを選択した場合、それらを含める修正申告や更正の請求をすることはできません。

⑵ 源泉徴収選択口座内で利子、配当等を受領している場合の注意事項

① 複数の源泉徴収選択口座を有するときは、それぞれの源泉徴収選択口座ご

とに申告要・不要の選択をすることができます(措法37の11の6⑨)。

一口座内の利子・配当所得のいずれか一方だけを申告、または申告しないとする選択はできません。

なお、源泉徴収選択口座以外で受け取る利子等または配当等ついては、1回に支払いを受けるべき利子等または配当等ごとに選択することができます(措法8の5④)。

② 株式譲渡益と利子・配当所得(損益通算がされていない場合)別々に申告不要又は申告の選択をすることはできますが、譲渡損失と配当等が損益通算されている場合においては、譲渡損失を申告するときは同時に配当等・利子所得の申告が必要となります(措法37の11の6⑩)。この場合、配当等について総合課税又は申告分離課税いずれの方法も選択できますが、利子等については総合課税を選択することはできません。

⑶ 外国金融商品市場において売買される株式等について

外国金融商品市場において売買されている株式等も上場株式等に含まれますので、外国の証券会社等が管理運用している外国上場株式の配当は申告分離課税の選択ができますし、国内の金融商品取引業者を通じての上場株式に係る譲渡損失との損益通算ができます。

しかし、日本の金融商品取引法上の登録を受けていない金融商品取引業者等を通じて行う「上場株式等の譲渡」については、損益通算等が制限されています。損益通算等の関係をまとめると次のようになります(措法8の4①一、37の11②一、37の12の2①)。

① 国内の金融業者を通じて行い生じた国内上場株式等の譲渡損益と、日本に登録のない国外の金融業者を通じて行った国外上場株式等の譲渡損益については通算できます(譲渡内通算)。しかし、通算できなかった国外上場株式等の譲渡損失はなかったものとみなされ、国内の上場株式等の配当等との損益通算ができません。

② 国内の金融業者を通じて行い生じた国内上場株式等の譲渡損失と国外上場株式の配当等とは損益通算できます。

③ 国外の金融業者を通じて行い生じた国外上場株式の譲渡損失と国内の上場株式等の配当等とは損益通算できません。

④ 国外の金融業者を通じて行い生じた国外上場株式等の譲渡損失と国外の上場株式等の配当等とは損益通算できません。

3 非上場株式の配当等

少額配当(1銘柄について1回に支払いを受けるべき金額が、10万円にその配当の計算期間月数を乗じ12で割った金額以下)に該当しない限り総合課税で確定申告が必要です。

非上場株式の配当等と非上場株式の譲渡損との損益通算はできません。また、非上場株式等譲渡所得と上場株式等譲渡所得との間の損益通算(それぞれの譲渡所得内通算は可)もできません。

なお、住民税においては少額配当に該当しても申告書への記載が必要です。

【不動産所得】

1 収入計上時期

契約又は慣習により支払日が定められているものについては支払日、支払日が定められていないものについては支払を受けた日が収入計上時期です(所基通36-5⑴)。

したがって、例えば契約により3年間分を一括で受領した賃貸料収入はその全額を受け取った年分の収入として申告することになります。この場合の必要経費は賃貸期間が終了するまでの期間に通常生じると見込まれる費用を見積もって算入することができます(所基通37-3)。

また、臨時所得の平均課税の適用を検討する必要があります。

なお、帳簿書類を備えて継続的に記帳することにより、期間対応による収入計上(前受収入、未収収益の経理)も認められています(昭和48.11.6直所2-78)。

2 不動産所得者が死亡し相続が発生した場合の申告

〈所得税〉

遺産分割が行われるまでの期間は法定相続分で収入を区分し相続人が申告をします。遺産分割が行われても、未分割期間中の不動産収入の帰属に影響を及ぼすものではないので、分割の確定を理由とする更正の請求又は修正申告はできません(国税庁H/Pタックスアンサー№1376)。

〈消費税〉

⑴ 事業承継した場合の消費税の納税義務の判定

〇 相続のあった年の判定

被相続人の基準期間における課税売上高または相続人自身の基準期間の課税売上高が1,000万円超の場合 ⇒ 課税事業者となります。

〇 相続の翌年と翌々年の判定

相続人と被相続人の基準期間における課税売上高の合計が1,000万円超の場合

⇒ 課税事業者となります。

⑵ 年末までに事業承継者が確定していない場合の納税義務者の判定

ア 年末までに遺産分割が行われなかった年分

被相続人の基準期間の課税売上高を法定相続分により按分した金額を基礎として各相続人の納税義務を判定します(消基通1-5-5)。

イ 遺産分割が行われた年分

納税義務は課税期間の開始する前に判明していなければならないので、分割の前年12月31日の現況に基づいて判定します。(文書回答事例 東京国税局 平成24.9.18)。

ウ 相続があった年分に分割があった場合(遺言なし)

納税義務は課税期間の開始する前に判明していなければならないので、被相続人の基準期間の課税売上高を法定相続分により按分した金額または相続人の基準期間における課税売上高により各相続人の納税義務を判定します(文書回答事例 大阪国税局 平成27.3.24)。

3 事業規模による課税上の取扱い

| 事業的規模 | 事業的規模に至らない(小規模) | |

| 資産損失 | 損失の金額を損失の生じた年分の必要経費に算入(所法51①) | 損失の金額を損失の生じた年分の所得金額を限度として必要経費に算入(所法51④) |

| 貸倒損失 | 賃貸料等の貸倒による損失は、貸倒の生じた年分の必要経費に算入(所法51②) | 賃貸料等の回収不能による損失は、その収入が生じた年分に遡り収入がなかったものとみなす(更正の請求(所法64①)) |

| 延納に係る利子税 | 不動産所得に対応する部分は必要経費に算入 | 必要経費に算入できない |

| 青色事業専従者給与 | 青色事業専従者に支払った労務の対価である給与は必要経費に算入〖専従者給与は給与所得となる〗(所法57①) | 適用なし |

| 事業専従者控除 | 専従者1人につき50万円、配偶者は86万円を必要経費に算入〖専従者控除額は給与所得となる〗(所法57③) | 適用なし |

| 青色申告特別控除 | 一定の要件を満たせば最高額65万円の控除(措法25の2③④⑤) | 最高10万円の控除(措法25の2①) |

4 損益通算の適用

不動産所得の計算上生じた損失額は、原則損益通算の対象となりますが、次の不動産所得に係る損失額については損益通算ができません。

⑴ 生活に通常必要でない資産

貸別荘の貸付等生活に通常必要でない資産に係る所得の計算上生じた損失は生じなかったものとみなしますので、損益通算はできません(所法69②)。

⑵ 土地等の取得のための借入金利子

不動産所得の金額の計算上生じた損失のうち、土地等の取得のための借入金利子は損益通算の対象とはなりません(措法41の4、措令26の6)。

なお、個人事業税においては、土地等の取得のための借入金利子も必要経費に算入されることになっています。

⑶ 国外中古建物の貸付から生じる損失

国外中古建物の貸付から生じた不動産所得上の損失額のうち、耐用年数を『簡便法』により算定した償却額の一定のものについては損失は生じなかったものとして取り扱われ、損益通算の対象から除外されています(措法41の4の3、措令26の6の3)。したがって、新築の建物や簡便法により償却費の算定をしていないものは、損益通算の対象となります。

複数の国外中古建物を所有する場合、国外中古建物ごとに区分して不動産所得を計算します。

5 個人事業税について

個人事業税の課税対象となる「不動産貸付業」、「駐車場業」は、所得税の取扱いを参考とするとともに、東京都は以下の認定基準により課税しています。

≪不動産貸付業・駐車場業の認定基準≫

| 種類・用途等 | 貸付用不動産の規模等(空室などを含む。) | |||

| 不動産貸付業 | 建物※1 | 住宅 | ①一戸建 | 棟数が10以上 |

| ②一戸建以外 | 室数が10以上 | |||

| 住宅以外 | ③独立家屋 | 棟数が5以上 | ||

| ④独立家屋以外 | 室数が10以上 | |||

| 土地※2 | ⑤住宅用 | 契約件数が10以上又は貸付総面積が2,000㎡以上 | ||

| ⑥住宅用以外 | 契約件数が10以上 | |||

| ⑦上記①~⑥の貸付用不動産を複数種保有している場合 | ①~⑥の総合計が10以上又は①~⑥いずれかの基準を満たす場合 | |||

| ⑧上記①~⑦の基準未満であっても規模等からみて、不動産貸付業と認定される場合 | 貸付用建物の総床面積が600㎡以上であり、かつ、当該貸付用建物の賃貸料収入金額が年1,000万円以上の場合(権利金、名義書換料、更新料、礼金、共益費、管理費等は除きます。) | |||

| 競技、遊技、娯楽、集会等のために基本的設備を施した不動産(劇場、映画館、ゴルフ練習場など) | ||||

| 一定規模の旅館、ホテル、病院など特定業務の用途に供される建物 | ||||

| 駐車場業 | 寄託を受けて保管行為を行う駐車場 | 駐車可能台数が1台以上 | ||

| 建築物・機械式等である駐車場 | ||||

| 上記以外の駐車場 | 駐車可能台数が10台以上※3 | |||

| ※1独立的に区画された2以上の室を有する建物は、一棟貸しの場合でも室数により認定します。 ※2土地の貸付件数は、1つの契約において2画地以上の土地を貸し付けている場合、それぞれを1件と認定します。 ※3「駐車場業」の取扱いを一部変更いたしました。詳細につきましては、「個人事業税 の「駐車場業」に関する取扱いについて(お知らせ):東京都主税局」をご確認ください。 |

||||

【事業所得・不動産所得共通】

1 租税公課

■ 必要経費となるもの

事業税、固定資産税、自動車税、登録免許税、印紙税等

■ 必要経費とならないもの(家事費)

所得税、相続税、住民税、延滞税、加算税、罰金等

2 事業用不動産を相続した時の固定資産税・事業税の経費計上について

⑴ 相続開始前に納税通知があった場合

被相続人が次のいずれかを選択し、必要経費に算入します。

①全額 ②納期到来分 ③納付済み分

なお、②と③について被相続人が控除できなかった分については、事業を承継した相続人が必要経費に算入します(所基通37-6)。

⑵ 相続開始後に納税通知があった場合

相続開始日において、納付すべきことが確定していないので被相続人は必要経費にすることはできず、事業を承継した相続人が上記①~③いずれかを選択して必要経費に算入します。

なお、相続開始時に未払となっている固定資産税等については、相続税において債務控除の対象となります。

3 被相続人の事業用減価償却資産を引継いだ後の減価償却

事業を承継し、事業用減価償却資産を取得した相続人は、取得価額・帳簿価額・耐用年数を被相続人から引き継ぎますが、償却方法は引き継ぎません。相続した時期により届出または法定の償却方法で償却費の計算を行います。例えば、器具備品、車両運搬具について定率法を採用する場合には、届け出が必要になります(所法60①、所令126②)。

4 家事用資産を業務用に転用した後の減価償却費

〈所得税〉

車両、建物等家事用に供していた減価償却資産を業務用に転用した場合、転用時の未償却残高を算定する必要があります。未償却残高は当初取得価額を基礎として法定耐用年数×1.5の年数で旧定額法に準じて算出します(所法38,所令85,135)。

転用後の減価償却額を、取得価額は当初のもの、耐用年数は法定耐用年数(当初取得が中古資産であれば簡便法も可)で算定します(国税庁H/Pタックスアンサー№2109)。

〈消費税〉

非業務用資産を業務用に転用した場合であっても、その未償却残高を課税仕入れの金額とみなす規定はありませんので、仕入税額控除の適用できません。

なお、業務用資産を非業務用とした場合にはみなし譲渡の規定より課税売上となります(消基通5-1-2(注))。

5 アパートを取得するにあたっての借入金利子

給与所得者や事業所得者が、借入金でアパートを新たに取得し業務を開始した場合、業務を開始するまでの期間に対応する借入金利子は資産の取得価額に算入し、必要経費に算入できません(所基通37-27,38-8)。

「業務を開始」についての裁決事例

〇 太陽光発電に係る請負契約締結、契約金支払、発電を行うための申請手続き等事業を行うための準備行為を行った日を事業開始日とする(平成29.6.16裁決)

〇 賃貸アパート建設開始等確実に貸付に供されるものと判定できる客観的な状態を業務開始日とする(平成3.7.10裁決)

6 建物取壊損失、取壊費用

居住用建物を取壊し、事業用建物に建て替えた場合、取壊費用、資産損失については必要経費に算入することはできませんし(所法45①一)、新築建物の取得価額にもなりません。

事業用建物の取壊しについては、事業用に供しなくなってから速やかに建物を取壊しする場合には、取り壊し後に非業務用建物を建設することとなっても取壊費用、資産損失として必要経費に算入することができると考えます。

7 親が所有する建物を子が事業用に供した場合の必要経費

〈所得税〉

⑴ 生計を一にする親族(例えば父)の建物を借り、子が事業用に使用している場合

子が父に家賃を支払っても子は必要経費にできず、父も不動産所得の収入金額に算入する必要はありません。

子は建物所有に係る固定資産税、修繕費、減価償却費、損害保険料等を事業所得の必要経費に算入することになります(所法56)。

使用貸借の場合でも、子は固定資産税等を経費に算入することになります(所基通56-1)。

⑵ 父と子が生計を一にしていない場合

子が支払った家賃は事業所得の必要経費に算入します。父は受取家賃を不動産所得の収入金額に算入します。

〈消費税〉

所得税法56条に見合う規定は消費税法にありません。生計を一にする親族間で行った家賃の授受は、実際に支払った対価の額が資産の貸付として、子は仕入税額控除の対象とし、父は課税売上の対象となります。

使用貸借の場合、所得税と異なり、維持管理費用は子の課税仕入れとすることはできません(消基通5-1-10)。

8 車両の買換え(家事用に使用していた車両を下取りし、値引きを受け事業用車両を購入した場合)

〈所得税〉

旧車両の処分と新車両の取得は別個の取引として課税関係を判断します。

生活用動産としての車両の譲渡は非課税となります。

ただし、趣味で所有しているスポーツカーなどは譲渡所得(総合)として課税されます。損失が生じても「生活に通常必要でない資産ですので他の所得との損益通算はできません。

〈消費税〉

自家用車両の下取りについては、事業用資産の譲渡ではないため、下取り額について課税はありません。

新車両の取得は、事業上の仕入で、旧車両の下取りがあっても、下取り額の控除前の金額が課税仕入れの対価の額となります。(消基通5-1-8,10-1-17)。

9 青色申告承認申請書の提出期限

青色申告をしようとする場合、承認申請書は適用とする年分の3月15日までに提出を要します。新たに業務を開始した場合、開業の日から2月以内に提出をすればよいことになっています。

しかし、従前から小規模な不動産貸付業を営んでいる方が新規に事業を開始するような場合は、新たに業務を開始したことにはならず、3月15日までに提出する必要があります。

相続により事業を承継し業務を開始した場合の提出期限は次表のとおりです(所法144、所基通144-1)。

| (相続開始日)

被相続人 |

1/1~1/15 | 1/16~3/15 | 3/16~8/31 | 9/1~10/31 | 11/1~12/31 |

| 白色申告者 | ~3/15 | 相続開始日から2月以内 | |||

| 青色申告者 | 相続開始日から4月以内 | ~12/31 | ~翌年2/15 | ||

10 法人成り後の青色申告の効力

青色申告の承認を受けていた所得に係る業務を譲渡又は廃止した場合には、青色申告の承認の効力はその年限りで失われます(所法151②)。ただし、青色申告の承認が失効するのは、廃止した年の翌年からですので、廃止年の12月31日までは青色申告の効力は存続していることになります。法人成りに伴い事業の廃止とともに不動産所得に係る業務が発生するような場合、業務が継続していると認められますので改めて承認申請をすることはありません。

なお、廃止した年の翌年になって、事業を開始した時は改めて青色申告の承認申請をする必要(開業届出書も併せて提出)があります。

11 青色申告特別控除額(55万円または65万円)

⑴ 申告期限のない申告書を提出する事業所得者(還付申告の申告期限は無し)が、55万円または65万円の青色申告特別控除額の適用を受けるためには、3月15日の確定申告期限(令和7年分は令和8年3月16日)までに提出をしなければなりません(措法25の2④、措通25の2-5、6)。

⑵ 次の場合青色申告特別控除はどのように差し引くか

① 不動産100万円(規模小) 事業300万円 ⇒ 不動産から差し引く

② 不動産▲100万円( 〃 ) 事業300万円 ⇒ 事業から差し引く

③ 不動産100万円( 〃 ) 事業▲300万円 ⇒不動産から差し引く

引ききれない損失額は翌年分へ繰り越す

12 青色専従者給与(未払)

青色専従者給与の額は、労務の対価として相当であることが必要で、その前提として専従者給与の届出書に記載されている金額の範囲内で実際に支払われていることが求められますので、未払での専従者給与は認められません。

しかしながら、資金繰りなどの理由で月末払いが翌月払いになった場合など短期的なものであれば認められる取扱いとなっています。

13 中小企業倒産防止共済事業に係る基金に充てるための掛金(セーフティ共済)

中小企業倒産防止共済(セーフティ共済)の掛金(月額5千円~20万円)は、「特定の基金に対する負担金等の必要経費算入に関する届出書」の添付を要件に必要経費算入が認められています。

なお、令和6年10月1日以降に共済契約を解除し、再加入をした場合、解除の日から2年を経過する日までの間に支出する掛金については必要経費に算入できないことになっています(措法28②)

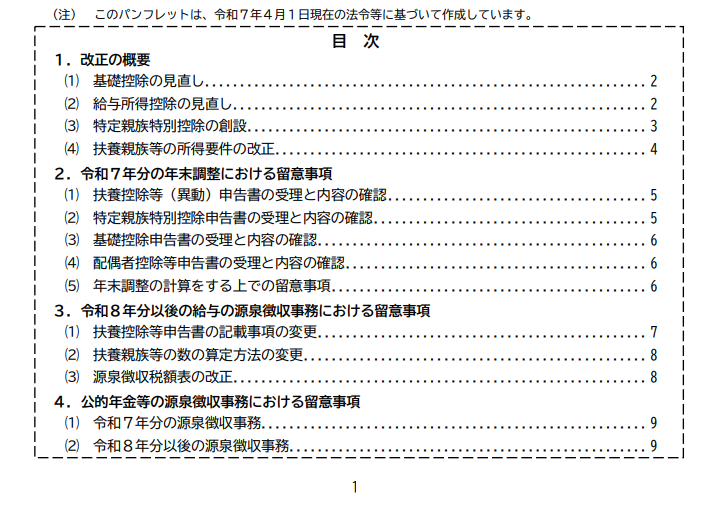

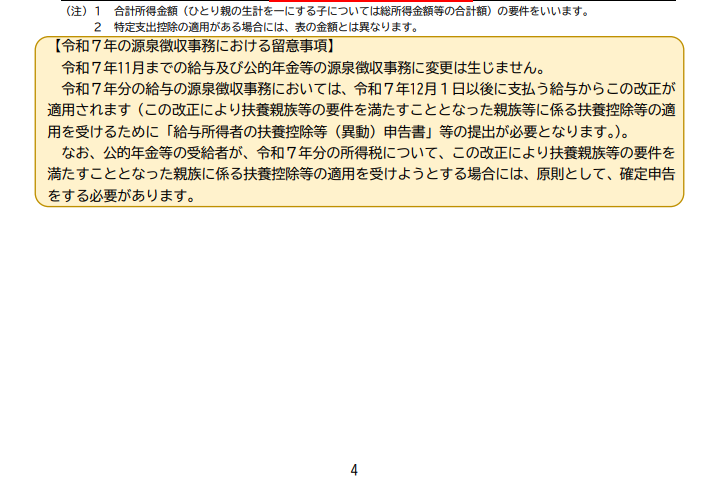

令和7年分の確定申告に当たっての留意事項を4回にわたり掲載させていただきます。第1回は改正税法関係です。

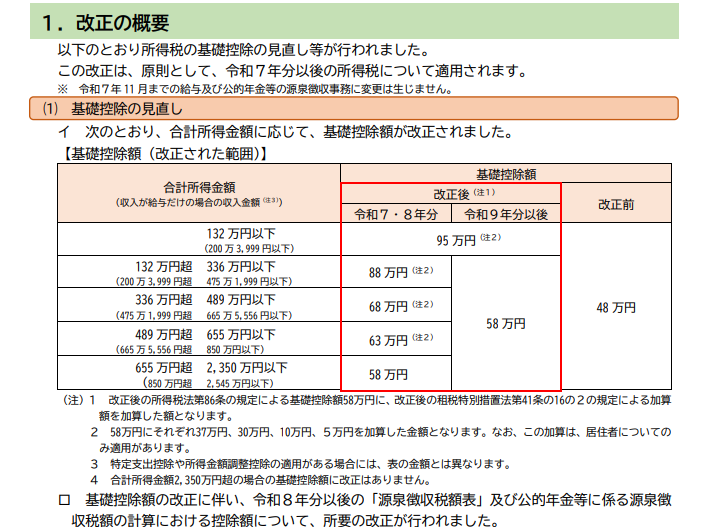

【7年分の主な改正事項】

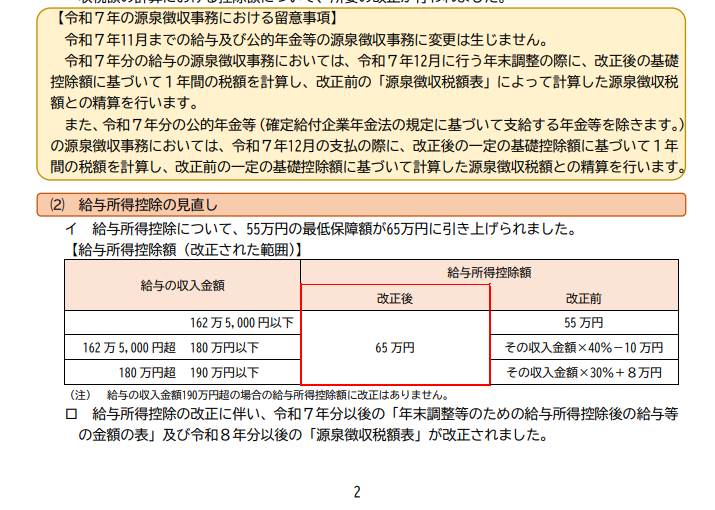

1 基礎控除、給与所得控除(下記別添資料P2参照)

| 所得税 | 住民税 | |

| 基礎控除 | 48万円⇒95万円・88万円・68万円・63万円・58万円 | 43万円 (変更なし) |

| 給与所得控除 | 55万円⇒65万円(162.5万円以下) | |

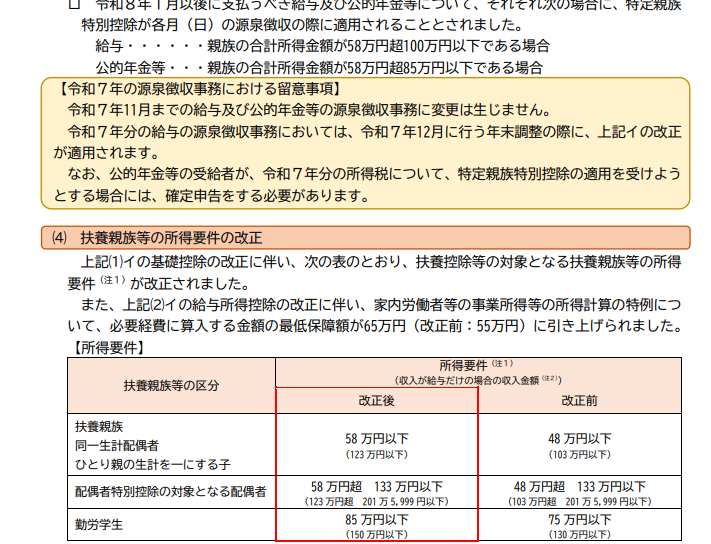

2 各所得控除等の所得要件等の改正(下記別添資料P4参照)

| 項目 | 改正前 | 改正後 |

| 雑損控除(資産を有する親族の総所得金額等) | 48万円以下 | 58万円以下 |

| ひとり親控除(子の総所得金額等) | 48万円以下 | 58万円以下 |

| 勤労学生控除(合計所得金額) | 75万円以下 | 85万円以下 |

| 同一生計配偶者(合計所得金額) | 48万円以下 | 58万円以下 |

| 扶養親族(合計所得金額) | 48万円以下 | 58万円以下 |

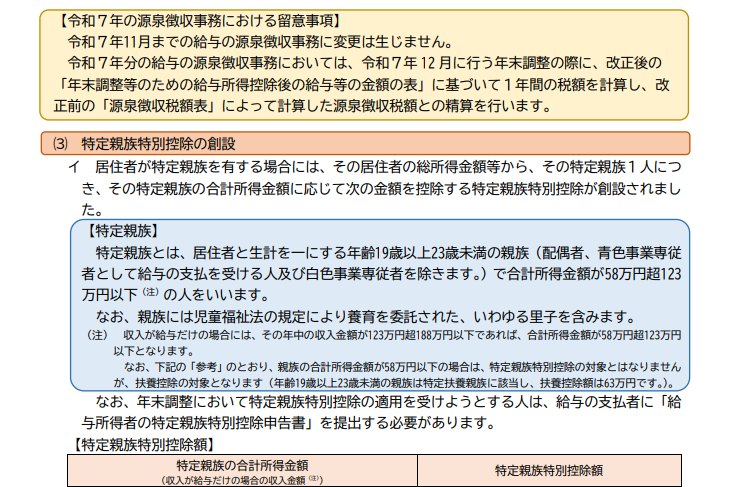

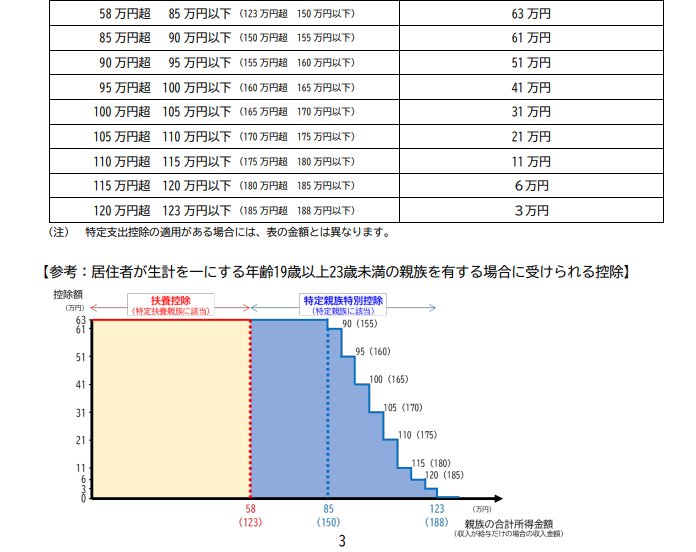

3 特定親族特別控除の創設(下記別添資料P3参照)

| 扶養される方の合計所得金額 | 所得税 | 住民税 | 給与年収 | |||

| 改正前 | 改正後 | 改正前 | 改正後 | |||

| 扶養控除 | 48万円以下 | 63万円 | 63万円 | 45万円 | 45万円 | 103万円以下 |

| 48万円超58万円以下 | 123万円以下 | |||||

| 特定親族特別控除 | 58万円超85万円以下 | 0円 | 63万円 | 0円 | 45万円 | 150万円以下 |

| 85万円超90万円以下 | 61万円 | 155万円以下 | ||||

| 90万円超95万円以下 | 51万円 | 160万円以下 | ||||

| 95万円超100万円以下 | 41万円 | 41万円 | 165万円以下 | |||

| 100万円超105万円以下 | 31万円 | 31万円 | 170万円以下 | |||

| 105万円超110万円以下 | 21万円 | 21万円 | 175万円以下 | |||

| 110万円超115万円以下 | 11万円 | 11万円 | 180万円以下 | |||

| 115万円超120万円以下 | 6万円 | 6万円 | 185万円以下 | |||

| 120万円超123万円以下 | 3万円 | 3万円 | 188万円以下 | |||

4 所得者の課税、扶養親族の判定

| 令和6年分 | 令和7年分 | ||

| 所得税 | 本人の課税 | 103万円 (給与所得控除)(基礎控除) 55万円 + 48万円 = 103万円 |

160万円 (給与所得控除)(基礎控除) 65万円 + 95万円=160万円 |

| 扶養の判定 | 103万円 (給与所得控除)(所得要件) 55万円 + 48万円=103万円 |

123万円 (給与所得控除)(所得要件) 65万円 + 58万円=123万円 |

|

| 住民税 | 本人の課税 | 98万円(100万円) (給与所得控除)(基礎控除) 55万円 + 43万円=98万円 (非課税措置により100万円) |

108万円(110万円) (給与所得控除) (基礎控除) 65万円 + 43万円=108万円 (非課税措置により110万円) |

| 扶養の判定 | 103万円 (給与所得控除)(所得要件) 55万円 + 48万円=103万円 |

123万円 (給与所得控除)(所得要件) 65万円 + 58万円=123万円 |

|

5 家内労働者等の所得計算特例

| 改正前 | 改正後 | |

| 必要経費の最低保証額 | 55万円 | 65万円 |

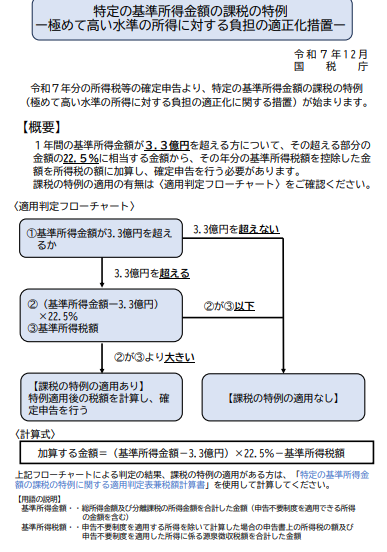

6 特定の基準所得金額の課税の特例

(極めて高い水準の所得に対する負担の適正化措置)

下記別添資料参照

《質問》

◎前提条件

2024年2月 日本に居住しているAは、米国にある不動産を売却した。

2025年3月 日本で2024年分の確定申告を行う(不動産に係る譲渡所得だけの申告)。

2025年6月 米国で2024年分の確定申告を行い、納税をした。

◎疑問点

日本で確定申告した際、Aは外国税額控除の明細書(以下「明細書」といいます。)の添付を忘れてしまったので、2025年分の確定申告では外国税額控除ができないのではないかと危惧しています。

2024年分の修正申告書を提出することで同時に明細書を提出することを検討していますが、それ以外の提出方法はないのでしょうか。

《質問》

顧問先のA社(資本金5,000万円、3月決算)とその完全子会社B社(資本金1,000万円、5月決算)があります。

今回、B社が従来から所有していた土地があり、今期譲渡益が1億円発生しました。そこでA社が所有している土地をB社に譲渡して、他方B社はこの土地を買換え資産の取得として圧縮記帳を行おうと考えました。A社は土地の譲渡益が2億円発生見込みですが、グループ法人課税により課税繰延べ、B社も圧縮記帳により課税繰延べになると思いますが問題ないでしょうか。

《質問》

親会社A社(子会社B社の株式を100%保有)、子会社B社(A社の100%子会社)があります。

このたび、子会社整理のため、B社を解散させることになりました。

B社は欠損金が多額にありますが、以下の条件のもと、B社の繰越欠損金をA社に引き継ぐことは可能でしょうか

可能であれば、法人税申告書の調理方法も併せてご教示願います。

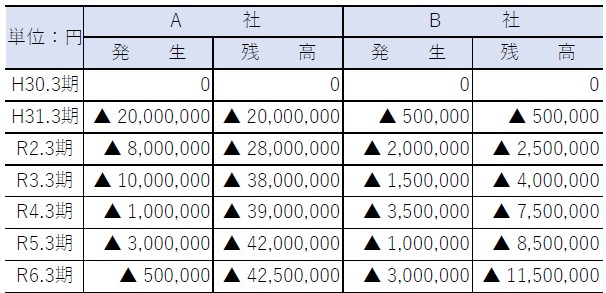

《前提条件》

1 B社は、令和6年3月31日に株主総会の決議により解散

2 令和6年10月31日に残余財産が確定

3 A社の資本金は100,000千円(発行済株式総数2,000株)、B社の資本金は30,000千円(発行済株式総数600株)である

※A社は資本金500,000千円以上の大法人に支配される法人ではない。

4 A社はB社の株式100%(600株)を、令和3年10月1日に、C社(A社と資本関係はない。)から72,000千円で購入している

5 A社及びB社は、平成31年3月期以降に業績が大きく悪化しており、毎期欠損金が生じている。事業年度ごとのA社及びB社の欠損金額は次のとおり

6 A社の令和7年3月期における欠損金控除前の所得金額は、40,000,000円である。

6 A社の令和7年3月期における欠損金控除前の所得金額は、40,000,000円である。

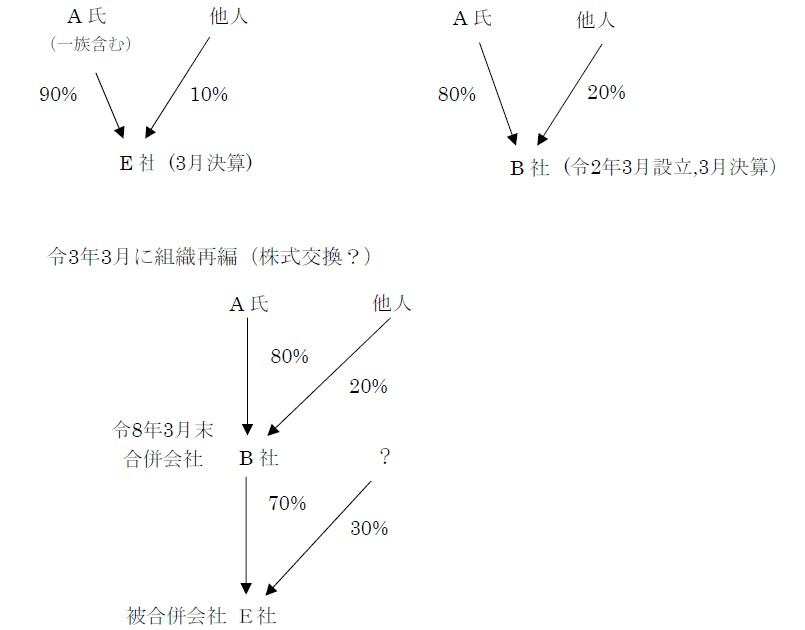

《質問》

・E社(3月決算、株主 70%がB社、代表A氏)

・B社(令和2年3月設立、3月決算、株主 80%がA氏、代表A氏)

E社は、令和8年3月期に、B社を合併会社として吸収合併されることを検討しています。

E社は、令和3年3月期までは、A氏、及び同族が90%株を保有していましたが、令和3年3月期に上記の株主構成となりました。

E社は、税務上、全額損金計上可能である繰延資産である開発費、及び青色欠損金を有しますが、合併後、B社に引き継ぎ可能(損金計上可能)と考えていますが、制限を受けるケースがありますでしょうか。

適格合併 令8年3月末

事業年度 令7年4月1日~令8年3月31

↓

5年前の日 令6.4.1

令5.4.1

令4.4.1

令3.4.1

令2.4.1 B社設立 令2.3.31

(5年前の日)

《質問》

個人Aが設立時から100%保有している、B社とC社があります。

C社の財務内容は、B社からの借入金2,000万円があるだけで、繰越欠損金が2,000万円あります。C社は、今後事業活動を行うことが困難になってきたため、解散・清算を検討しています。

解散・清算をした場合、C社は借入金2,000万円の債務免除を受け、繰越欠損金を消していくことになると思いますが、B社の処理としては、寄付金として損金限度額の範囲で処理していくのか、解散・清算をするので、貸倒処理(損金処理)するのか、C社が解散した場合グループ法人税制が適用されC社の繰越欠損金2,000万円がB社に引き継がれるのか、どの様な処理が正しいのでしょうか。

また、適格合併した場合には、B社はC社の繰越欠損金を引継ぐことは可能でしょうか。 “法人の解散について” の続きを読む