《質問》

顧問先のA社(資本金5,000万円、3月決算)とその完全子会社B社(資本金1,000万円、5月決算)があります。

今回、B社が従来から所有していた土地があり、今期譲渡益が1億円発生しました。そこでA社が所有している土地をB社に譲渡して、他方B社はこの土地を買換え資産の取得として圧縮記帳を行おうと考えました。A社は土地の譲渡益が2億円発生見込みですが、グループ法人課税により課税繰延べ、B社も圧縮記帳により課税繰延べになると思いますが問題ないでしょうか。

「さくら税研フォーラム」は会員制の税務・会計情報サービスです。法人課税・個人課税・資産課税・消費税等税務全般に渡るポイント、毎年の税制改正の動向など、最新の税務情報を詳しく解説しています。

《質問》

顧問先のA社(資本金5,000万円、3月決算)とその完全子会社B社(資本金1,000万円、5月決算)があります。

今回、B社が従来から所有していた土地があり、今期譲渡益が1億円発生しました。そこでA社が所有している土地をB社に譲渡して、他方B社はこの土地を買換え資産の取得として圧縮記帳を行おうと考えました。A社は土地の譲渡益が2億円発生見込みですが、グループ法人課税により課税繰延べ、B社も圧縮記帳により課税繰延べになると思いますが問題ないでしょうか。

《質問》

親会社A社(子会社B社の株式を100%保有)、子会社B社(A社の100%子会社)があります。

このたび、子会社整理のため、B社を解散させることになりました。

B社は欠損金が多額にありますが、以下の条件のもと、B社の繰越欠損金をA社に引き継ぐことは可能でしょうか

可能であれば、法人税申告書の調理方法も併せてご教示願います。

《前提条件》

1 B社は、令和6年3月31日に株主総会の決議により解散

2 令和6年10月31日に残余財産が確定

3 A社の資本金は100,000千円(発行済株式総数2,000株)、B社の資本金は30,000千円(発行済株式総数600株)である

※A社は資本金500,000千円以上の大法人に支配される法人ではない。

4 A社はB社の株式100%(600株)を、令和3年10月1日に、C社(A社と資本関係はない。)から72,000千円で購入している

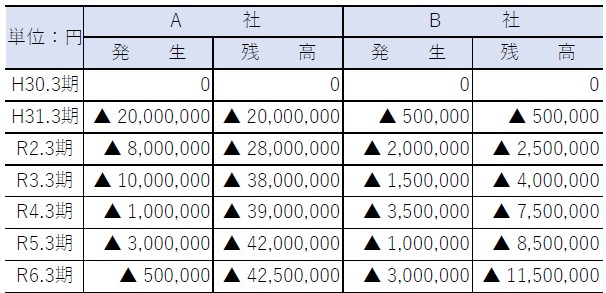

5 A社及びB社は、平成31年3月期以降に業績が大きく悪化しており、毎期欠損金が生じている。事業年度ごとのA社及びB社の欠損金額は次のとおり

6 A社の令和7年3月期における欠損金控除前の所得金額は、40,000,000円である。

6 A社の令和7年3月期における欠損金控除前の所得金額は、40,000,000円である。

《質問》

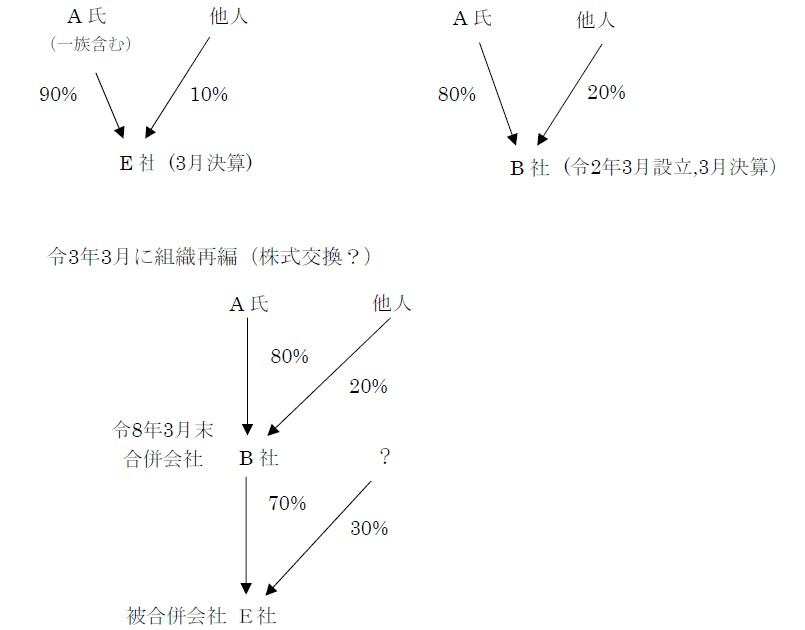

・E社(3月決算、株主 70%がB社、代表A氏)

・B社(令和2年3月設立、3月決算、株主 80%がA氏、代表A氏)

E社は、令和8年3月期に、B社を合併会社として吸収合併されることを検討しています。

E社は、令和3年3月期までは、A氏、及び同族が90%株を保有していましたが、令和3年3月期に上記の株主構成となりました。

E社は、税務上、全額損金計上可能である繰延資産である開発費、及び青色欠損金を有しますが、合併後、B社に引き継ぎ可能(損金計上可能)と考えていますが、制限を受けるケースがありますでしょうか。

適格合併 令8年3月末

事業年度 令7年4月1日~令8年3月31

↓

5年前の日 令6.4.1

令5.4.1

令4.4.1

令3.4.1

令2.4.1 B社設立 令2.3.31

(5年前の日)

《質問》

個人Aが設立時から100%保有している、B社とC社があります。

C社の財務内容は、B社からの借入金2,000万円があるだけで、繰越欠損金が2,000万円あります。C社は、今後事業活動を行うことが困難になってきたため、解散・清算を検討しています。

解散・清算をした場合、C社は借入金2,000万円の債務免除を受け、繰越欠損金を消していくことになると思いますが、B社の処理としては、寄付金として損金限度額の範囲で処理していくのか、解散・清算をするので、貸倒処理(損金処理)するのか、C社が解散した場合グループ法人税制が適用されC社の繰越欠損金2,000万円がB社に引き継がれるのか、どの様な処理が正しいのでしょうか。

また、適格合併した場合には、B社はC社の繰越欠損金を引継ぐことは可能でしょうか。 “法人の解散について” の続きを読む

《概要》

◇ 第一次相続は平成28年に発生しました。

被相続人Xの所有する土地の上に、Xが経営していた同族会社の建物が建っていました。

土地の評価 : 2.2億、借地権割合80%

権利金の授受 : なし

年間地代 : 420万円

無償返還届出 : 提出していない

そのため、相当の地代に満たない場合の底地借地権割合により評価し、平成28年当時の相続税申告を行いました。

結論として、土地の評価額2.2億、借地権価額1.5億(株価に加算)、底地評価0.7億でした。

その後、この土地はXの子(次男)に相続されましたが、同族会社の株式については、Xの妻Yに相続されております。

◇ 令和6年9月に第二次相続(妻Yの死亡)が発生し、現在、被相続人Yの相続税申告を進めております。なお、現時点でも無償返還届出は提出されておりません。

《懸念点・質問事項》

① 借地権に関する認定課税リスクについて

土地はすでに次男が所有しているため、相続税の対象ではありませんが、建物を所有する同族会社の株式は、被相続人Yの保有分が相続対象となります。

この際、相当の地代に満たない借地権があるとして株式評価上の借地権相当額を加味する必要があると理解しておりますが、その際に認定課税を受けるリスクがあるかを懸念しております。平成28年当時の相続では認定課税はされませんでしたが、今回は問題ないでしょうか。

② 無償返還届出の提出による影響について

無償返還届出について、すでに相続が発生している状況ではありますが、現所有者である次男の意思により今から無償返還届出を提出することは可能でしょうか。

また、その場合、被相続人Yの相続において、相当の地代に満たない借地権の計算ではなく、借地権割合(20%)を加味した株価評価は可能になりますでしょうか。また、認定課税のリスクを回避できますでしょうか。

《質問》

今回、顧問先で税務調査がありました。

事前確定通りの日付で支払いが行われていないため、役員賞与について否認の指摘を受けています。

7月決算法人 届出支給日R5.7.23 支給日R5.7.14

支給日が早まったのは経理担当者の出産予定日の関係です。

《前提》

一次相続

・被相続人:父(令和4年8月死亡)

・相続人:母(被相続人の配偶者)と子4名

未分割にて申告。母の納税額約2,000万円と聴き取り(財産額不明)

二次相続

・被相続人:母(令和6年9月死亡)

・相続人:子4名

・母固有の財産

母名義(100%)不動産1か所、父の相続財産である不動産の内共有持分がある物件、銀行預金

《質問》

前提に記載した状況で、二次相続の際の被相続人(母)の課税される相続財産について

1 被相続人(母)の相続財産は、次の①と②を合計したものと考えますがよろしいでしょうか。

① 母固有の財産

② 父の相続財産の法定相続分(1/2)の金額

2 上記1の金額が相続財産になる場合「②父の相続財産の法定相続分(1/2)の金額」の考え方については、父の相続財産の内不動産が令和4年の評価額ですので、これを令和6年の評価額に置き換えるのでしょうか(家屋は固定資産税評価額、土地は路線価の見直し)。

《前提》

・昭和41年頃より、収益事業(自動車学校)を行っている。

・最近、宗教法人と自動車学校を運営する側で争いが起きていて、調停が行われている。

そこで、まとまりそうな流れにつき、税務上の問題がありそうなので、ご相談です。

申立人 甲 (宗教法人側代表社員)

相手方 乙・丙 (自動車学校運営側) 甲・乙・丙は、兄弟

・現在の流れは、宗教法人での経営をやめ、新会社(株式会社)を 乙・丙が立ち上げて事業譲渡を受ける。

・収益事業として申告を行っているが、土地については、昭和41年頃に取得し購入額が不明でBSには記載がない。固定資産税が法人の租税公課に計上され、建物や構築物や車両、備品などは、減価償却明細に記載がある。

《検討》

〇 法人の事業用土地は、3人個人(甲・乙・丙)に1/3ずつ贈与する

税務の処理

法人から個人への寄付になる。

法人は、時価により 寄付金/土地売却益 となるが寄付金は、損金限度計算により計算。

ただ、乙・丙は、役員、従業員なので、この二人は役員賞与と給与所得になり、甲は一時所得になる。

土地売却益は、法基通(15-2-10)により非課税

《質問1》

第三者に売却するのではありませんが、土地売却益は親族に無償譲渡でも、売却益は非課税と考えてもよいでしょうか。(逐条解説にも特に記載なし)

また、BSに、60年前のため取得価額が不明で記載がありませんが、区分経理として非課税に問題はありますか。

〇 贈与後

甲は、新会社に当該土地を売却する。

乙・丙は、新会社に現物出資する。

甲には、譲渡所得が発生。

乙・丙も、現物出資は、譲渡所得になる。

《質問2》

この場合の譲渡所得は、短期譲渡所得になりますが、取得費はともに課税を受けているため、その時価が取得費になると考えてよいですか。

《質問》

当社は、令和3年3月期、令和4年3月期及び令和5年3月期の3期分について、修正申告書を令和6年7月に提出しました。

提出した理由は、税務調査で申告漏れが把握されたためで、令和5年3月期については、当初申告は欠損申告でしたが、税務調査で有所得に転換しました。

この場合、令和5年3月期を還付所得事業年度、令和6年3月期(既に欠損申告済みです。)を欠損事業年度として、欠損金の繰戻しによる還付請求書を直ちに提出した場合には、有効なものとして取り扱われるのでしょうか。

《前提》

A社の従業員甲は、数年前に関連会社B社に従業員として転籍しました。

今月末、甲はB社を退職することになりました。甲に支払われる退職金は、転職前のA社の勤務期間も通算して支払われます。

その際、A社はB社に対して、甲のA社に在職中に発生した、退職給付積立金を支払います。

《質問》

① B社がA社より退職給付積立金を受け取って、甲に退職金を支払った場合のA社、B社双方の法人税法上の扱いについて教えてください。

② B社が甲に対してAB通算して退職金を支払った場合の、退職所得控除額の勤続年数はどのように算出すればよろしいでしょうか。

③ 上記の点に関連して、甲の退職を機会に他の在職中の転籍者数名(2021年にA社より転籍)に係る退職給付積立金もA社がB社に支払う事になりました。この場合の両社の税務上の扱いについて教えてください。