前回に引き続き、今回の解説はⅠ損益通算、Ⅱ純損失の繰越控除、Ⅲ所得控除、Ⅳ税額控除です。

Ⅰ《損益通算・国外中古建物の不動産所得に係る損益通算等の特例》

【問】

国外にある不動産の貸付により生じた不動産所得の損失は全て損益通算の対象とならないのですか。

【答】

損益通算の対象とならない損失は、国外の中古建物で、減価償却費の耐用年数を「簡便法」等により算出しているものに限られ、新築の建物や簡便法等により算出していないものは損益通算の対象となります。

【問】

国外中古建物を複数貸し付けている場合、不動産所得の金額をどのように計算するのですか。

【答】

複数の国外中古建物を所有する場合、国外中古建物ごとに区分して不動産所得の金額を算出します。次の場合、損益通算対象外損失は50+30=80となります。

|

建物A |

建物B |

| 収入金額 |

100 |

200 |

| 減価償却費 |

50 |

80 |

| その他経費 |

120 |

150 |

| 損失額 |

▲70 |

▲30 |

| 損益通算対象外損失額※ |

50 |

30 |

※ 損益通算対象外損失は、損失額(70)と減価償却費(50)いずれか少ない額がとなります。

Ⅱ《純損失の繰越控除》

【問】

法人成した年分に損失が発生し、その後の年分は給与所得だけとなりますが、純損失の繰越控除は、純損失が生じた翌年以後も青色申告書を提出する必要があるのですか。

【答】

繰越控除を適用する年分については、青色申告であることが要件となっていません。純損失が生じた年分の翌年分以後は白色申告者となった場合でも繰越控除ができます(所法70④)。

【問】

3年前の年分において必要経費の計上漏れがありその結果、事業所得が赤字となった場合、純損失の計上、さらに翌年分への繰越はできますか。

【答】

確定申告書に純損失の額の記載がない場合でも、更正の請求により3年前の純損失の額が明らかとなり、当該純損失の額を翌年、翌翌年に繰り越す更正の請求をすることができます(所基通70-13)。

Ⅲ-1《所得控除・医療費控除》

【問】

癌と宣告されたことを保険事故として支給された保険金は、医療費控除に係る補填金として医療費から差し引く必要はありますか。

【答】

医療費の補填を目的とする保険金に当たらないため、医療費から差し引く必要はありません(所基通73-9)。

【問】

入院にあたり入院費として30万円病院へ支払いました。医療保険に入っていたため、入院給付金40万円を受け取りました。入院費を超える部分の金額は、他の医療費から差し引く必要がありますか。

【答】

支払った医療費(入院費相当額)を限度として差し引くことになります。入院費の超過分は他の医療費から差し引く必要はありません。

Ⅲ-2《所得控除・社会保険料控除》

【問】

妻の年金から差し引かれた介護保険料、後期高齢者医療保険料は、夫の社会保険料控除とすることができますか。

【答】

妻の年金から差し引かれた保険料は、夫が「支払った場合又は給与から控除される場合」には該当せず、夫から社会保険料控除として控除できません(所法74①)。ただし、後期高齢者医療保険料については、一定の手続きを行えば夫の口座から差し引きこともできます。この場合には夫の社会保険料控除の対象となります。

【問】

国民年金保険料を2年分前納した場合の社会保険料控除はどのように控除できますか。

【答】

国民年金を前納した場合、前納した年分で支払額全額を控除するか、前納した各年分に分割して控除するのか選択することができます。ただし、一度選択した方法を、更正の請求で変更することはできません。

Ⅲ-3《所得控除・寄付金控除》

【問】

公益社団法人等に対する寄附金について、当初確定申告では所得控除としていたものを、税額控除の方が有利になると判明したため更正の請求をすることができますか。

【答】

寄附金に係る税額控除は当初申告要件となっていることから、当初申告において所得控除の適用を受けていた場合、更正の請求で税額控除に選択替えすることはできません。また、当初申告において寄附金の申告をしていない場合も税額控除を受けることはできません。この場合、更正の請求により所得控除の適用はできます。

Ⅲ-4《所得控除・寡婦控除》

【問】

夫(90歳)は昨年死亡し、夫が営んでいた不動産貸付業務(年間所得400万円)を妻(88歳・扶養親族なし)に引き継いだ場合、寡婦控除は受けられますか。

【答】

夫と死別した場合、合計所得金額が500万円以下であれば、扶養親族を有している必要もなく、また、年齢も関係ないことから寡婦控除の適用があります。

Ⅳ-1《税額控除 外国税額控除》

【問】

当初確定申告において外国税額控除の適用を失念していた場合、更正の請求や修正申告においては、外国税額控除の適用はできませんか。

【答】

修正申告書、更正の請求書に外国税額控除金額とその計算に係る明細書の添付を行い、外国所得税を課されたことを証する書類を添付すれば適用ができます(所法95⑩)。

【問】

令和3年分に外国にある土地建物を譲渡しましたが、譲渡所得に係る外国所得税を令和4年になってから納付した場合、どのように外国税額控除を適用するのでしょうか。

【答】

外国税額控除を適用する年分は、外国所得税を納付することとなる日の属する年分です。問の場合、令和3年分については控除余裕額を計算した外国税額控除の計算明細書を作成したうえで確定申告を行い、令和4年分は控除余裕額の範囲内で外国税額控除を適用することになります(所法95⑵、122⑵)。令和4年分において、申告する所得金額がない場合、外国税額控除額がそのまま還付されることになります(所法95③)。

【問】

特定口座(源泉徴収有)で取り扱っている国外株式の配当等について、申告することなく外国税額控除を申告することができますか。

【答】

国外株式の配当等について申告不要を選択した場合、当該配当等に係る外国所得税は外国税額控除の計算の基礎に入れることはできません(措法4の5⑪)。

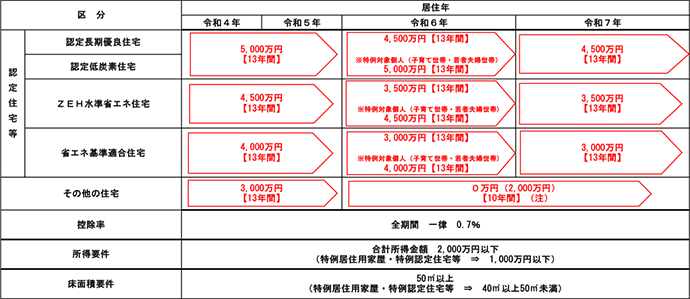

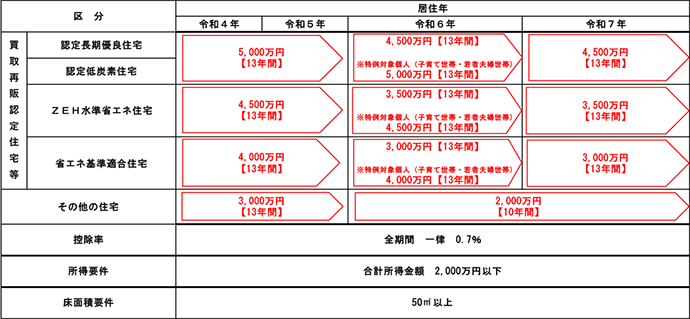

Ⅳ-2《税額控除 住宅借入金等特別控除》

【問】

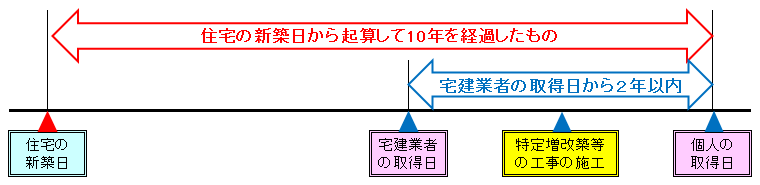

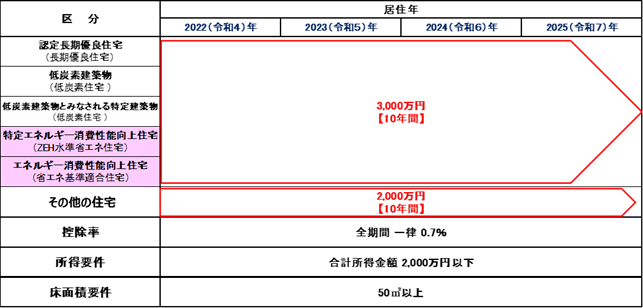

建築後25年を経過した中古住宅を取得した場合、住宅借入金等特別控除の適用はできますか。

【答】

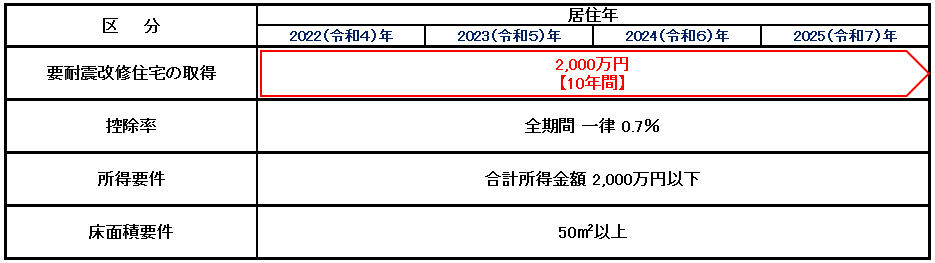

令和4年以降、昭和57年1月1日以後に建築されたものが中古住宅の対象となることに改正されました。昭和56年12月31日以前に建築された住宅については、地震に対する安全上必要な構造方法に関する技術的基準又はこれに準ずるものに適合する一定中古住宅でない限り対象とはなりません。

【問】

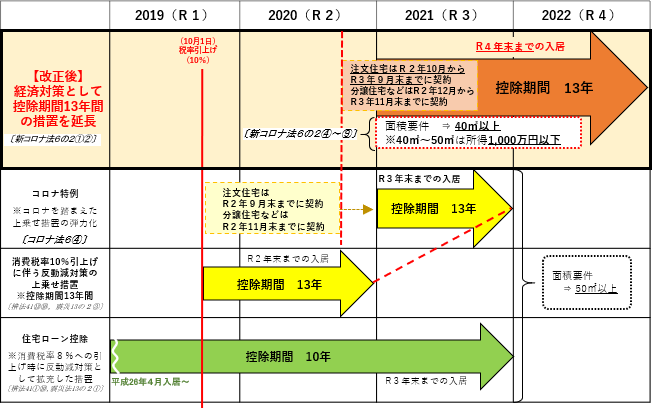

床面積が40㎡以上50㎡未満の新築住宅を取得した場合、住宅借入金等控除の適用はどうなりますか。

【答】

入居が令和4年分の場合、特別特例取得に該当する家屋は、控除額1%の住宅借入金等特別控除の適用があります。また、控除率0.7%(13年間一定)の適用もできますので有利な方を選択することになります。

※特別特定取得 住宅取得に係る対価の額に含まれる消費税等が10%の場合をいいます。

【問】

父が所有する家屋を長男が増改築した場合は、住宅借入金等特別控除の適用はありますか。

【答】

増改築した場合の住宅借入金等特別控除の適用は、自己の居住用に供する家屋について増改築した場合に限られますので、所有者でない長男は住宅借入金等特別控除の適用はありません。増改築する前に父から長男へ贈与等により取得した場合には、その適用があります(措法41①、措令26①)。

【問】

住宅取得等資金の贈与税の非課税の適用を受けている場合、住宅借入金等特別控除の適用において注意すべきことはありますか。

【答】

住宅取得等資金の贈与税の非課税の特例の適用を受けた場合には、住宅借入金等特別控除の適用においてその計算上特例を受けた金額を住宅等の取得価額から減算する必要があります(措法41、70の2②五、70の3③五、措令26⑥)。

【問】

新たに取得した家屋の居住用に供した年に住宅取得等特別控除を受け、また、これまで住んでいた家屋の譲渡をした場合、「居住用財産を譲渡した場合の3000万円控除(措法35)」等の特例を受けることはできますか。

【答】

これまで居住していた家屋を譲渡し「居住用財産を譲渡した場合長期譲渡所得等の特例等(措法31の3①、35①、36の2、36の5、37の5)」を受けている場合には、住宅借入金等特別控除の適用を受けることはできません。

令和2年4月1日以後に譲渡した場合適用を受けられない年分

・・・・ 居住用に供した年分、その前2年分・後3年分

令和2年3月31日以前に譲渡した場合適用を受けられない年分

・・・・ 居住用に供した年分、その前後2年分