《質問》

居住者(非永住者以外の居住者)が、カナダに所有する賃貸物件を令和4年中に売却する予定です。カナダで譲渡所得に対する申告・納付は令和5年4月に行います。一方、令和4年分の確定申告を日本で行う際にカナダで申告・納付した外国所得税については外国税額控除の適用はできないのでしょうか。令和5年以降は年以降は賃貸物件を売却するので国外源泉所得は生じません。外国税額控除は受けられず、二重課税となってしまうのでしょうか。

「さくら税研フォーラム」は会員制の税務・会計情報サービスです。法人課税・個人課税・資産課税・消費税等税務全般に渡るポイント、毎年の税制改正の動向など、最新の税務情報を詳しく解説しています。

《質問》

居住者(非永住者以外の居住者)が、カナダに所有する賃貸物件を令和4年中に売却する予定です。カナダで譲渡所得に対する申告・納付は令和5年4月に行います。一方、令和4年分の確定申告を日本で行う際にカナダで申告・納付した外国所得税については外国税額控除の適用はできないのでしょうか。令和5年以降は年以降は賃貸物件を売却するので国外源泉所得は生じません。外国税額控除は受けられず、二重課税となってしまうのでしょうか。

《質問》

法人が保険料を全額負担しておりました。

(資産/保険積立金 7,860,000円計上しています。)

代表取締役の死亡により、相続人/妻(役員)が一時金 10,292,488円を受け取りました。

1. 法人(6月決算)の処理ですが、

雑損失/7,860,000円/保険積立金 別表4加算 7,860,000円

を予定しております。

2. 相続税の申告(R4.1月申告済)では、今回の 10,292,488円は含めておりません。

最近通知書(参考資料)を受け取りました。

相続財産か一時所得かの判断に迷っております。

《前提》

隣接する2筆の土地(土地Aと土地B)にまたがって一つの家屋Cが建っています。

土地Aの所有者:甲

土地Bの所有者:乙と丙

家屋Cの所有者:甲が1/2、乙と丙が1/4ずつ

甲、乙、丙は従兄弟の間柄です。

家屋Cの居住状況は下記①②の4名が住んでいます。

① 甲とその母親

② 乙とその母親

家屋Cは一般的な戸建住宅で、二世帯住宅等ではありませんが、①と②はそれぞれの家庭ごとに独立した生活を営んでいます。

このたび、甲一家が家屋Cを出ていくことになり、甲が所有する「土地A」及び「家屋Cの甲持分」を、乙と丙が1/2ずつ負担して買い取ることになりました。

《質問》

この場合の甲の譲渡所得における「居住用財産3,000万円特別控除」の適用の可否についてご相談です。

1. 乙への売却部分については、①甲家族と②乙家族が生計一なのか、生計別なのかが問題になると思いますが、どのように判断すればよいでしょうか。

2. 丙については家屋Cに居住しておらず明らかに生計別と考えられるため、丙への売却部分(つまり売却額の半分)は居住用財産の特例の適用OKでよろしいでしょう

か。

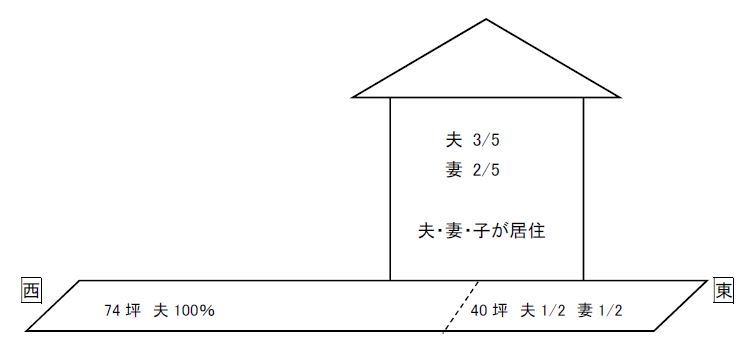

《前提》

・令和3年12月1日妻死去

・妻が所有していた土地・建物の持分は子が相続する。

・建物は取壊す予定。

・更地となった[東]の土地に子が自宅を建てる。(母からCashで相続する)

《質問》

夫が所有している[西]の土地について居住用財産3,000万円控除は適用可能でしょうか?(建物を取り壊した後に1,200万円で売却予定)

(相続概要)

父が平成30年1月30日に死亡し、その際の相続人は、母、長男、長女の3名でしたが、父に遺言書はなく、遺産分割協議を行う前の平成30年2月17日に母が続いて死亡しました。

(自宅の名義及び利用状況について)

父が自己の居住の用に供していた家屋(昭和56年5月31日以前に建築)及びその敷地はその全部が父名義のままでした。この度、母の死亡に伴い、長男・長女は、その家屋を取り壊して更地にし、その敷地を売却することを考えています。なお、母の相続開始直前までは、その家屋に母が一人で暮らしていました。

(疑問点)

この場合、長男・長女は、「相続空き家の特例(措法35③)」を受けることができるでしょうか。

ネットの情報(Profession Journal:下記資料参照)では、今回と同じ様なケースで、二次相続の相続人が1人の場合については適用可能と判断されている情報もございます。

今回のように、二次相続の相続人が2人の場合についての適用の可否と、その理由についてご教示ください。