民法1050条(特別の寄与)が新設され、令和2年7月1日以降適用されています。

これに伴い、相続税法も改正になっていますので、その部分について解説をします。

【民 法】

第1050条 (特別の寄与)

被相続人に対して無償で療養看護その他の労務の提供をしたことにより被相続人の財産の維持又は増加について特別の寄与をした被相続人の親族(相続人、相続の放棄をした者及び第891条の規定に該当し又は廃除によってその相続権を失った者を除く。以下この条において「特別寄与者」という。)は、相続の開始後、相続人に対し、特別寄与者の寄与に応じた額の金銭(以下この条において「特別寄与料」という。)の支払を請求することができる。

2 前項の規定による特別寄与料の支払について、当事者間に協議が調わないとき、又は協議をすることができないときは、特別寄与者は、家庭裁判所に対して協議に代わる処分を請求することができる。ただし、特別寄与者が相続の開始及び相続人を知った時から6箇月を経過したとき、又は相続開始の時から1年を経過したときは、この限りでない。

3 前項本文の場合には、家庭裁判所は、寄与の時期、方法及び程度、相続財産の額その他一切の事情を考慮して、特別寄与料の額を定める。

4 特別寄与料の額は、被相続人が相続開始の時において有した財産の価額から遺贈の価額を控除した残額を超えることができない。

5 相続人が数人ある場合には、各相続人は、特別寄与料の額に第900条から第902条までの規定により算定した当該相続人の相続分を乗じた額を負担する。

第904条の2(寄与分)

共同相続人中に、被相続人の事業に関する労務の提供又は財産上の給付、被相続人の療養看護その他の方法により被相続人の財産の維持又は増加について特別の寄与をした者があるときは、被相続人が相続開始の時において有した財産の価額から共同相続人の協議で定めたその者の寄与分を控除したものを相続財産とみなし、第900条から第902条までの規定により算定した相続分に寄与分を加えた額をもってその者の相続分とする。

2 前項の協議が調わないとき、又は協議をすることができないときは、家庭裁判所は、同項に規定する寄与をした者の請求により、寄与の時期、方法及び程度、相続財産の額その他一切の事情を考慮して、寄与分を定める。

3 寄与分は、被相続人が相続開始の時において有した財産の価額から遺贈の価額を控除した残額を超えることができない。

4 第二項の請求は、第907条第2項の規定による請求があった場合又は第910条に規定する場合にすることができる。

民法第1050条が今回新設された「特別の寄与」であり、それに対して、民法904条の2は従来から規定されていた「寄与分」です。

双方の規定を比べると、第1050条が適用される者は相続人を除く親族であるのに対し、第904条の2が適用される者は共同相続人であるところに相違点があります。

「親族」とは、民法第725条に規定される者をいい、「共同相続人」とは、法定相続人のうち、現実に相続財産を相続した者をいいます。したがって、民法1050条は、法定相続人(共同相続人)以外も含めていることから、請求できる者の範囲が広くなっています。

また、民法第1050条は、無償で特別の寄与をすることを条件としており、その報酬は金銭での支払いが請求できることとなっています。それに対して、民法904条の2には、「無償」「金銭」という条件はありません。

ところで、民法第1046条(遺留分侵害額の請求)は、第1項で「遺留分侵害額に相当する金銭の支払を請求することができる」と規定しており、これを受けて、所得税法基本通達33-1の6(遺留分侵害額の請求に基づく金銭の支払に代えて行う資産の移転)において、「債務の額に相当する価額により当該資産を譲渡したこととなる」とし、代物弁済として譲渡所得が課税になる旨を定めています。そうすると、民法第1050条第1項は、「特別寄与者の寄与に応じた額の金銭の支払を請求することができる」ことから、金銭の支払に代えて資産等を渡した場合も代物弁済として譲渡所得が課税になるのか否かという疑問が生じますが、現在のところ、そのような通達が定められていないため、今後注意していく必要があると思います。

また、民法第1050条第5項は民法第904条の2にはない条項です。

民法第904条第1項は、寄与分を控除したものを相続財産とみなして相続人間で配分し、その控除したものを寄与者の相続分に加算することとしています。

これに対し、民法第1050条第5項は、特別寄与者以外の各相続人は、各人の相続分に応じた寄与料の額を負担するという規定振りになっています。

実務上、前者は、申告書第11表で通常通り各相続人の相続財産を記載すれば済みますが、後者については申告書の記載方法が異なります。このことについては相続税法改正のところで説明します。

(参考)

第725条 (親族の範囲)

次に掲げる者は、親族とする。

一 六親等内の血族

二 配偶者

三 三親等内の姻族

以上、民法について解説しましたが、次に、民法改正に係る相続税法の改正部分について解説をします。

【相続税法】

(相続税の納税義務者)

第1条の3 次の各号のいずれかに掲げる者は、この法律により、相続税を納める義務がある。

一 相続又は遺贈(贈与をした者の死亡により効力を生ずる贈与を含む。以下同じ。)により財産を取得した次に掲げる者であつて、当該財産を取得した時においてこの法律の施行地に住所を有するもの

イ 一時居住者でない個人

ロ 一時居住者である個人(当該相続又は遺贈に係る被相続人(遺贈をした者を含む。以下同じ。)が一時居住被相続人又は非居住被相続人である場合を除く。)

二 相続又は遺贈により財産を取得した次に掲げる者であつて、当該財産を取得した時においてこの法律の施行地に住所を有しないもの

イ 日本国籍を有する個人であつて次に掲げるもの

(1) 当該相続又は遺贈に係る相続の開始前十年以内のいずれかの時においてこの法律の施行地に住所を有していたことがあるもの

(2) 当該相続又は遺贈に係る相続の開始前十年以内のいずれの時においてもこの法律の施行地に住所を有していたことがないもの(当該相続又は遺贈に係る被相続人が一時居住被相続人又は非居住被相続人である場合を除く。)

ロ 日本国籍を有しない個人(当該相続又は遺贈に係る被相続人が一時居住被相続人又は非居住被相続人である場合を除く。)

三 相続又は遺贈によりこの法律の施行地にある財産を取得した個人で当該財産を取得した時においてこの法律の施行地に住所を有するもの(第1号に掲げる者を除く。)

四 相続又は遺贈によりこの法律の施行地にある財産を取得した個人で当該財産を取得した時においてこの法律の施行地に住所を有しないもの(第2号に掲げる者を除く。)

五 贈与(贈与をした者の死亡により効力を生ずる贈与を除く。以下同じ。)により第21条の9第3項の規定の適用を受ける財産を取得した個人(前各号に掲げる者を除く。)

2 所得税法(昭和40年法律第33号)第137条の2(国外転出をする場合の譲渡所得等の特例の適用がある場合の納税猶予)又は第137条の3(贈与等により非居住者に資産が移転した場合の譲渡所得等の特例の適用がある場合の納税猶予)の規定の適用がある場合における前項第1号ロ又は第2号イ(2)若しくはロの規定の適用については、次に定めるところによる。

一 所得税法第137条の2第1項(同条第2項の規定により適用する場合を含む。次条第2項第1号において同じ。)の規定の適用を受ける個人が死亡した場合には、当該個人の死亡に係る相続税の前項第1号ロ又は第2号イ(2)若しくはロの規定の適用については、当該個人は、当該個人の死亡に係る相続の開始前十年以内のいずれかの時においてこの法律の施行地に住所を有していたものとみなす。

二 所得税法第137条の2第1項(同条第3項の規定により適用する場合を含む。以下この号及び次条第2項第2号において同じ。)の規定の適用を受ける者から同法第137条の3第1項の規定の適用に係る贈与により財産を取得した者(以下この号において「受贈者」という。)が死亡した場合には、当該受贈者の死亡に係る相続税の前項第1号ロ又は第2号イ(2)若しくはロの規定の適用については、当該受贈者は、当該受贈者の死亡に係る相続の開始前十年以内のいずれかの時においてこの法律の施行地に住所を有していたものとみなす。ただし、当該受贈者が同条第一項の規定の適用に係る贈与前十年以内のいずれの時においてもこの法律の施行地に住所を有していたことがない場合は、この限りでない。

三 所得税法第137条の3第2項(同条第3項の規定により適用する場合を含む。以下この号及び次条第2項第3号において同じ。)の規定の適用を受ける相続人(包括受遺者を含む。以下この号及び次条第2項第3号において同じ。)が死亡(以下この号において「二次相続」という。)をした場合には、当該二次相続に係る相続税の前項第1号ロ又は第2号イ(2)若しくはロの規定の適用については、当該相続人は、当該二次相続の開始前十年以内のいずれかの時においてこの法律の施行地に住所を有していたものとみなす。ただし、当該相続人が所得税法第137条の3第2項の規定の適用に係る相続の開始前十年以内のいずれの時においてもこの法律の施行地に住所を有していたことがない場合は、この限りでない。

3 第1項において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

一 一時居住者 相続開始の時において在留資格(出入国管理及び難民認定法(昭和26年政令第319号)別表第一(在留資格)の上欄の在留資格をいう。次号及び次条第3項において同じ。)を有する者であつて当該相続の開始前十五年以内においてこの法律の施行地に住所を有していた期間の合計が十年以下であるものをいう。

二 一時居住被相続人 相続開始の時において在留資格を有し、かつ、この法律の施行地に住所を有していた当該相続に係る被相続人であつて当該相続の開始前十五年以内においてこの法律の施行地に住所を有していた期間の合計が十年以下であるものをいう。

三 非居住被相続人 相続開始の時においてこの法律の施行地に住所を有していなかつた当該相続に係る被相続人であつて、当該相続の開始前十年以内のいずれかの時においてこの法律の施行地に住所を有していたことがあるもののうちそのいずれの時においても日本国籍を有していなかつたもの又は当該相続の開始前十年以内のいずれの時においてもこの法律の施行地に住所を有していたことがないものをいう。

(遺贈により取得したものとみなす場合)

第4条 民法第958条の3第1項(特別縁故者に対する相続財産の分与)の規定により同項に規定する相続財産の全部又は一部を与えられた場合においては、その与えられた者が、その与えられた時における当該財産の時価(当該財産の評価について第三章に特別の定めがある場合には、その規定により評価した価額)に相当する金額を当該財産に係る被相続人から遺贈により取得したものとみなす。

2 特別寄与者が支払を受けるべき特別寄与料の額が確定した場合においては、当該特別寄与者が、当該特別寄与料の額に相当する金額を当該特別寄与者による特別の寄与を受けた被相続人から遺贈により取得したものとみなす。

民放第1050条の新設に伴い、それでは親族が受け取った特別寄与料に対する課税はどうなるかという問題が生じますが、その問題を解決するため相続税法第4条第2項が新設され、ここで、「遺贈により取得したものとみなす」と規定しました。

そうすると、相続税法第1条の3第1項第1号は「遺贈により財産を取得した者は、相続税を納める義務がある」規定になっていますから、遺贈により特別寄与料を取得した親族に対しては、相続税が課税されることになりました。

(債務控除)

第13条 相続又は遺贈(包括遺贈及び被相続人からの相続人に対する遺贈に限る。以下この条において同じ。)により財産を取得した者が第1条の3第1項第1号又は第2号の規定に該当する者である場合においては、当該相続又は遺贈により取得した財産については、課税価格に算入すべき価額は、当該財産の価額から次に掲げるものの金額のうちその者の負担に属する部分の金額を控除した金額による。

一 被相続人の債務で相続開始の際現に存するもの(公租公課を含む。)

二 被相続人に係る葬式費用

2 相続又は遺贈により財産を取得した者が第1条の3第1項第3号又は第4号の規定に該当する者である場合においては、当該相続又は遺贈により取得した財産でこの法律の施行地にあるものについては、課税価格に算入すべき価額は、当該財産の価額から被相続人の債務で次に掲げるものの金額のうちその者の負担に属する部分の金額を控除した金額による。

一 その財産に係る公租公課

二 その財産を目的とする留置権、特別の先取特権、質権又は抵当権で担保される債務

三 前2号に掲げる債務を除くほか、その財産の取得、維持又は管理のために生じた債務

四 その財産に関する贈与の義務

五 前各号に掲げる債務を除くほか、被相続人が死亡の際この法律の施行地に営業所又は事業所を有していた場合においては、当該営業所又は事業所に係る営業上又は事業上の債務

3 前条第1項第2号又は第3号に掲げる財産の取得、維持又は管理のために生じた債務の金額は、前2項の規定による控除金額に算入しない。ただし、同条第2項の規定により同号に掲げる財産の価額を課税価格に算入した場合においては、この限りでない。

4 特別寄与者が支払を受けるべき特別寄与料の額が当該特別寄与者に係る課税価格に算入される場合においては、当該特別寄与料を支払うべき相続人が相続又は遺贈により取得した財産については、当該相続人に係る課税価格に算入すべき価額は、当該財産の価額から当該特別寄与料の額のうちその者の負担に属する部分の金額を控除した金額による。

相続税法は、第13条の債務控除の規定第4項で、特別寄与料を支払った相続人は自己が負担した部分の金額を債務として控除する旨を規定しています。

前述した民法第1050条第5項で、民法第904条の2の規定と異なるのはこの部分で、相続税法が債務控除の項目で規定したところから、民法第1050条の特別寄与料は申告書第11表で調整するのではなく、実務的には、申告書第13表の「債務の明細」欄で、特別寄与料を支払った者の債務として控除することになります。

(相続税額の加算)

第18条 相続又は遺贈により財産を取得した者が当該相続又は遺贈に係る被相続人の一親等の血族(当該被相続人の直系卑属が相続開始以前に死亡し、又は相続権を失つたため、代襲して相続人となつた当該被相続人の直系卑属を含む。)及び配偶者以外の者である場合においては、その者に係る相続税額は、前条の規定にかかわらず、同条の規定により算出した金額にその百分の二十に相当する金額を加算した金額とする。

2 前項の一親等の血族には、同項の被相続人の直系卑属が当該被相続人の養子となつている場合を含まないものとする。ただし、当該被相続人の直系卑属が相続開始以前に死亡し、又は相続権を失つたため、代襲して相続人となつている場合は、この限りでない。

この相続税法第18条が、申告書を作成する段階になって気が付く意外な落とし穴になっている規定ですが、特別寄与者は親族ではあっても法定相続人ではなく、この条項に該当する者になりますから、相続税額が20%加算されることになります。

基礎控除の人数には算入されず、加算だけされますから、慎重な対応が必要になるのではないでしょうか。

(相続開始前三年以内に贈与があつた場合の相続税額)

第19条 相続又は遺贈により財産を取得した者が当該相続の開始前三年以内に当該相続に係る被相続人から贈与により財産を取得したことがある場合においては、その者については、当該贈与により取得した財産(第21条の2第1項から第3項まで、第21条の3及び第21条の4の規定により当該取得の日の属する年分の贈与税の課税価格計算の基礎に算入されるもの(特定贈与財産を除く。)に限る。以下この条及び第51条第2項において同じ。)の価額を相続税の課税価格に加算した価額を相続税の課税価格とみなし、第15条から前条までの規定を適用して算出した金額(当該贈与により取得した財産の取得につき課せられた贈与税があるときは、当該金額から当該財産に係る贈与税の税額(第21条の8の規定による控除前の税額とし、延滞税、利子税、過少申告加算税、無申告加算税及び重加算税に相当する税額を除く。)として政令の定めるところにより計算した金額を控除した金額)をもつて、その納付すべき相続税額とする。

2 前項に規定する特定贈与財産とは、第21条の6第1項に規定する婚姻期間が二十年以上である配偶者に該当する被相続人からの贈与により当該被相続人の配偶者が取得した同項に規定する居住用不動産又は金銭で次の各号に掲げる場合に該当するもののうち、当該各号に掲げる場合の区分に応じ、当該各号に定める部分をいう。

一 当該贈与が当該相続の開始の年の前年以前にされた場合で、当該被相続人の配偶者が当該贈与による取得の日の属する年分の贈与税につき第21条の6第1項の規定の適用を受けているとき。 同項の規定により控除された金額に相当する部分

二 当該贈与が当該相続の開始の年においてされた場合で、当該被相続人の配偶者が当該被相続人からの贈与について既に第21条の6第1項の規定の適用を受けた者でないとき(政令で定める場合に限る。)。 同項の規定の適用があるものとした場合に、同項の規定により控除されることとなる金額に相当する部分

相続税法第19条は、第1項において「遺贈により財産を取得した者」を含めた規定になっていますから、特別寄与者については3年以内贈与のチェックを怠らない必要があります。

(相続財産法人に係る財産を与えられた者等に係る相続税の申告書)

第29条 第4条第1項又は第2項に規定する事由が生じたため新たに第27条第1項に規定する申告書を提出すべき要件に該当することとなつた者は、同項の規定にかかわらず、当該事由が生じたことを知つた日の翌日から十月以内(その者が国税通則法第117条第2項(納税管理人)の規定による納税管理人の届出をしないで当該期間内にこの法律の施行地に住所及び居所を有しないこととなるときは、当該住所及び居所を有しないこととなる日まで)に課税価格、相続税額その他財務省令で定める事項を記載した申告書を納税地の所轄税務署長に提出しなければならない。

2 第27条第2項及び第4項から第6項までの規定は、前項の場合について準用する。

(修正申告の特則)

第31条 第27条若しくは第29条の規定による申告書又はこれらの申告書に係る期限後申告書を提出した者(相続税について決定を受けた者を含む。)は、次条第1項第1号から第6号までに規定する事由が生じたため既に確定した相続税額に不足を生じた場合には、修正申告書を提出することができる。

2 前項に規定する者は、第4条第1項又は第2項に規定する事由が生じたため既に確定した相続税額に不足を生じた場合には、当該事由が生じたことを知つた日の翌日から十月以内(その者が国税通則法第117条第2項(納税管理人)の規定による納税管理人の届出をしないで当該期間内にこの法律の施行地に住所及び居所を有しないこととなるときは、当該住所及び居所を有しないこととなる日まで)に修正申告書を納税地の所轄税務署長に提出しなければならない。

3 前項の規定は、同項に規定する修正申告書の提出期限前に第35条第2項第5号の規定による更正があつた場合には、適用しない。

4 第28条の規定による申告書又は当該申告書に係る期限後申告書を提出した者(贈与税について決定を受けた者を含む。)は、次条第1項第1号から第6号までに規定する事由が生じたことにより相続又は遺贈による財産の取得をしないこととなつたため既に確定した贈与税額に不足を生じた場合には、修正申告書を提出することができる。

(更正の請求の特則)

第32条 相続税又は贈与税について申告書を提出した者又は決定を受けた者は、次の各号のいずれかに該当する事由により当該申告又は決定に係る課税価格及び相続税額又は贈与税額(当該申告書を提出した後又は当該決定を受けた後修正申告書の提出又は更正があつた場合には、当該修正申告又は更正に係る課税価格及び相続税額又は贈与税額)が過大となつたときは、当該各号に規定する事由が生じたことを知つた日の翌日から四月以内に限り、納税地の所轄税務署長に対し、その課税価格及び相続税額又は贈与税額につき更正の請求(国税通則法第23条第1項(更正の請求)の規定による更正の請求をいう。第33条の2において同じ。)をすることができる。

一 第55条の規定により分割されていない財産について民法(第904条の2 (寄与分)を除く。)の規定による相続分又は包括遺贈の割合に従つて課税価格が計算されていた場合において、その後当該財産の分割が行われ、共同相続人又は包括受遺者が当該分割により取得した財産に係る課税価格が当該相続分又は包括遺贈の割合に従つて計算された課税価格と異なることとなつたこと。

二 民法第787条(認知の訴え)又は第892条から第894条まで(推定相続人の廃除等)の規定による認知、相続人の廃除又はその取消しに関する裁判の確定、同法第884条(相続回復請求権)に規定する相続の回復、同法第919条第2項(相続の承認及び放棄の撤回及び取消し)の規定による相続の放棄の取消しその他の事由により相続人に異動を生じたこと。

三 遺留分侵害額の請求に基づき支払うべき金銭の額が確定したこと。

四 遺贈に係る遺言書が発見され、又は遺贈の放棄があつたこと。

五 第42条第30項(第45条第2項において準用する場合を含む。)の規定により条件を付して物納の許可がされた場合(第48条第2項の規定により当該許可が取り消され、又は取り消されることとなる場合に限る。)において、当該条件に係る物納に充てた財産の性質その他の事情に関し政令で定めるものが生じたこと。

六 前各号に規定する事由に準ずるものとして政令で定める事由が生じたこと。

七 第4条第1項又は第2項に規定する事由が生じたこと。

八 第19条の2第2項ただし書の規定に該当したことにより、同項の分割が行われた時以後において同条第一項の規定を適用して計算した相続税額がその時前において同項の規定を適用して計算した相続税額と異なることとなつたこと(第1号に該当する場合を除く。)。

九 次に掲げる事由が生じたこと。

イ 所得税法第137条の2第13項(国外転出をする場合の譲渡所得等の特例の適用がある場合の納税猶予)の規定により同条第1項の規定の適用を受ける同項に規定する国外転出をした者に係る同項に規定する納税猶予分の所得税額に係る納付の義務を承継したその者の相続人が当該納税猶予分の所得税額に相当する所得税を納付することとなつたこと。

ロ 所得税法第137条の3第15項(贈与等により非居住者に資産が移転した場合の譲渡所得等の特例の適用がある場合の納税猶予)の規定により同条第7項に規定する適用贈与者等に係る同条第四項に規定する納税猶予分の所得税額に係る納付の義務を承継した当該適用贈与者等の相続人が当該納税猶予分の所得税額に相当する所得税を納付することとなつたこと。

ハ イ及びロに類する事由として政令で定める事由

十 贈与税の課税価格計算の基礎に算入した財産のうちに第21条の2第4項の規定に該当するものがあつたこと。

2 贈与税について申告書を提出した者に対する国税通則法第23条の規定の適用については、同条第1項中「五年」とあるのは、「六年」とする。

特別寄与者の申告期限は、特別寄与料が受領できることが確定した日から起算しますから、遺産分割によったときは遺産分割協議書の日、家庭裁判所の調停・審判によったときは決定通知書の日から起算することになります。

そこで、相続税法第29条第1項、第31条第2項、第32条第1項第7号、では「第4条第2項に規定する事由」規定がそれぞれ加えられています。

以上、説明をしましたが、▢内は全て私見でありますことをお断り申し上げます。

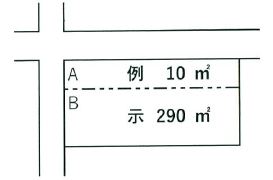

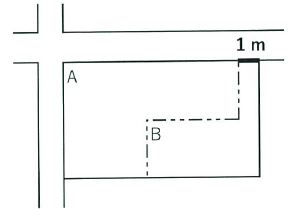

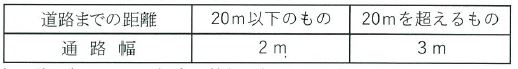

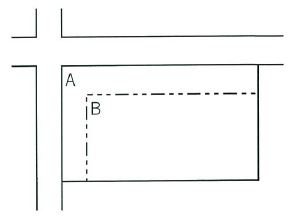

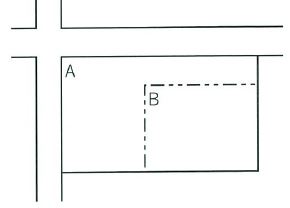

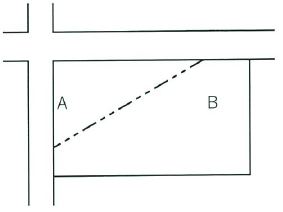

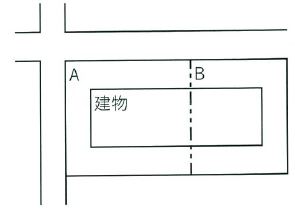

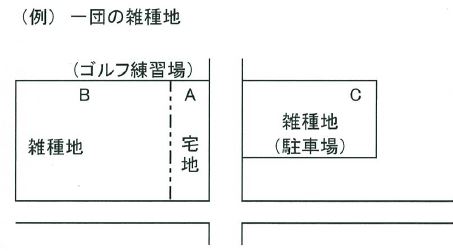

(事例①)の場合、標準的な宅地規模を考えた場合にはA土地は地積が小さく、形状を考えた場合には、B土地は単独で評価するのではなくA土地と合わせて評価するのが妥当と認められます。また、位置を考えた場合には、C土地は道路に面していない土地となり、単独で評価するのは妥当ではないと認められることから、A、B及びC土地全体を一団の土地として評価することが合理的であると認められます。

(事例①)の場合、標準的な宅地規模を考えた場合にはA土地は地積が小さく、形状を考えた場合には、B土地は単独で評価するのではなくA土地と合わせて評価するのが妥当と認められます。また、位置を考えた場合には、C土地は道路に面していない土地となり、単独で評価するのは妥当ではないと認められることから、A、B及びC土地全体を一団の土地として評価することが合理的であると認められます。