《質問》

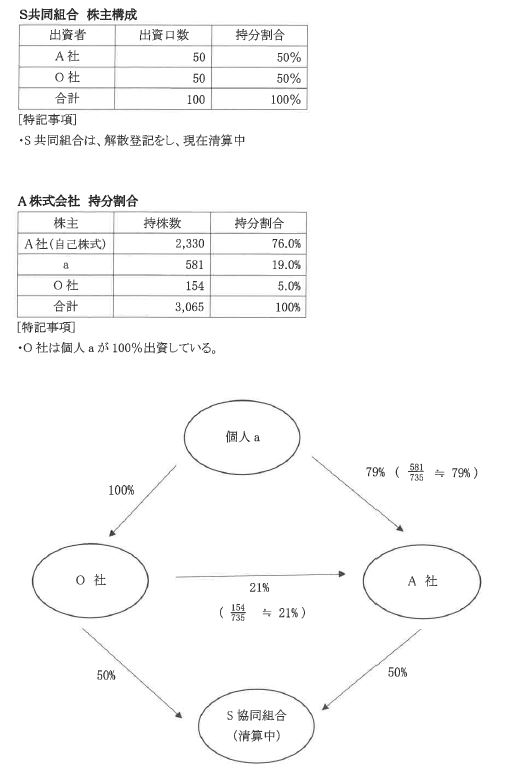

A社は、自動車部品の加工を行う社長一族が株式を100%保有する同族会社ですが、業態は製品の加工売上高が15%前後で社長一族が株式を100%保有し、社長及び役員がA社と同一のB社への人材の派遣業務を主たる事業として行ってきました。

この度A社およびB社の賃金の締切日であります、10月20日付でA社の派遣社員全員をB社に転籍させることになりました。よってA社には社員2名と役員が残り、従前の事業を継続していくことになりました。

①A社は就業規則による退職金規定があり、勤続3年を経過した社員は、毎年4月1日に会社指定の委託保険制度に加入し、委託保険制度を利用した積立により社員の退職時には、当該保険の退職社員分を解約して、返戻金全額を退職金として退職社員に支給しています。

上記の通り、A社の派遣社員全員をB社に転籍させることになりましたが、生命保険会社に積立てありました保険契約をB社に保険契約の移動をしました。保険契約の解約返戻金相当額は、A社の貸借対照表上の保険積立金勘定は、払込保険料の半額を損金に計上してきましたので、解約返戻金相当額と保険積立金と差額が生じております。

従来社員の退職時には差額金は、退職金と相殺されて収益は生じないのですが、解約返戻金相当額でA社からB社に保険契約を移動させると収益が生じてしまいます。差額金の取り扱いをご教示ください。

なお、B社の退職金規定はA社と同様のものであり、転籍者がB社を退職する際に、B社がA社からの在職年数を通算して退職給与を支給する定めになっています。

② A社からB社への社員転籍に伴いまして、B社は賞与金を夏期は、7月中旬、冬期は12月中旬に支払っておりますが、今年度の冬期の賞与金を12月中旬に支払いを予定しており、賞与金の査定期間は、A社およびB社とも冬期は3月21日から9月20日が対象期間となっています。

今年度の冬期の賞与金につきまして、A社からB社への転籍社員の賞与金の対象期間は、A社の勤務期間内のものですので、支払賞与金の金額をA社の損金にしたいと考えております。冬期賞与金の支払いはB社から支払いたいとの会社の要望ですので、A社からB社に賞与金相当額を振り込んで、B社が冬期賞与金を各人に支払うという取り扱いで問題ないでしょうか。