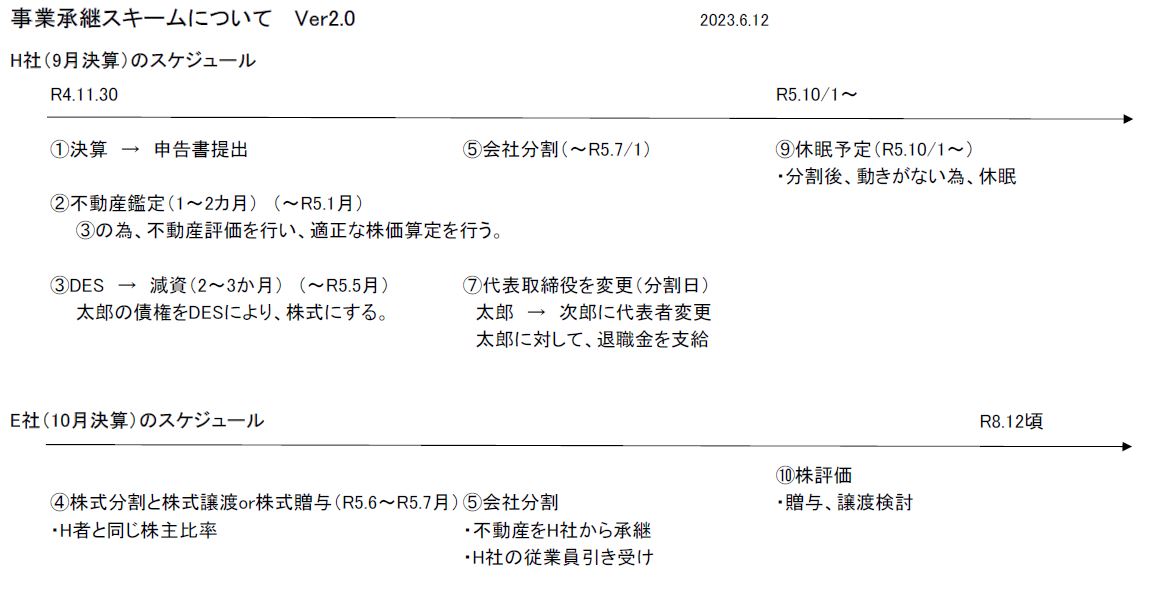

次のスケジュールで、会社分割を行う予定です。(現在③まで実行済)

H社は、賃貸用不動産を保有し、不動産賃貸業を営む法人です。

適格分割の要件を満たす形で分割型分割を行い、賃貸用不動産を、H社→E社へ、簿価で所有権を移動させたく考えております。

《前提》

① 株主構成は下記の通りです。

H社の発行済株式数 23,310株

・太郎普通株式 3,310株&A種株式1株

・次郎普通株式 14,000株

・三郎普通株式 5,999株

E社の発行済株式数 10,000株

・太郎普通株式 4,999株&A種株式1株

・次郎普通株式 5,000株

*太郎、次郎、三郎は、親族です。

*A種株式は、いずれも黄金株です。

② E社は、分割後も、賃貸用不動産を保有し、不動産賃貸業を継続する予定です。

③ H社は、主要な資産及び業務がE社へ移動しますので、分割後、休眠予定です。

④ H社で業務していた従業員(役員含む)は、全員、E社に移動します。

《その他》

① 会社分割前に、H社はDESによる増資を行い、その後、すぐ減資を行っております。

② 会社分割前に、H社、E社は、それぞれにおいて、株式分割を行い、その後、H社の株主比率=E社の株主比率になるよう、E社の株主の間で、E社株式の譲渡 or 贈与を行う予定です。

《質問》

無対価(株式を交付せず)で、会社分割を行う予定です。

上記の通りの場合、金銭等の不交付(無対価)、完全支配関係ありですので、

1)適格分割の要件を満たす、と考えてよろしいでしょうか?

2)不動産取得税の非課税要件も満たす、と考えてよろしいでしょうか?

3)株式分割により株主比率を完全に一致させなくても、完全支配関係は満たしている為、適格要件は、H社の株主比率=E社の株主比率をせずとも、既に満たしている、と考えてよろしいでしょうか?

4)上記の通りで進めていった場合、何か注意しないといけない部分などがございましたら、ご指摘お願いします。