《質問》

太陽光発電 ➡ 役員所有

その地基地 ➡ 当該役員の父親所有

このうち、太陽光設備を役員から法人が買取りました。

この場合、借地権の問題は発生するのでしょうか。

また、発生するとした場合に相当の地代の支払をすることにより借地権の認定課税の対象とならないという理解でよろしいでしょうか。

「さくら税研フォーラム」は会員制の税務・会計情報サービスです。法人課税・個人課税・資産課税・消費税等税務全般に渡るポイント、毎年の税制改正の動向など、最新の税務情報を詳しく解説しています。

《質問》

太陽光発電 ➡ 役員所有

その地基地 ➡ 当該役員の父親所有

このうち、太陽光設備を役員から法人が買取りました。

この場合、借地権の問題は発生するのでしょうか。

また、発生するとした場合に相当の地代の支払をすることにより借地権の認定課税の対象とならないという理解でよろしいでしょうか。

《質問》

貸付事業用宅地等の小規模宅地等の特例が使えるかどうか教えてください。

貸家1軒のため、業務規模になります。

貸家及び敷地の所有者は父です。

① 令和2年1月1日 不動産賃貸開始。

② 令和3年12月1日 父死亡、貸付期間3年未満のため、この相続では

適用不可。当該不動産は、母が相続。

この場合に、母が令和4年中に死亡した場合には、適用できないと思います。

しかし、仮に令和5年に母が亡くなった場合には、小規模宅地等の特例は適用可能なのでしょうか。

二次相続が3年以内にあった場合には適用可能という特例は、そもそも一次相続で適用可能であった場合だと思われますので、母親が所有者になってから3年が必要なのか、相続前の使用状況も含めて3年以上あればよいのか教えてください。

また、仮に母親が所有者になってから3年が必要な場合、所有者になったというのは、登記上所有者が変更された日になるかどうかも教えてください。

《質問》

次のような場合において「被相続人居住用3000万円特別控除の特例」を適用することは可能でしょうか。

今回売却した物件(土地及び売却前に取り壊した家屋)の居住状況

1. 従来より夫、妻が同居していた。

2. ××1年夫脳梗塞により入院。

3. 夫の入院により妻は本件物件で一人で生活をしていた。

4. ××2年夫は脳梗塞の後遺症等により入院先より直接、特別養護老人ホーム

に入居。

5. ××3年夫の老人ホーム入居後に本件物件にて独居していた妻死亡

6. ××4年夫が死亡し本件物件を長男が相続取得。

7. 夫の死亡後本件物件は空き家となっていた。(実質的には妻の死亡後)

8. ××5年長男が本件物件の建物を取り壊しし土地のみ売却した。

質問1: 上のような状況で物件の要件等は充足しているものとした場合、「被相続人居住用3,000万円特別控除」の適用はあるでしょうか?

「被相続人が老人ホーム等に入所した時から相続開始の直前まで、その者による一定の使用がなされ、かつ、事業の用、貸付の用又はその者以外の者の居住のように供されたことがないこと」が要件としてありますが生計一の配偶者であっても「その者以外」に当たるでしょうか。

質問2: 上のケースで

夫入院⇒夫特養入居⇒妻死亡⇒夫死亡

ではなく

夫入院⇒妻死亡⇒夫特養入居⇒夫死亡

という時系列の場合の特例適用は可能でしょうか?

《質問》

A 母

B 長男

C 長女(長女の夫は4年前に死亡)

D 長女の長男(Aとの養子縁組はなし)

E 長女の再婚予定の相手

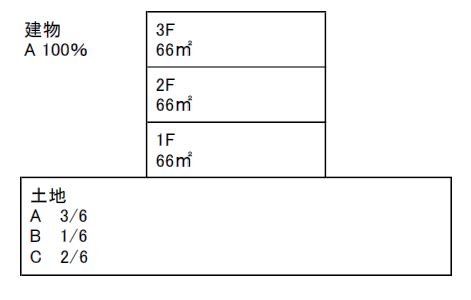

建物は全てA所有で、土地はAが3/6 Bが1/6 Cが2/6の所有(共有)になっています。

建物は2、3階はAの自宅で1階はBがAから有償で借りて、事務所として利用しています。Aの相続では建物を全てCに相続させ、土地はAの持分を1:2でBとCに相続させる予定です。

Aは現在Cの子供D(Aの孫)と共に住んでいます。

Cは現在、賃貸のアパートに3年以上住んでいますが、近い将来再婚(籍は入れない形で)をする予定で、再婚相手E所有の家に同居するとのことです。

高齢のAの相続が開始した場合、同居の孫Dは法定相続人でないためこの点は家なき子特例で問題はないと思いますが、もしAの相続開始時にCがすでに、再婚(籍は入れない形で)し、Eと同居していた場合はEを配偶者とみなされて、家なき子特例が適用されず、小規模宅地の評価減80%OFF(建物の2、3階部分に相当する自宅部分に係る土地 : 3/6 × 2/3 = 2/6)は利用できなくなるという解釈でよろしいでしょうか。

《前提》

被相続人

・相続日時点で配偶者は既に亡くなっている

・自宅に同居親族はいなかった

相続人A

・数年前から海外在住

・非居住無制限納税義務者で日本国籍を有している

《質問》

前提条件において被相続人の自宅敷地をAが取得する場合、家なき子として小規模宅地の特例は適用可能でしょうか。

配偶者もしくは同居親族以外が被相続人の自宅敷地を取得する場合、取得者ごとの要件が6項目ありますが、要件(C)③「相続開始時に、取得者が居住している家屋を相続開始前のいずれの時においても所有していたことがないこと」(参考資料 令和3年版 図解「相続税・贈与税」・特定居住用宅地等に係る表より)についてA自身が海外に所有している家がなければ(Aの配偶者や子名義の家に居住しているのであれば)要件を満たしていると解釈可能でしょうか。

また、Aが海外に所有している家に居住していたら適用不可でしょうか。

《前提》

隣接する2筆の土地(土地Aと土地B)にまたがって一つの家屋Cが建っています。

土地Aの所有者:甲

土地Bの所有者:乙と丙

家屋Cの所有者:甲が1/2、乙と丙が1/4ずつ

甲、乙、丙は従兄弟の間柄です。

家屋Cの居住状況は下記①②の4名が住んでいます。

① 甲とその母親

② 乙とその母親

家屋Cは一般的な戸建住宅で、二世帯住宅等ではありませんが、①と②はそれぞれの家庭ごとに独立した生活を営んでいます。

このたび、甲一家が家屋Cを出ていくことになり、甲が所有する「土地A」及び「家屋Cの甲持分」を、乙と丙が1/2ずつ負担して買い取ることになりました。

《質問》

この場合の甲の譲渡所得における「居住用財産3,000万円特別控除」の適用の可否についてご相談です。

1. 乙への売却部分については、①甲家族と②乙家族が生計一なのか、生計別なのかが問題になると思いますが、どのように判断すればよいでしょうか。

2. 丙については家屋Cに居住しておらず明らかに生計別と考えられるため、丙への売却部分(つまり売却額の半分)は居住用財産の特例の適用OKでよろしいでしょう

か。

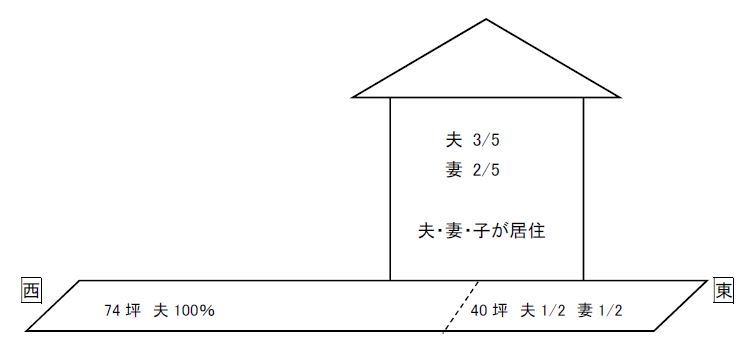

《前提》

・令和3年12月1日妻死去

・妻が所有していた土地・建物の持分は子が相続する。

・建物は取壊す予定。

・更地となった[東]の土地に子が自宅を建てる。(母からCashで相続する)

《質問》

夫が所有している[西]の土地について居住用財産3,000万円控除は適用可能でしょうか?(建物を取り壊した後に1,200万円で売却予定)

(相続概要)

父が平成30年1月30日に死亡し、その際の相続人は、母、長男、長女の3名でしたが、父に遺言書はなく、遺産分割協議を行う前の平成30年2月17日に母が続いて死亡しました。

(自宅の名義及び利用状況について)

父が自己の居住の用に供していた家屋(昭和56年5月31日以前に建築)及びその敷地はその全部が父名義のままでした。この度、母の死亡に伴い、長男・長女は、その家屋を取り壊して更地にし、その敷地を売却することを考えています。なお、母の相続開始直前までは、その家屋に母が一人で暮らしていました。

(疑問点)

この場合、長男・長女は、「相続空き家の特例(措法35③)」を受けることができるでしょうか。

ネットの情報(Profession Journal:下記資料参照)では、今回と同じ様なケースで、二次相続の相続人が1人の場合については適用可能と判断されている情報もございます。

今回のように、二次相続の相続人が2人の場合についての適用の可否と、その理由についてご教示ください。

《前提》

1. 甲はF市中心部にVビル(一部)とその敷地の一部V-1土地(100㎡)を所有し、同族関係のないA(株)に貸し付けて年3,000万円の家賃収入を得ていた。

2. 数年前、Vビル、隣接するFビル、Cビル3棟を同時に解体し、新たにN(株)が所有するビル1棟を建設する計画が決定した。Fビル、CビルはN(株)が所有し、甲とN(株)に同族関係はない。

3. 2の決定によって、甲はVビル(建物のみ)をN(株)に簿価で売却し、N(株)が買取り後Vビルを取り壊し、昨年新ビルが着工された。

4. 甲はV-1土地に隣接するV-2土地(100㎡)を購入して、V-1土地とV-2土地の土地賃貸借契約をN(株)と締結し、Vビルの売却後期間を置かずにN(株)から年6,000万円の地代収入を得ている。

5. 甲には上記のほか以前より年300万円の駐車場収入がある。

上記のような前提で甲に相続が発生した場合、V-1土地、V-2土地ともに貸付事業用宅地等に該当するとして小規模宅地等の特例を適用して問題ないでしょうか。

《質問》

1. Vビルの家賃収入が年3,000万円でV-1土地とV-2土地の地代収入が年6,000万円であるため、両契約とも物件が1件で貸付先が1件であっても、収入規模から特定貸付事業に該当すると考えてよいか。

2. Vビルの建替えのためにVビルを売却しているものの、建替え後は建物を所有しないことになり、売却前は建物の貸付けだったのに対し、売却後は土地の貸付けを行っているが、引き続き特定貸付事業を行っていると考えてよいか。

3. Vビルの売却後、V-1土地とV-2土地の賃貸借契約締結まで仮に1ヶ月空いている場合は、引き続き特定貸付事業を行っているとはみなされないのか。

4. V-2土地は相続開始前3年以内に新たに貸付事業の用に供されたことになる可能性が高いが、V-1土地の貸付が相続開始の日まで3年を超えて引き続き特定貸付事業の用に供されていたとみなされる場合は、V-2土地についても貸付事業用宅地等に該当すると考えてよいか。

《質問》

・ 相続開始日 : R4.2.7

・ 自宅(3階建て)の3階部分が賃貸用

・ R2.12から空室で、R4.1から新たな賃借人に賃貸

・ 退去後、速やかに新たな賃借人の募集を開始

・ 空室の間、他の用途に供していない

13か月の空室期間がありますが、退去後速やかに新たな賃借人の募集が行われ、相続開始日においては賃貸されていますので、租税特別措法通達69の4-24の3における「一時的に賃貸されていなかったと認められるとき」に該当し3年以内に新たに貸付事業の用に供された宅地等に該当せず、貸付事業用の小規模宅地等の特例を適用して差し支えないでしょうか?

【論点①】相続開始日において空室の場合(小規模宅地等の特例の適用)との比較について

租税特別措法通達69の4-24の3において、「一時的に賃貸されていなかったと認められるとき」の例示として、「(1)継続的に賃貸されていた建物等につき賃借人が退去をした場合において、その退去後速やかに新たな賃借人の募集が行われ、賃貸されていたとき」と示されていますが、速やかに募集が行われており、相続開始日において賃貸されていれば、その空室の期間は問われない、もしくは何年間も募集しているなど募集期間として相当な期間を超過していなければ問題ない、と考えてよいでしょうか?

(根拠)

租税特別措法通達69の4-24の2において、相続開始日において空室であった場合も一時的に賃貸されていなかったと認められる場合は、小規模宅地等の特例が適用できるとされており、資産課税課情報第9号(令和3年4月1日)の事例6において、「空室となった直後から不動産業者を通じて新規の入居者を募集しているなど、いつでも入居可能な状態に空室を管理している場合は相続開始時においても被相続人の貸付事業の用に供されているものと認められる」と参考で示されています。相続開始日において空室の場合と、相続開始前において空室の期間がある場合とで、取り扱いが異なることとなるのは違和感がありますので、相続開始前において空室の期間がある場合も同様の基準で判断すべきと考えました。

【論点②】貸家建付地評価の一時的に賃貸されていなかったと認められる期間との比較について

財産評価基本通達26において「一時的に賃貸されていなかったと認められるもの」も貸家建付地評価ができると示されており、タックスアンサーNo.4614において、「空室の期間が、課税時期の前後の例えば1か月程度であるなど、一時的な期間であること」と具体的な期間も示されています。一方で小規模宅地等の特例の場合は、【論点①】のとおり具体的な期間は示されておらず、いつでも入居可能な状態に空室を管理している場合といった要件しか示されていません。貸家建付地評価の場面と、小規模宅地等の特例の適用の場面で、「一時的に賃貸されていなかった」の認定基準は異なると考えてよいでしょうか?