《質問》

下記明細のとおりの株主構成となっておりますが、この度法人のB社&個人のX氏が所有する株式会社○○の株を自己株とすることになりました。(金額はB社@50,000円、X氏は@1,000,000円)

この場合、みなし贈与は残る株主がすべて法人のため発生せず、みなし譲渡は、売主は少数株主のため配当還元法で計算。みなし譲渡は株価の1/2以下で発生のため該当なしで問題ないのでしょうか。

「さくら税研フォーラム」は会員制の税務・会計情報サービスです。法人課税・個人課税・資産課税・消費税等税務全般に渡るポイント、毎年の税制改正の動向など、最新の税務情報を詳しく解説しています。

《質問》

下記明細のとおりの株主構成となっておりますが、この度法人のB社&個人のX氏が所有する株式会社○○の株を自己株とすることになりました。(金額はB社@50,000円、X氏は@1,000,000円)

この場合、みなし贈与は残る株主がすべて法人のため発生せず、みなし譲渡は、売主は少数株主のため配当還元法で計算。みなし譲渡は株価の1/2以下で発生のため該当なしで問題ないのでしょうか。

《質問》

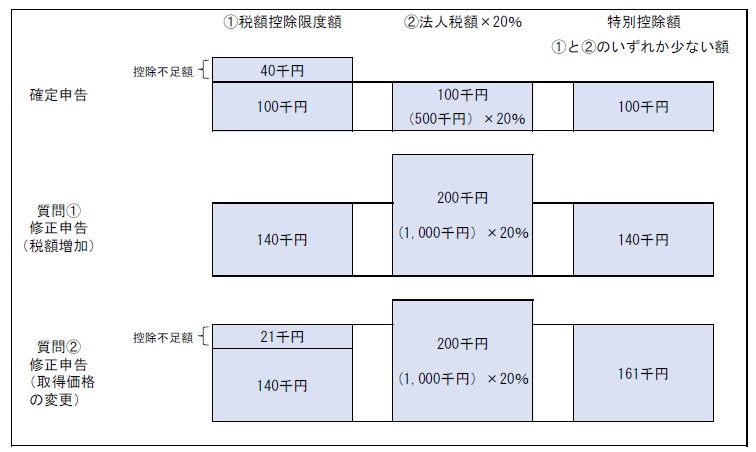

当社では、2,000千円の機械を取得し、令和5年10月期の確定申告において、中小企業者の機械等を取得した場合の法人税額の特別控除制度(措法42の6)の適用を受け、税額控除限度額140千円のうち控除しきれない金額(繰越税額控除限度超過額)40千円を翌期に繰り越しました。

その後、令和5年10月期分で経費の計上誤りが判明し、特別控除前の法人税額が500千円から1,000千円に増加することとなったため、修正申告を提出しました。

この場合、

① 修正申告により増加することとなる法人税額1,000千円を基礎として、繰越税額控除限度超過額(控除不足額)40千円は控除できるのでしょうか。

② 当機械の取得価格に含めるべき金額(据付費300千円)が費用計上されていたため、機械の取得価格は2,300千円となります。

この場合、本来取得金額に含めるべきであった300千円に対する税額控除額21千円(300千円×7%)についても、控除を受けることは可能でしょうか。

《前提》

・対象財産について、土地は被相続人の所有、建物は同族会社が所有している。

・被相続人から同族会社への土地賃貸条件は以下の通りである。

地代は65,000円/月、780,000円/年で借地権設定時(H13年)より据え置きである。

無償返還届出書の提出はしていない。

権利金の収受は無い。

・前述の条件より、算出した通常・相当の地代は以下のとおりである。

通常の地代の年額 : 1,295,148円

相当の地代の年額 : 4,317,162円

・固定資産税等の年額は168,507円である。

・当該建物は4階建の貸ビルとなっており、利用状況は以下のとおりである。

1階 :同族会社店舗/貸店舗

2階 :自宅

3階 :賃貸物件(1世帯)

4階 :賃貸物件(2世帯)

・相続時点において、4階のうち1世帯で家賃の未納があった。未納だった期間は3か月ほど。

相続後も賃貸関係が続いており、現在は家賃の支払いはある。

《質問》

① 実際の地代が通常の地代未満、固定資産税相当額超えの場合

借地権の価格 :自用地価格 × 借地権割合

底地の価格 :自用地価格 × (1-借地権割合)

の計算方法で妥当でしょうか。

② 同族会社の借地権について、この場合は貸家建付借地権として評価するかと思いますが、3か月間の家賃の未納があった部屋について、現在も賃貸状況が続いていることから一時的な空室として賃貸中の部屋として考え、賃貸割合に含めても問題ないでしょうか。

《質問》

個人甲の土地を同族会社が賃借し、同族法人がアスファルトやフェンスを設置して駐車場を経営していた場合の質問です。

① 地代は相当の地代以下で、賃貸借契約書も作成しておらず、土地の無償返還の届出書を提出していない場合、駐車場でも権利金の認定課税は受けるのでしょうか。

受ける場合には認定課税の金額はどのように計算(借地権、又は駐車場なので賃借権)するのでしょうか。

② 法人税と相続税では借地権の範囲が異なると聞いておりますが、上記①の場合で甲に相続があった場合、同族会社の株価を計算する時は借地権計上、その土地を評価する時は賃借権を控除するのでしょうか。

(駐車場でも土地の無償返還を提出している場合には、株価評価では20%借地権計上、土地は80%評価でしょうか。)

③ 上記①で権利金の認定課税を受ける場合でも、実際には更正期間をかなり徒過しているため課税は生じないのですが、この度、甲が当該土地の一部においてトランクルーム事業を営むため、同族会社から土地の一部返還を受けた場合の課税関係及びその課税金額の計算はどのようになりますでしょうか。

《質問》

30周年記念式典・パーティーを、温泉旅館を借り切って行いました (宿泊)。

概ね一人当たり3万円強かかりました。

来客は取引先が20名ほど、出席役職員は500名位です。

租税特別措置法通達(交際費)とその逐条解説には、取引先が一人でも参加した場合には、職員分を含めて全額交際費になると記載されています。しかし、別添の解説書 (『交際費の税務』大蔵財務協会)には、主に取引先を中心とした場合には交際費として、「主に」という書き方になっています。実際の判断は通達ではなく、解説書に従って「主に」で判断し、今回のケースは、従業員部分は福利厚生費、取引先は交際費として扱っても問題ないでしょうか。

また、「通常飲食に要する費用」の範囲は、3万円位は入りますでしょうか?場所の問題は、キャパ上、 温泉やホテルの宴会場しか物理的にも無理です。さらに、1泊していることは福利厚生費に計上する上 で制限になりますでしょうか。

《質問》

甲社は乙社の株式を100%所有しております。また、乙社も甲社の株式を20%所有しております。甲社は株主に毎期配当金を支払っており、乙社に対しても配当金の支払いを行っております。

内国法人が完全子法人等から、令和5年10月1日以後に支払を受けるべき配当等については所得税が課されず、源泉徴収は不要となりましたが、上記のように親会社である甲社が子会社である乙社に支払う配当金についても源泉徴収は不要という認識でよろしいでしょうか。

《質問》

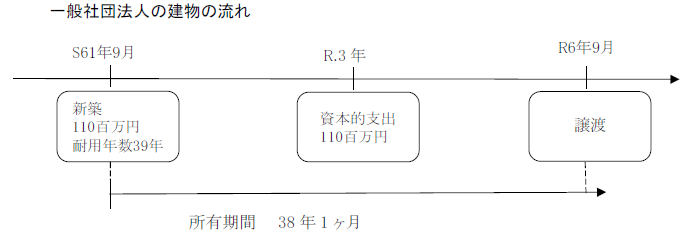

グループ法人間(一般社団法人と株式会社)での建物の売却に伴い、購入側(株式会社)の建物の中古耐用年数の算定の仕方について教えて下さい。

建物本体の耐用年数は新築の39年を現在は使用しています(譲渡側)。

昭和61年に新築しました(110百万円)が、その後令和3年に110百万円かけ、大規模な修繕(資本的支出)を実施しました。

この建物の中古耐用年数を購入側で算定するに当たり、単純に以下の簡便法計算式で良いでしょうか。

(39年-38年)+ 38年 × 0.2 = 8年

令和3年の大規模修繕に新築と同額位かけていますが、経過年数は38年(新築時より)として問題ないでしょうか。

但し、それを制限する規定がなければ、8年で実施する予定です。

《質問》

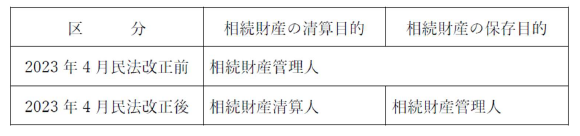

甲社の代表であるX氏が亡くなり相続が発生しましたが、法定相続人は全員放棄しているため、相続人がいません。

現在、弁護士が相続財産清算人(※)となって債務等の整理を行っており、最終的に残余財産は国庫に帰属することになるものと考えます。

その過程で、相続財産である土地及び非上場株式の売却を行っています。土地は甲社へ売却し、株式は当該法人の新社長となったY氏が買い取りました。

この場合の譲渡所得の申告及び納税は、どのようになるか教えてください。

・相続開始日 平成29年4月5日

・相続財産管理人選任 平成30年2月23日

・土地の譲渡 令和2年1月1日 3,000万円で甲社へ売却

・株式の譲渡 令和3年1月1日 1,500万円でY氏へ売却

※ 令和5年4月の民法改正で新しく生まれた制度で、それまでは相続財産管理人と呼ばれていました。民法改正前後の両者を比較すると、次表とおりとなります。

《状況》

同族会社Aは3月決算法人で、機械装置80,000千円に対し、補助金50,000千円の給付決定通知を受けております。

圧縮記帳を実施する際に、積立金方式か直接減額か検討しており、令和6年3月期ベースの株価算定をベースにシミュレーションをしております。

令和7年3月期の補助金と圧縮記帳処理を除く利益の見込は60,000千円、令和6年3月期の税務上の資本金等は10,000千円、利益積立金は100,000千円といたします。

なお、法人税等を無視して計算しております。

① 積立金方式の場合

予算における利益 60,000

補助金収入(特別利益) 50,000

令和7年3月期利益 110,000

積立金方式ですので、別表4で圧縮認定損50,000千円減算調整され,課税所得は60,000千円。

課税所得60,000千円から非経常的な利益として補助金収入50,000千円を調整すると、第4表類似業種比準価額等の計算書の、年利益金額の計算において、差引利益金額は10,000千円。

② 直接減額の場合

予算における利益 60,000

補助金収入(特別利益) 50,000

固定資産圧縮損(特別損失) △50,000

令和7年3月期利益 60,000

会計上利益=課税所得として60,000千円から非経常的な利益を調整すると,直接減額の場合は特別利益50,000千円、特別損失50,000千円で調整0円となり,年利益金額の計算において、差引利益金額は60,000千円。

《質問》

積立金方式による場合と直接減額による場合とで、積立金方式による方が類似業種比準価額が低く算定されることになると思われますが、特に税務上問題はないと考えてよろしいでしょうか。

補助金収入の額が大きくなるほど影響が出るため、確認させてください。

《前提》

運送業を営む法人が、人材確保等の観点より従業員に対してトラックの運転免許の取得費用の貸与を行っております。この貸付金については、免許取得後の勤続年数に応じて段階的に債務免除されます。免除の割合は下記の通りです。なお取得費用は法人から直接教習所等に支払われます。

免許後取得後の継続勤務期間

満1年以下 → 0%

満1年超2年以下 → 20%

満2年超3年以下 → 50%

満3年超 → 100%

《質問》

① 免除された貸付金について給与課税のリスクはないでしょうか。

所得税法基本通達36-29の2において、業務遂行上の免許取得費用についての非課税規定は適用されるでしょうか。

② 免除した貸付金の損金算入について、免除の割合が加算される事業年度において、免除される額を損金の額として認識すべきでしょうか。またその際に従業員と免除される額の合意書を取りかわすべきでしょうか。

平成25年3月18日の裁決事例で、支出した事業年度は貸付金として処理し、確定的な返還免除の意思表示がされた時点で損金の額として認識すべきように思います。そうすると、単に規程を設けるだけでなく免除率が増加するごとに従業員と合意書を交わす必要があるように思います。

③ 当事例における免許取得費用は、賃上げ促進税制の上乗せ要件である教育訓練費に該当するかと思います。質問②を前提にすると、教育訓練費の額は、その事業年度に債務免除を行った金額をもって比較すべきでしょうか。

教育訓練費の額は、当該事業年度の所得の金額の計算上損金の額に算入される額とされています。しかし、当事例における規程では同一の取得費用であっても翌事業年度の免除率が高くなるため、翌事業年度において増加割合が高くなる可能性が高くなるように感じます。例えば、前々事業年度に免許取得を行い、前事業年度及び当事業年度において何も教育訓練費の支出がなかった場合でも、当事業年度の教育訓練費が増加することになりますが、少し違和感があります。