【措法39条】相続財産に係る譲渡所得の課税の特例

1 特例の概要

相続又は遺贈により取得した資産を譲渡した場合に、譲渡した資産の取得費を一般の方法により計算した取得費に一定額を加算する特例です。

2 適用可能期間の条件

相続の開始があった日の翌日から当該相続に係る相続税の申告書の提出期限の翌日以後3年を経過する日までの間の譲渡について適用されます(措法39①)。

★ 取得費加算の特例が適用可能期間内か否かは、「相続財産の取得費に加算される相続税の計算明細書」の相続開始日と譲渡した年月日等により確認します。

★ 物納をして、措法40条の3≪物納による譲渡所得等の非課税≫の規定の適用がない物納許可限度額を超える金額(過誤納金として還付を受ける金額)について譲渡所得の課税の対象となる場合は、要件を具備すれば、この特例の規定の適用を受けることができます。

また、長期保有の土地等の場合は、「優良住宅地の造成等のために土地を譲渡した場合の長期譲渡所得の課税の特例」(措法31条の2)の規定の適用を受けることもできます。

3 適用対象資産

① 特例の対象となるのは、譲渡所得(所法33)に限ります(措法39①)。

⇒山林所得には、適用できません(立木に注意)(所法33②二)。

② 特例の対象となるのは、相続等で取得した部分のみです。

⇒相続等により取得した部分以外の部分がないか確認します。

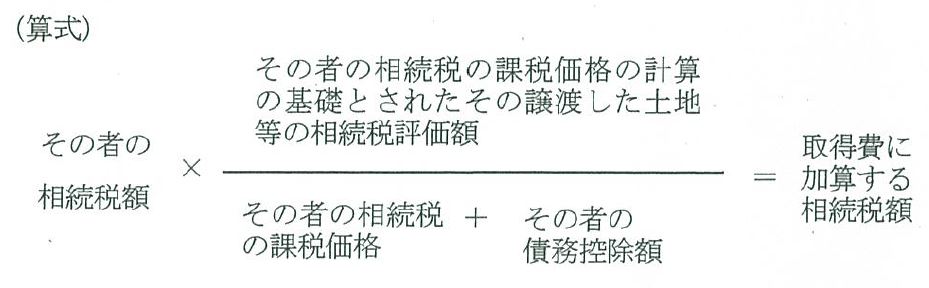

4 取得費加算の計算

相続等により取得した土地等を譲渡した場合には、その譲渡をした土地等に対応する相続税に相当する金額を取得費に加算することとされ、次の算式のとおり、取得費加算の計算を行います。

★ 上記算式中の「その者の相続税の課税価格の計算の基礎とされたその譲渡した土地等の相続税評価額」には、相続時精算課税の適用を受けて、相続財産に合算された贈与財産である土地等や、相続開始前3年以内に被相続人から贈与により取得した土地等が含まれ、相続開始時において棚卸資産その他これに準ずる資産であった土地等は含まれません(措法39①、所法33②一)。

5 相続税額に異動が生じた場合

更正等により相続税額に異動が生じた場合には、異動後の相続税額を基として取得費加算額の計算を行います(措令25の16②、措通39- 9 、39-10)。

★ 相続税の申告書提出後、更正の請求に基づく更正や修正申告等により、相続税額が異動している場合がありますので注意が必要です。

6 代償金の支払がある場合

代償金を支払って取得した相続財産を譲渡した場合は、措通39- 7に定める計算を行う必要があります。

★ 代償金を支払って取得した場合の取得費加算額の計算は、「相続財産の取得費に加算される相続税の計算明細書」裏面の算式により行います。

7 譲渡した資産のうち相続等による取得部分と自己取得部分がある場合

譲渡した資産のうち相続等による取得部分と自己取得部分がある場合には、相続等により取得した資産のみが適用対象となります。

★ 共有物件である場合のほか、過去に贈与等により持分移転がある場合に注意する必要があります。

【措法41条の5】居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除

1 特例の概要

一定の居住用財産の譲渡損失の金額については、他の所得との損益通算が認められ、また、通算後の譲渡損失については3年間の繰越控除ができる特例です。

2 特例を受ける条件

⑴ 買換資産取得のための住宅借入金等の償還期間は10年以上であること(措法41の5①⑦一、四)

また、繰上返済をした後も借入金の償還期間が10年以上である必要があります(措通41の5 -17)。

措法41条の5の繰越控除の適用(譲渡の年の翌年以降)に当たっては、買換資産に係る「住宅借入金等の残高証明書」により、償還期間を確認します。

(注)申告書には,買換資産の「住宅借入金等の残高証明書」の添付が必要です(措法41の5⑤,措規18の25②)。

⑵ その年の前年以前3年内において、他の居住用財産の譲渡損失の金額について、この特例の適用を受けていないこと(措法41の5①)。

⑶その年又はその年の前年以前3年内において、措法41の5の2第1項の規定の適用を受けていないこと(措法41の5⑦一)。

⑷ その年の前年又は前々年の資産の譲渡につき居住用財産に係る特例(措法31の3①、35①(35③による適用を除きます。)、36の2又は36の5)の適用を受けていないこと(措法41の5⑦一)。

⑸ 繰越控除の適用を受ける年分については、その年分の合計所得金額(後記【その他】1 参照)が3,000万円を超えないこと(措法41の5④)。

3 住宅借入金等特別控除との関係

措法41条の5の規定と住宅借入金等特別控除は重複して適用を受けることができます。

4 純損失との関係

この特例における譲渡損失の金額については、純損失の繰戻し還付制度の適用がありません(措法41の5⑨)。

【措法41条の5の2】特定居住用財産の譲渡損失の損益通算及び繰越控除

1 特例の概要

所有期間が5年超の居住用家屋又は土地を譲渡した場合、一定の譲渡損失については損益通算、3年間の繰越控除ができる特例です。

2 特例を受ける条件

⑴ 譲渡資産に係る一定の住宅ローン等があること

⑵ その年の前年以前3年内において、他の居住用財産の譲渡損失の金額について、この適用を受けていないこと(措法41の5の2①)。

⑶ その年又はその年の前年以前3年内において、措法41の5第1項の規定の適用を受けていないこと(措法41の5の2⑦一)。

⑷ その年の前年又は前々年の資産の譲渡につき居住用財産の譲渡に係る特例(措法31の3①、35①(35③による適用を除きます。)、36の2又は36の5)の適用を受けていないこと(措法41の5の2⑦一)。

⑸ 繰越控除の適用を受ける年分については、その年分の合計所得金額が3,000万円を超えないこと(措法41の5の2④)。

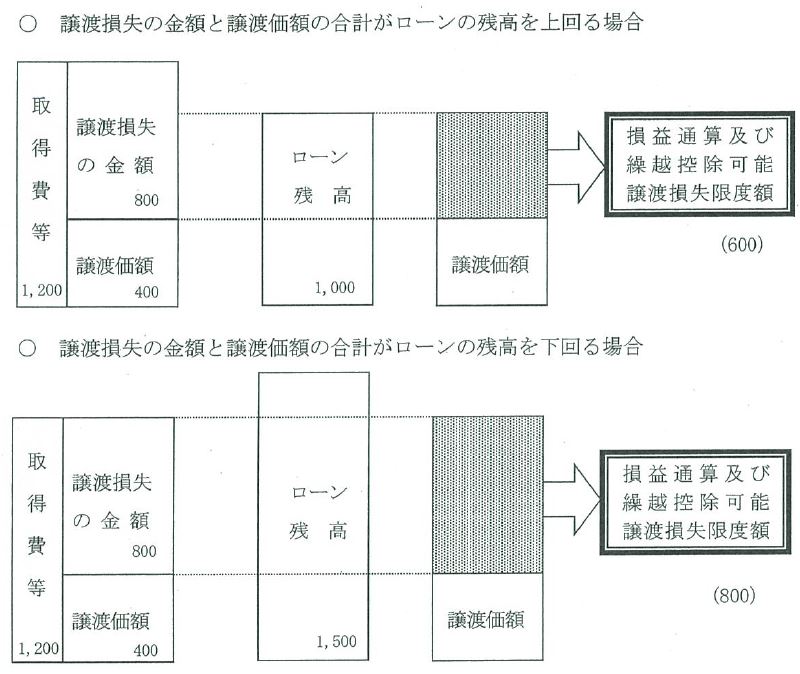

3 損益通算及び繰越控除可能譲渡損失限度額

措法41条の5の規定と異なり、次のとおり、損益通算及び繰越控除可能譲渡損失の限度額の計算が必要です。

4 純損失との関係

この特例における譲渡損失の金額については、純損失の繰戻し還付制度の適用がありません(措法41の5の2⑨)。

5 住宅借入金等特別控除との関係

措法41条の5の2の規定と住宅借入金等特別控除は重複して適用を受けることができます。

【その他】

1 合計所得金額について

⑴ 合計所得金額とは、所法70条≪純損失の繰越控除≫及び所法71条≪雑損失の繰越控除≫の規定を適用しないで計算した場合における所法22条≪課税標準≫に規定する総所得金額、退職所得金額及び山林所得金額の合計額をいいます(所法2①三十イ(2))。

⑵ 合計所得金額の計算に当たっては、措置法に規定する課税長期譲渡所得金額又は課税短期譲渡所得金額を計算する場合における特別控除額の控除前の金額となります(所基通2 -41)。

⑶ 居住用財産の買換え等の場合の譲渡損失の繰越控除及び特定居住用財産の譲渡損失の繰越控除を適用している場合には、繰越控除前の金額で判定します(措法41の5⑫一、措法41の5の2⑫一)。

2 合計所得金額により適用が制限される取扱い

以下の主な制度、特例の適用に当たっては、適用を受ける者の合計所得金額に制限があります。

・ 寡婦控除(所法2①三十)…500万円以下

・ ひとり親控除(所法2①三十一)…500万円以下

・ 配偶者控除及び配偶者特別控除(所法83①,83の2①)…1,000万円以下

・ 基礎控除(所法86①)…2,500万円以下

※ 納税者本人の合計所得金額に応じて控除額が異なります。

・ 住宅借入金等特別控除(措法41①)…3,000万円以下

・ 居住用財産の買換え等の場合の譲渡損失の繰越控除(措法41の5④)…3,000万円以下

※ 損益通算については合計所得金額に制限はありません。

・ 特定居住用財産の譲渡損失の繰越控除〔措法41の5の2④〕…3,000万円以下

※ 損益通算については合計所得金額に制限はありません。

・ 住宅取得等資金の贈与を受けた場合の贈与税の非課税(措法70の2②一)…2,000万円又は1,000万円以下

※ 贈与と同年中に旧住居を譲渡している場合には特に注意が必要です。

3 生活に通常必要でない資産の譲渡

総合譲渡所得であっても、主として、個人の趣味、娯楽等、生活に通常必要でない資産の譲渡損失の金額は、他の所得との損益通算はできません(所法69②、所令178①)。

★ 平成26年度税制改正により、生活に通常必要でない資産の範囲にゴルフ会員権やリゾート会員権等が含まれることになりました。

当該改正により、ゴルフ会員権等の譲渡により生じた損失については、他の所得との損益通算はできません。

4 登記事項証明書の添付省略

令和3年7月1日以降、譲渡所得の特例の適用に係る申告書提出時に不動産識別事項等※の提供があった場合は、登記事項証明書の添付が不要となります(情報通信技術を活用した行政の推進等に関する法律11、同法施行令5)。

※不動産識別事項等とは次に掲げる事項をいいます。

① 土地にあっては、土地の所在する市区町村、字及び当該土地の地番(不動産登記法第2条第17号に規定する地番をいいます。以下同じ。)又は当該土地の不動産番号(不動産登記規則第1条第8号に規定する不動産番号(13桁)をいいます。以下同じ。)

② 建物にあっては、建物の所在する市区町村、字、土地の地番及び当該建物の家屋番号(不動産登記法第2条第21号に規定する家屋番号をいいます。)又は当該建物の不動産番号

このコンテンツは、サイトのメンバーに制限されています。 既存のユーザーの場合は、ログインしてください。 新規ユーザーは、以下のレジスタがあります。