《質問》

簡易課税を選択している法人です。

コンサルをしている会社で、コンサルの売上は毎期1,500万円ほどです。

今後、賃貸用不動産を購入予定です。

購入の時に簡易課税を選択していたとします。

翌々課税期間までに賃貸用不動産を売却した場合、簡易課税を取り下げて売却する課税期間は原則課税になっていたら、仕入税額控除は可能でしょうか。

購入の時に簡易課税、翌々課税期間までには売却せず、それ以降に賃貸用不動産を売却した場合は、簡易課税のままのほうが有利という考えで合っていますか。

「さくら税研フォーラム」は会員制の税務・会計情報サービスです。法人課税・個人課税・資産課税・消費税等税務全般に渡るポイント、毎年の税制改正の動向など、最新の税務情報を詳しく解説しています。

《質問》

簡易課税を選択している法人です。

コンサルをしている会社で、コンサルの売上は毎期1,500万円ほどです。

今後、賃貸用不動産を購入予定です。

購入の時に簡易課税を選択していたとします。

翌々課税期間までに賃貸用不動産を売却した場合、簡易課税を取り下げて売却する課税期間は原則課税になっていたら、仕入税額控除は可能でしょうか。

購入の時に簡易課税、翌々課税期間までには売却せず、それ以降に賃貸用不動産を売却した場合は、簡易課税のままのほうが有利という考えで合っていますか。

《質問》

今回、顧問先で税務調査がありました。

事前確定通りの日付で支払いが行われていないため、役員賞与について否認の指摘を受けています。

7月決算法人 届出支給日R5.7.23 支給日R5.7.14

支給日が早まったのは経理担当者の出産予定日の関係です。

《質問》

個人Aから宗教法人Bに土地を寄付するにあたり、措法40条の特例を使って譲渡所得を非課税にする申請をしている。現状、申請書自体は税務署の受領印が押された状態であり、承認の通知を待っている状態です。

今回、個人Aの確定申告をすることにあたり、以下の質問をさせていただきます。

個人Aの令和6年度の所得としては、「状況」にも明示した土地の譲渡と、わずかばかりの年金の2種類です。今回、措法40条の特例を無事適用できたとすれば所得は年金のみであり、また金額も少ないことから確定申告をする必要はなくなるのではないかと考えています。

この考え方で問題がないかどうか、また、もし措法40条の承認申請をしていることを確定申告時に明示したりする必要があるのであれば、その贈与はなかったものとみなされるので、添付書類や必要提出物としては何があるのかをご教示いただければと思います。

《質問》

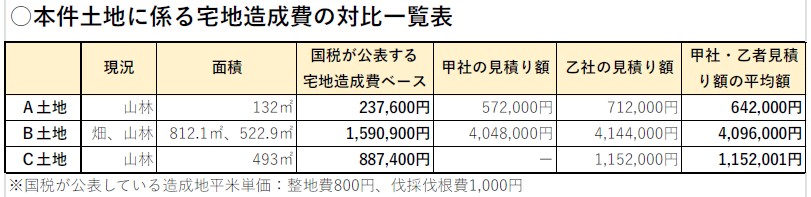

市街地農地の宅地造成費についてのご相談です。

市街地に所在する畑と山林について宅地造成費の見積を2社から取ったところ、国税庁の「宅地造成費の金額表」から算出した宅地造成費よりも高い金額の提示がありました。

この見積金額×0.8の金額を、「宅地造成費の金額表」の宅地造成費に代えて控除することは可能でしょうか?

なお、評価対象地は平坦地であり、隣地も普通の住宅です。

また、見積金額には伐採伐根費のほか、撤去運搬費等も含まれています。

仮に「宅地造成費の金額表」の宅地造成費に代えて見積金額を控除することが可能な場合、見積金額全体×0.8を控除可能なのか、そのうちの伐採伐根費×0.8の金額のみ控除可能なのでしょうか。

=======

◆ 現在控除している宅地造成費(国税庁が公表する宅地造成費ベース)

・A土地 → 237,600円 (山林132㎡) 竹藪

・B土地 → 1,590,900円 (畑812.1㎡+山林522.9㎡)

・C土地 → 887,400円 (山林493㎡分)

畑は@800円、山林は@1,800円を宅地造成費として計上(整地費800円、伐採伐根費1000円)

=======

宅地造成費の見積り金額

◆ 甲社

・A土地 → 715,000円、×0.8=572,000円(うち伐採伐根費385,000円@2,750、×0.8=308,000円)

・B土地 → 5,060,000円、×0.8=4,048,000円(うち伐採伐根費2,420,000円@1,812、×0.8=1,936,000円)

◆ 乙社

・A土地 → 890,000円、×0.8=712,000円(うち伐採伐根費726,000円@5,500、×0.8=580,800円)

・B土地 → 5,180,000円、×0.8=4,144,000円(うち伐採伐根費3,964,950円@2,970、×0.8=3,171,960円)

・C土地 → 1,440,000円、×0.8=1,152,000円(うち伐採伐根費1,193,060円@2,420、×0.8=954,448円)

《前提》

一次相続

・被相続人:父(令和4年8月死亡)

・相続人:母(被相続人の配偶者)と子4名

未分割にて申告。母の納税額約2,000万円と聴き取り(財産額不明)

二次相続

・被相続人:母(令和6年9月死亡)

・相続人:子4名

・母固有の財産

母名義(100%)不動産1か所、父の相続財産である不動産の内共有持分がある物件、銀行預金

《質問》

前提に記載した状況で、二次相続の際の被相続人(母)の課税される相続財産について

1 被相続人(母)の相続財産は、次の①と②を合計したものと考えますがよろしいでしょうか。

① 母固有の財産

② 父の相続財産の法定相続分(1/2)の金額

2 上記1の金額が相続財産になる場合「②父の相続財産の法定相続分(1/2)の金額」の考え方については、父の相続財産の内不動産が令和4年の評価額ですので、これを令和6年の評価額に置き換えるのでしょうか(家屋は固定資産税評価額、土地は路線価の見直し)。

《前提》

・昭和41年頃より、収益事業(自動車学校)を行っている。

・最近、宗教法人と自動車学校を運営する側で争いが起きていて、調停が行われている。

そこで、まとまりそうな流れにつき、税務上の問題がありそうなので、ご相談です。

申立人 甲 (宗教法人側代表社員)

相手方 乙・丙 (自動車学校運営側) 甲・乙・丙は、兄弟

・現在の流れは、宗教法人での経営をやめ、新会社(株式会社)を 乙・丙が立ち上げて事業譲渡を受ける。

・収益事業として申告を行っているが、土地については、昭和41年頃に取得し購入額が不明でBSには記載がない。固定資産税が法人の租税公課に計上され、建物や構築物や車両、備品などは、減価償却明細に記載がある。

《検討》

〇 法人の事業用土地は、3人個人(甲・乙・丙)に1/3ずつ贈与する

税務の処理

法人から個人への寄付になる。

法人は、時価により 寄付金/土地売却益 となるが寄付金は、損金限度計算により計算。

ただ、乙・丙は、役員、従業員なので、この二人は役員賞与と給与所得になり、甲は一時所得になる。

土地売却益は、法基通(15-2-10)により非課税

《質問1》

第三者に売却するのではありませんが、土地売却益は親族に無償譲渡でも、売却益は非課税と考えてもよいでしょうか。(逐条解説にも特に記載なし)

また、BSに、60年前のため取得価額が不明で記載がありませんが、区分経理として非課税に問題はありますか。

〇 贈与後

甲は、新会社に当該土地を売却する。

乙・丙は、新会社に現物出資する。

甲には、譲渡所得が発生。

乙・丙も、現物出資は、譲渡所得になる。

《質問2》

この場合の譲渡所得は、短期譲渡所得になりますが、取得費はともに課税を受けているため、その時価が取得費になると考えてよいですか。

《質問》

当社は、令和3年3月期、令和4年3月期及び令和5年3月期の3期分について、修正申告書を令和6年7月に提出しました。

提出した理由は、税務調査で申告漏れが把握されたためで、令和5年3月期については、当初申告は欠損申告でしたが、税務調査で有所得に転換しました。

この場合、令和5年3月期を還付所得事業年度、令和6年3月期(既に欠損申告済みです。)を欠損事業年度として、欠損金の繰戻しによる還付請求書を直ちに提出した場合には、有効なものとして取り扱われるのでしょうか。

《前提》

A社の従業員甲は、数年前に関連会社B社に従業員として転籍しました。

今月末、甲はB社を退職することになりました。甲に支払われる退職金は、転職前のA社の勤務期間も通算して支払われます。

その際、A社はB社に対して、甲のA社に在職中に発生した、退職給付積立金を支払います。

《質問》

① B社がA社より退職給付積立金を受け取って、甲に退職金を支払った場合のA社、B社双方の法人税法上の扱いについて教えてください。

② B社が甲に対してAB通算して退職金を支払った場合の、退職所得控除額の勤続年数はどのように算出すればよろしいでしょうか。

③ 上記の点に関連して、甲の退職を機会に他の在職中の転籍者数名(2021年にA社より転籍)に係る退職給付積立金もA社がB社に支払う事になりました。この場合の両社の税務上の扱いについて教えてください。

《質問》

下記明細のとおりの株主構成となっておりますが、この度法人のB社&個人のX氏が所有する株式会社○○の株を自己株とすることになりました。(金額はB社@50,000円、X氏は@1,000,000円)

この場合、みなし贈与は残る株主がすべて法人のため発生せず、みなし譲渡は、売主は少数株主のため配当還元法で計算。みなし譲渡は株価の1/2以下で発生のため該当なしで問題ないのでしょうか。

《質問》

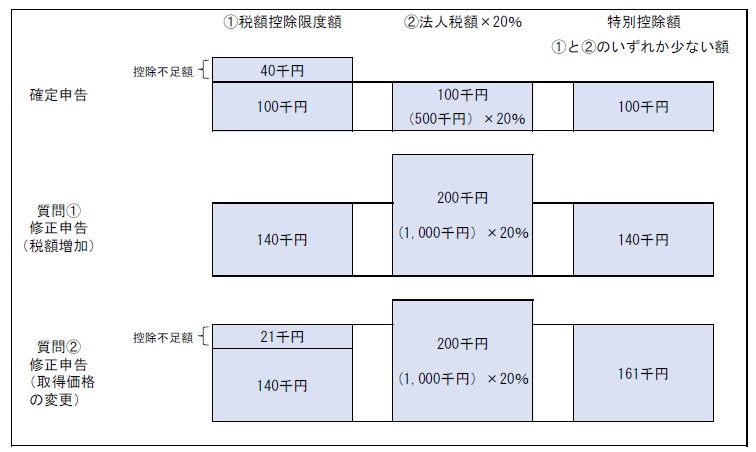

当社では、2,000千円の機械を取得し、令和5年10月期の確定申告において、中小企業者の機械等を取得した場合の法人税額の特別控除制度(措法42の6)の適用を受け、税額控除限度額140千円のうち控除しきれない金額(繰越税額控除限度超過額)40千円を翌期に繰り越しました。

その後、令和5年10月期分で経費の計上誤りが判明し、特別控除前の法人税額が500千円から1,000千円に増加することとなったため、修正申告を提出しました。

この場合、

① 修正申告により増加することとなる法人税額1,000千円を基礎として、繰越税額控除限度超過額(控除不足額)40千円は控除できるのでしょうか。

② 当機械の取得価格に含めるべき金額(据付費300千円)が費用計上されていたため、機械の取得価格は2,300千円となります。

この場合、本来取得金額に含めるべきであった300千円に対する税額控除額21千円(300千円×7%)についても、控除を受けることは可能でしょうか。