《前提条件》

・ 個人事業者

・ 建物の引き渡しは令和6年3月

・ 令和6年12月31日までに事務所用として賃貸借契約を締結

・ 令和6年の課税売上割合は20%と予想。この物件以外にも不動産収入があり毎年の課税売上割合に変化はないと思います。

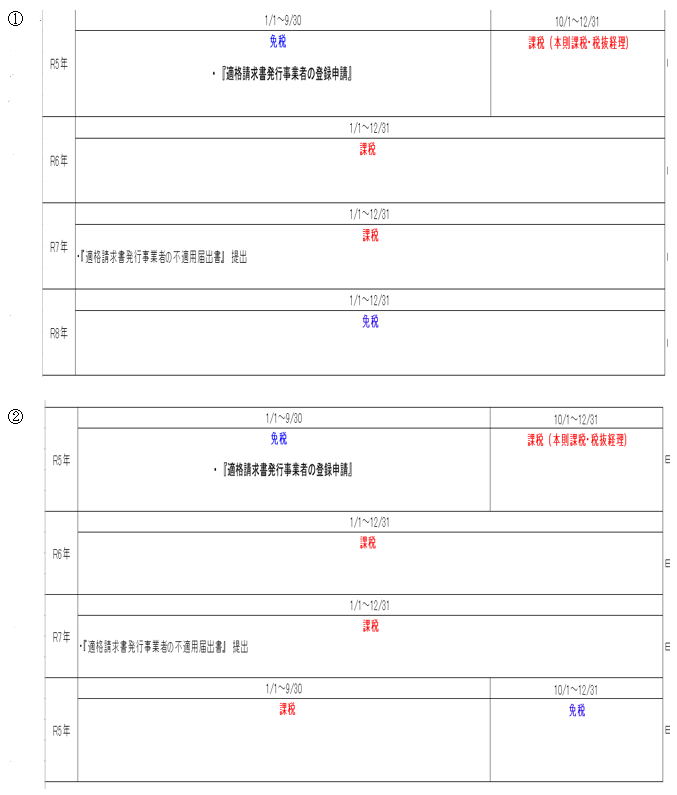

・ 令和5年は免税事業者ですが、令和5年中に課税事業者選択届出書を出すか、令和5年12月17日までにインボイスの登録申請書を提出して令和6年から課税事業者になる事を検討しています。

《質問1》

R6の申告にて、建物に係る消費税を、個別対応方式の課税資産の譲渡等にのみ要するものとして申告して消費税の還付を受けた場合、その後入居者が入れ替わり、R7又はR8で居住用として新たに賃貸借契約を締結した場合、課税のみ対応から非課税のみ対応になるので転用の調整(転用した日の属する課税期間で還付を受けた消費税分の納税が発生する)をしなければならないでしょうか?

《質問2》

・ 還付を受ける為、R6から課税事業者になったが、R6で課税業務用の賃貸借契約が結べず、居住用として賃貸借契約を締結し、R6で個別対応方式の非課税のみ対応として申告(それでも少し還付になりそうです)。

・その後R7又はR8に入居者が入れ替わり事務所用として賃貸借契約を締結した。

上記の場合には、以下の理解で良いでしょうか?

◇ 仕入れ等の課税期間では居住用賃貸建物に該当するので新設された、第3年度末に保有している事を条件として、第3年度で、居住用賃貸建物に係る消費税 ×(調整期間の課税業務用賃貸収入の合計 ÷ 調整期間の賃貸収入の合計)での調整計算を行う。

◇ 従来からの規定である、非課税のみ対応から課税のみ対応への転用の調整はない。