《質問》

個人のAさんは市立小学校へ物品の寄付を行うことにしました。

寄附金控除の対象となりますか。

その際の証明書類はどのようなものですか。

「さくら税研フォーラム」は会員制の税務・会計情報サービスです。法人課税・個人課税・資産課税・消費税等税務全般に渡るポイント、毎年の税制改正の動向など、最新の税務情報を詳しく解説しています。

《質問》

個人のAさんは市立小学校へ物品の寄付を行うことにしました。

寄附金控除の対象となりますか。

その際の証明書類はどのようなものですか。

《質問》

持分会社甲社(合同会社)を退社する社員の出資の払い戻しについて質問です。

資本金 30,000,000円

決算期 3月

社員の退社日 R2年3月31日

退社する社員は、個人Bと法人Cがあり、個人Bは法人Cの100%株主です。

出資金 A 1,000万円

B 500万円

C 250万円

D 750万円

E 300万円

F 200万円

1. 持分の払い戻しを行う場合、その価額は「評価すべき持分会社の課税時期における各資産を財産評価基本通達の定めにより評価した~」とありますが、この「課税時期」というのは、退社日であるR2年3月31日で評価するのか、「取引相場のない株式の評価方法}に準じて、直前期の決算期末(H31年3月期)で評価するのか、どちらを採ればよいのでしょうか。

2. 出資の評価方法ですが、会社法で「退社の時における持分会社の財産の状況に従ってしなければならない。」とあり「配当還元方式」は採れないように読めますが、前期、前々期と配当をしているので、「配当還元方式」を採ることは可能でしょうか。

3. 退社の伴う持分の払い戻しを受ける場合、評価した価額が1口50,000円のところを出資した金額の1口10,000円で払い戻しをしてほしいとの申し出があり、会社側もこれに応じた時の、税務上の課税関係について教えてください。

ア 退社する出資者が個人の場合

イ 退社する出資者が法人の場合

ウ 甲社の処理(仕訳)

4. 退社する社員の出資持ち分を、払い戻しに代えて、第3者に譲渡することは可能でしょうか。

《前提》

親族間(ご兄弟です)で合同会社の持分を譲渡する際の譲渡価額について教えてください。

みなし贈与が課税されない金額で譲渡できればと考えています。

譲渡口数は、85,000口です。

相続税の持分会社の出資の評価は、以下のようになっています。

① 定款に相続人が社員の地位を承継できる旨の定めがあり持分を承継する場合 → 取引相場のない株式の評価方法に準じて評価(類似を使える、純資産価額37%控除できる)

② 持分の払戻しを受ける場合 → 純資産価額

《質問》

1. 譲渡の場合には、持分の払戻しではないので、「取引相場のない株式の評価方法に準じて評価(類似を使える、純資産価額37%控除できる)」で評価した価額で譲渡してもみなし課税は起きないと考えて差し支えないでしょうか。{1口当たり1,570円(類似:@42円・純資産価額:@3,861円・会社規模:中の小)}

2. それとも、所得税法でいう「その時における価額」とは払戻時の価額であり、純資産価額で譲渡を行わないと差額についてみなし贈与課税を受ける可能性がありますでしょうか。(1口当たり純資産価額3,861円)

例えば、①の価額133,450,000円で譲渡した場合、②との差額194,735,000円に贈与税課税?

※①の場合、@1,570×85,000口=133,450,000円で譲渡

②の場合、@3,861×85,000口=328,185,000円で譲渡

《質問》

個人Aは、勤務先から付与された税制適格ストックオプションを行使し、株式1万株を所有しています。この度、貸株取引(レンディング)を行うため、株式を管理していた証券会社から別の証券会社へ移しました。この場合、課税関係はどのようになりますか。

さらに、その株式を譲渡した場合の課税はどのようになりますか。

また、税制非適格ストックオプションの場合はどのような課税関係になるのでしょうか。

1. 物件の確認

所在、所有者、使用者等の確認を行う。

⇒取得者課税の原則(相続税法第1条の3及び第1条の4)

2. 土地の評価上の区分

(1) 原則(評基通7)

土地の価額は、課税時期の現況によって、次の地目の別に評価する(別紙1参照)。

宅地・田・畑・山林・原野・牧場・池沼・鉱泉地・雑種地

(考え方)

これは、土地の取引は、通常利用単位ごとに行われ、その取引価格は利用単位を基に形成されていると解されている(平成15年4月22日千葉地裁)。

(2) 特例的な取扱い(評基通7ただし書き)

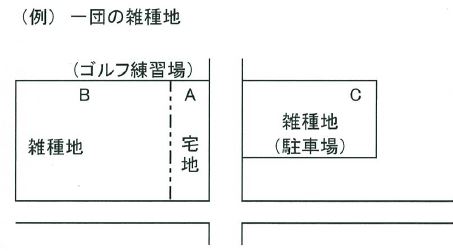

イ 一体利用の土地

一体として利用されている一団の土地が2以上の地目からなる場合には、その一団の土地は、その内の主たる地目からなるものとして、その一団の土地ごとに評価する。

*C土地は、ゴルフ練習場の駐車場として利用している。

*C土地は、ゴルフ練習場の駐車場として利用している。

⇒ A、Bを一体で評価する。

⇒ C土地は、不特定多数の者の通行の用に供されて道路によりA、B土地とは物理的に分離されていることから区分して評価します。

(考え方)

評基通7ただし書きにおいて、一体として利用されている一団の土地(隣接)が2以上の地目からなる場合には、その一団の土地は、そのうちの主たる地目からなるものとして、その一団の土地ごとに評価するものとしている。これは、地目別評価の原則に従うと、大規模な工場用地、ゴルフ練習場用地等のように一体として利用されている一団の土地のうち2以上の地目がある場合は、その一団の土地をそれぞれの地目ごとに区分して評価することになるが、これでは一体として利用されることによる効用が評価額に反映しないため、実態に則した評価を行うこととしたものである。

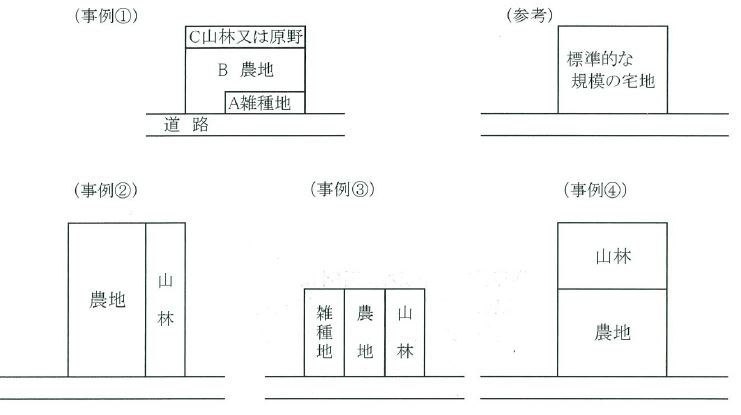

ロ 一団の土地(別紙2 参照)

市街化調整区域以外の都市計画区域で、市街地的形態を形成する地域において、市街地農地、市街地山林、市街地原野又は宅地と状況が類似する雑種地のいずれか2以上の地目の土地が隣接しており、その形状、地積の大小、位置等からみてこれらを一団として評価することが合理的と認められる場合には、その一団の土地ごとに評価する。(*宅地は、一体で評価しないことに留意する。)

(事例①)の場合、標準的な宅地規模を考えた場合にはA土地は地積が小さく、形状を考えた場合には、B土地は単独で評価するのではなくA土地と合わせて評価するのが妥当と認められます。また、位置を考えた場合には、C土地は道路に面していない土地となり、単独で評価するのは妥当ではないと認められることから、A、B及びC土地全体を一団の土地として評価することが合理的であると認められます。

(事例①)の場合、標準的な宅地規模を考えた場合にはA土地は地積が小さく、形状を考えた場合には、B土地は単独で評価するのではなくA土地と合わせて評価するのが妥当と認められます。また、位置を考えた場合には、C土地は道路に面していない土地となり、単独で評価するのは妥当ではないと認められることから、A、B及びC土地全体を一団の土地として評価することが合理的であると認められます。

(事例②)の場合、山林のみで評価することとすると、形状が間口狭小、奥行長大な土地となり、また、山林部分のみを宅地として利用する場合には、周辺の標準的な宅地と比較した場合に宅地の効用を十分に果たし得ない土地となってしまいます。

(事例③)では、各地目の地積が小さいこと、(事例④)では、山林部分が道路に面していないことから、やはり宅地の効用を果たすことができない土地となります。

(考え方)

宅地化が進展している地域に存し、市街化農地等及び宅地と状況が類似する雑種地が隣接している場合には、その規模、形状、位置関係等から一団の土地として価格形成がなされるケースがあります。これらの土地は、近隣の宅地の価額の影響を強く受けるため、原則として、いわゆる宅地比準方式により評価することになっており、基本的な評価方法はいずれも同じであるという評価方法の同一性に着目して、地目の別に評価する土地の評価単位の例外として、その形状、地積の大小、位置等からみて一団として評価することが合理的と認められる場合には、その一団の土地ごとに評価することとなります。

3. 相続・遺贈又は贈与により取得した宅地の評価(別紙2 参照)

(1) 取得者単位で評価

現行相続税法は、取得者課税方式によってますから、原則として、取得した土地ごとに評価します。

(2) 不合理分割と認められる場合

分割前の画地を「1画地の宅地」とし評価します。

不合理分割とは

① 分割後の画地が宅地としての通常の用途に供することができないとき

(無道路地・帯状地・過剰な不整形地等となる)

② 分割後の画地が宅地として、その地域の標準的な宅地の地積を有さず、

著しく狭くなってしまうとき

③ 故意に土地の価値を下げるような分筆を行い、土地の評価額を下げて、

相続税負担を意図的に大きく軽減させようとしているとき

④ 現在及び将来において、有効な土地利用ができないとき

分筆したことによって、著しく評価を下げることになったとしても、その地域の標準的な面積を有しており、土地の有効利用が可能である場合には、その分割に妥当性があると認められますので、不合理分割には該当しません。

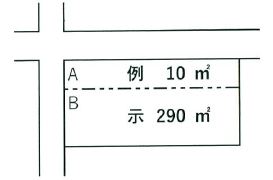

不合理分割の例

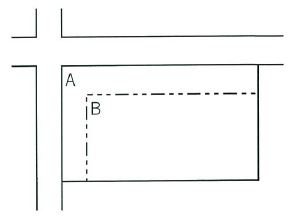

① A土地の地積が狭小で、B土地は一方路線のみに接することとなる場合

【判定理由】

A土地‥・間口狭小、奥行長大の補正ができる。

B土地‥・側方加算がされない。

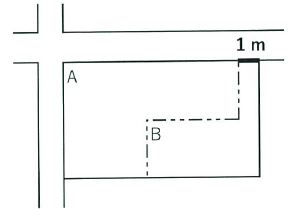

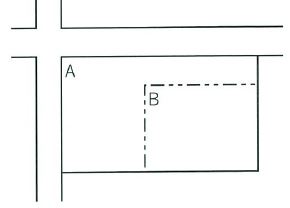

② B土地を接道義務に満たない間口距離の土地に分筆した場合

【判定理由】

接道義務‥・都市計画法上、幅員が4m以上の道路に2m以上接して

いなければなりません。

B土地‥・間口が4mあれば、通常の用途に供せますが、本事例の

場合、接道が1mであり、建築基準法その他の法令により規制されます。

(不合理分割とされます。)

(注)‥・間口が4mあり、標準的な面積を有していれば、合理的な分割

といえます。

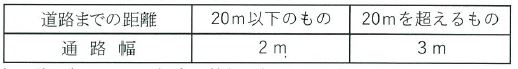

(参考) 接道義務(東京都建築安全条例の場合)

③ A土地の地積が狭小で、B土地が無道路地となる場合

【判定理由】

B土地‥・通常の用途として、土地の有効利用を考慮した場合、

わざわざ無道路地として分割しない。

④ A土地の地積は標準的だが、B土地を故意に無道路地として分筆した場合

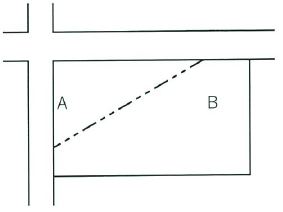

⑤ 故意にB土地を正面路線と裏路線に接する形状に分筆させた場合

【判定理由】

A、B土地‥・不整形地補正を適用するため

B土地‥‥‥併せて、角地加算を免れるため

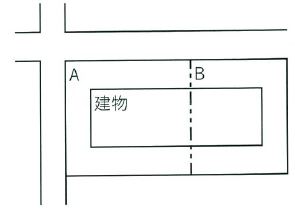

⑥ 建物が既に建築されているにもかかわらず建物を分断する形状で分筆した場合

例示

建物の所有者がAだとした場合

【判定理由】

土地をA、Bに分割相続する合理的な理由がない。

全体を1画地として、評価する。

《質問》

私は個人で事業を営んでいます。消費税のインボイス制度開始に伴い、適格請求書発行事業者として登録を受けるため、「適格請求書発行事業者の登録申請書」の提出をしたいと考えています。登録申請書の内容、提出時期等注意事項についてご教示ください。

《質問》

私は、個人で事業を営んでいます。本年は業態が悪く、利益はあまり望めません。青色申告で毎年確定申告をしてきましたが、次のような場合、申告しなくてはならないでしょうか。もし、連続して申告しなかった場合、青色申告の取消となってしまうのでしょうか。

《前提》

事業所得金額の金額は、250万円です。

他に所得はありません。

ケース①

所得控除の合計 270万円 申告納税額 0円

ケース②

所得控除の合計 200万円 住宅ローン控除額10万円 申告納税額 0円

《質問》

当社は、新型コロナウイルスの影響により売上が減少してしまい、資金繰り上決算期前ですが役員給与を減額せざるを得ません。具体的にはどのような方法で行えばよいでしょうか。

《質問》

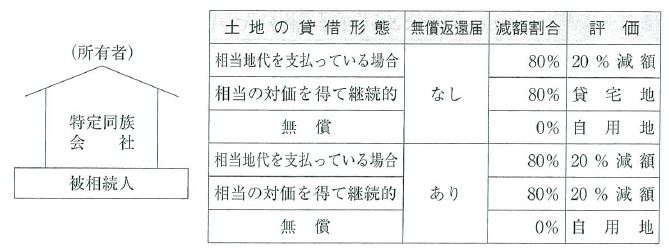

図解相続税・贈与税(大蔵財務協会)に次のような記述があります。

特定同族会社の事業の用に供されていた宅地等の範囲(措通69の4-23)

A 被相続人の有する宅地等の上に特定同族会社の所有する建物等があり、当該特定同族会社(申告時期において清算中法人を除きます。)が事業(不動産賃貸業等を除きます。)を行っている場合

なお、特定同族会社が不動産賃貸業等を行っている場合は、上記の80%の減額割合が50%となります。

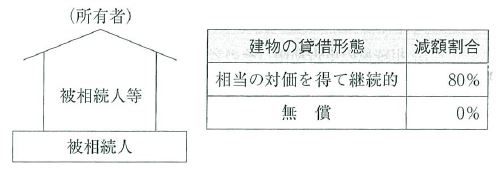

B 被相続人又は被相続人と生計を一にする親族の建物があり(土地の貸借は無償)、特定同族会社(申告期限において清算中の法人を除きます。)が建物を借りて事業(不動産賃貸業等を除きます。)を行っている場合

ここで質問です。

Aのなお書で「特定同族会社が不動産貸付業を行っていいる場合は上記の80%の減額割合が50%となります。」という記述があり、Bのパターンではその記述がないのは何故でしょうか。

《質問》

夫は、アメリカの法人で10年ほど勤務した後退職し、日本に帰国しました。退職後は、日本の公的年金に当たる年金が支給されていました。しかし、夫は昨年死亡し、配偶者である私に遺族年金の支給がされることになりました。この年金の課税はどのようになりますか。