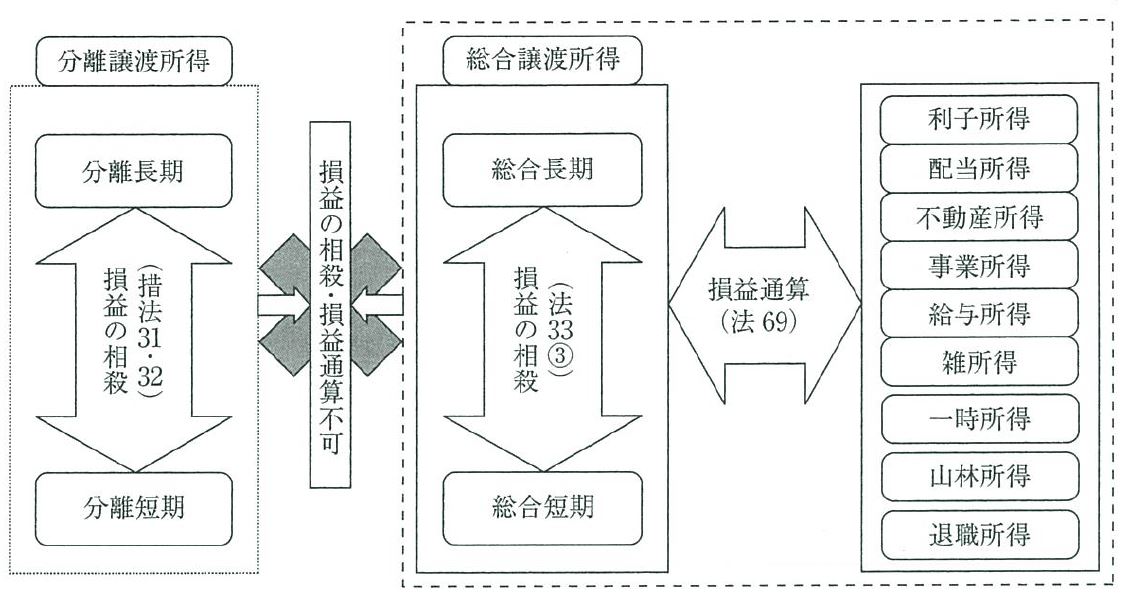

2⃣ 譲渡所得の特例関係

【所法58条】固定資産の交換の場合の譲渡所得の特例

1 特例の概要

所有していた固定資産を他の者の所有していた固定資産と交換した場合、課税上、譲渡はなかったものとみなす特例です。

2 特例を受ける条件

⑴ 当事者双方が、1年以上所有していた固定資産が特例の対象となりますが、交換のために取得したと認められるものは対象となりません。

⑵ 交換譲渡資産と交換取得資産は同種の資産(土地と土地、建物と建物)でなければなりません。また、交換取得資産は交換譲渡資産の交換直前と同じ用途(宅地は宅地、農地は農地等)に供さなければなりません。

⑶ 交換差金は時価の高い方の20%以内でなければなりません(交換差金については課税されます。)。

3 交換差金の取扱い

○ 資産の一部を交換とし、他の部分を売買とした場合

一の資産につき、その一部分については交換とし、他の部分については売買としている場合には、売買代金は交換差金となります(所基通58- 9)。

土地を交換し、その土地上の建物を売買した場合には、この取扱いの適用はありません。

○ 交換差金の譲渡所得の取得費

交換差金に係る譲渡所得金額を計算する場合に、取得費として控除できるのは、交換差金に対応する部分のみです。

この場合の概算取得費は,交換差金の5%となり、交換譲渡資産の価額の5%として計算することはできません。

【措法31条の2】優良住宅地の造成等のために土地等を譲渡した場合の長期譲渡所得の課税の特例

1 特例の概要

国、地方公共団体等への譲渡でこの特例を受けられる場合には、税率は、課税長期譲渡所得金額が2, 000万円以下の部分は所得税10%(住民税4%)、2, 000万円超の部分は所得税15%(住民税5%)に軽減されます。

2 特例を受ける条件

措法31条の2の対象となるのは長期保有(譲渡した年の1月1日における所有期間が5年を超えるもの)の土地等のみです。建物、建物附属設備、構築物については、適用を受けることはできません。

3 特例適用が受けられない場合

その譲渡について、措法33条から33条の4まで、34条から35条の3まで、36条の2、36条の5、37条、37条の4から37条の6まで、37条の8又は37条の9の規定の適用を受ける場合は、この規定の適用を受けることはできません(揩法31の2④)。

4 超過物納の取扱い

物納について許可があり、当該物納財産の価額のうち物納許可限度額を超える金額(過誤納金として還付を受ける金額)は、揩法40条の3≪物納による譲渡所得等の非課税≫の規定の適用がないことから譲渡所得の課税の対象となりますが、物納財産が長期保有の土地等である場合には、国等に対する土地等の譲渡に当たるため、措法31条の2の規定の適用を受けることができます。

★ 適用要件を満たせば相続財産を譲渡した場合の取得費加算の特例(措法39条)の規定の適用も受けることができます。

【措法31条の3】居住用財産を譲渡した場合の長期譲渡所得の課税の特例

1 特例の概要

一定の居住用財産を譲渡した場合の税率は、課税長期譲渡所得金額が6, 000万円以下の部分は所得税10%(住民税4%)、6, 000万円超の部分は所得税15%(住民税5%)と軽減されます。

2 特例を受ける条件

居住用財産である土地、建物が、ともに譲渡した年の1月1日における所有期間が10年を超えていること(令和3年の場合、平成22年12月31日以前に取得したもの)が必要です。登記事項証明書等により所有期間を確認します。

(注)建物及びその敷地である土地を譲渡した場合で、いずれか一方の所有期間が10年以下である場合は、そのいずれも措法31条の3の規定の適用を受けることができません(措通31の3-3)。

3 敷地のうちに所有期間が異なる部分がある場合

居住用家屋とともにこれらの家屋の敷地の用に供されている土地等の譲渡があった場合において、当該土地等のうちにその年の1月1日における所有期間が10年を超える部分とそれ以外の部分がある場合には、その土地等のうち所有期間が10年を超える部分のみが、この特例の対象となります(措通31の3-4)。

4 他の特例との関係

措法35条①(3,000万円の特別控除)との併用はできますが、買換え特例(措法36の2)や交換特例(措法36の5)の適用を受ける場合には、この特例の適用はありません。

【措法31条の3、措法35条①】居住用財産を譲渡した場合の長期譲渡所得の課税の特例・居住用財産の譲渡所得の特別控除(3,000万円控除)

両特例を適用するに当たっての注意事項は次のとおりです。

1 店舗併用住宅等の場合の適用範囲

店舗併用住宅等について、居住用以外の部分は措法31条の3及び35条1項の規定の適用を受けることはできません。

措通31の3-7により計算した居住の用に供している部分がそれぞれ家屋又は土地等のおおむね90%以上である場合は、当該家屋又は当該土地等の全部がその居住の用に供している部分に該当するものとして取り扱って差し支えありません(措通31の3-8、35- 6)。

2 居住用家屋の所有者とその敷地の所有者が異なる場合

居住用家屋の所有者(例えば父)とその敷地の所有者(例えば子)が異なる場合において、父と子が同居し生計を一にする等の状況を満たした家屋の譲渡に譲渡損失が生じ、敷地の譲渡に譲渡益が生じたときに、敷地の所有者が措法31条の3又は35条1項の規定の適用を受けた場合には、家屋の所有者に係る譲渡損失について措法41条の5第1項又は41条の5の2第1項の規定の適用を受けることはできません(措通31の3 -19、35- 4 )。

3 居住の用に供されなくなったものの譲渡

居住の用に供されなくなった日から同日以後3年を経過する日の属する年の12月31日までの間に譲渡していない場合は、特例の適用を受けることができません(令和3年分の譲渡所得については、平成30年1月2日以後に居住の用に供されなくなったものが適用可能となります。)。

建物を取り壊した場合は、取り壊し後、その敷地について、貸付けその他の用途に使用せず、その取り壊した日から1年以内に売買契約が締結され、かつ、居住の用に供されなくなった日から3年を経過する日の属する年の12月31日までに譲渡をすれば、特例の適用を受けることができます(揩通31の3-5、35-2)。

また、取り壊された年の1月1日における家屋及び土地等の所有期間が10年を超えていなければ、措法31条の3の規定の適用を受けることができません(措通31の3-5(注))。

★ 居住用に供されなくなった日を住民票等により確認します。

★ 居住の用に供されなくなった日以後3年を経過する日の属する年の12月31日までの間に譲渡した場合であっても、居住の用に供されなくなってから相続により取得した場合、譲渡者白身が所有者として居住の用に供していない場合は、特例の適用を受けることができません。

4 同一敷地内に居住用と非居住用の2棟の建物がある場合

同一敷地内に居住用と非居住用の2棟の建物がある場合には、居住用敷地に係る面積は、原則として、各棟ごとの敷地の利用状況により区分しますが、それができない場合には、各建物の一階の床面積の比によりあん分することも可能で、敷地面積をあん分する場合は、各建物の総床面積を基に計算しません。

5 住宅借入金等特別控除との関係

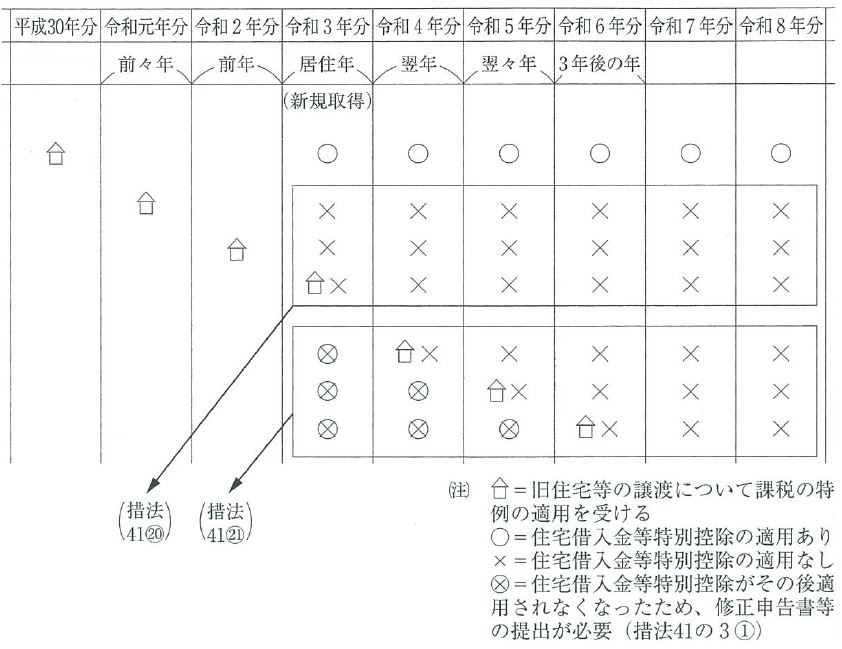

⑴ 措法31条の3、35条1項の規定と住宅借入金等特別控除を重複して適用を受けることはできません(措法41⑳、㉑)。

なお、措法36条の2、36条の5、37条の5の規定の適用についても同様です。

⑵ 令和3年の譲渡について措法31条の3、35条1項の規定の適用を受ける場合は、同年、令和4年又は5年に居住を開始した家屋について、住宅借入金等特別控除の適用を受けることはできません(令和3年の譲渡について措法36条の2、36条の5、37条の5の規定を適用した場合についても同様です。)(措法41⑳)。

⑶ 令和3年の譲渡に措法31条の3、35条1項の規定の適用を受ける場合で、その適用を受ける資産以外の家屋について、平成30年、令和元年又は令和2年に入居し、住宅借入金等特別控除の適用を受けている場合には、令和3年分の所得税の確定申告期限までに、既に住宅借入金等特別控除の適用を受けた各年分の所得税について、適用額を「0」とする修正申告書又は期限後申告書(「義務的修正申告書等」といいます。)を提出する必要があります(措法36条の2、36条の5又は37条の5の規定を受ける場合についても同様です。)(措法41の3①)。

《参考》

住宅借入金等特別控除の適用を受けていた居住用財産そのものを譲渡した場合は、当該譲渡に措法35条1項(同条3項の規定により適用する場合を除きます。)の規定の適用を受けても、前年以前の住宅借入金等特別控除について義務的修正申告等を行う必要はありません(ただし、譲渡の年以降は、その年末に居住していないこととなるため、住宅借入金等特別控除を適用することはできません。)。

イメージ図(図解 所得税 大蔵財務協会)

【措法35条③】被相続人の居住用財産の譲渡所得の特別控除(3, 000万円控除)

1 特例の概要

相続人が、被相続人居住用家屋及びその敷地等を相続又は包括遺贈により取得し、一定の譲渡をした場合に、3,000万円控除の適用を受けることができます。

★被相続人居住用家屋又はその敷地等のいずれかのみを取得した場合には、この特例は適用できません。例えば、相続人(子)所有の土地に、被相続人(父)が建物を所有し居住用としていた場合には特例対象とはなりません(措通35- 9)。

2 被相続人居住用家屋とは

① 被相続人の居住の用に供されていた家屋であること(措法35④)

② 昭和56年5月31日以前に建築されたものであること

③ 区分所有建物でないこと

④ 相続開始の直前(特定事由※により、相続開始の直前において被相続人の居住の用に供されていなかった場合には、当該特定事由により居住の用に供されなくなる直前)において被相続人以外に居住していた者がいなかったこと

※特定事由とは、介護保険法に規定する要介護認定又は要支援認定を受けていた被相続人又は介護保険法施行規則第140条の62の4第2号に該当する被相続人が一定の老人ホーム等に入居又は入所していることなどをいいます(措法35④、措令23⑥、措規18の2③)。

★ 特定事由により、相続開始の直前において被相続人の居住の用に供されていなかった場合、被相続人の居住の用に供されなくなった時から、相続開始の直前まで引き続き被相続人居住用家屋が被相続人の物品の保管その他の用に供されている必要があります(措令23⑦一)。

★ 家屋に同居人又は賃借人がいる場合には、この特例は適用できません(措通35-12)。

★ 特定事由により、相続開始の直前において被相続人の居住の用に供されていなかった場合の本特例の適用は、平成31年4月1日以後の譲渡に限ります。

3 特例対象となる譲渡要件

相続の開始があった日から同日以後3年を経過する日の属する年の12月31日までの間に譲渡した場合に、この特例の適用を受けることができます(措法35③)。

4 譲渡の対価の額の要件

⑴ 本特例を適用しようとする譲渡の対価の額が1億円を超える場合、適用はありません(措法35③)。

⑵ 譲渡の対価の額と適用前譲渡・適用後譲渡に係る譲渡の対価の額の合計が1億円を超える場合、その適用はありません(措法35⑤⑥)。

★ 適用前譲渡・適用後譲渡とは、居住用家屋取得相続人(被相続人居住用家屋又はその敷地のいずれかを相続又は包括遺贈により取得した者)が行う揩法35⑤に規定する対象譲渡資産一体家屋等(相続開始の直前において一体として被相続人の居住の用(特定事由により、被相続人居住用家屋が相続開始の直前において被相続人の居住の用に供されていなかった場合には、当該被相続人居住用家屋が被相続人の物品の管理その他の用)に供されていた家屋又はその敷地)の譲渡をいい、対象譲渡資産一体家屋等に含まれるか否かの判定には、併用住宅の店舗部分や相続していない部分など、特例の対象とならない部分も含みます(措通35-22)。

★ 共有者である居住用家屋取得相続人とともに譲渡した場合、共有者の譲渡は適用前譲渡に該当するため、その共有者の譲渡価額も含めて1億円を超えるかどうかの判定を行います(措通35-20)。

【措法36条の2、措法36条の5】特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例・特定の居住用財産を交換した場合の長期譲渡所得の課税の特例

1 特例の概要

所有期間及び居住用に供している期間が10年超の居住用資産を譲渡し、代わりに居住用資産を取得した場合、譲渡価額より買換価額の多い時には課税対象とはなりません。買換価額より譲渡価額が多い場合には差額が課税対象となります。交換した場合には、時価の差額に対して課税されます。交換譲渡資産の時価よりも交換取得資産の時価が多い時は課税されません。

2 譲渡資産の対価の額等の要件

譲渡資産の譲渡に係る対価の額又は交換譲渡資産の価額に相当する金額が1億円を超える場合には、特例の適用を受けることはできません(措法36の2①、36の5-)。

★ 譲渡資産の譲渡に係る対価の額が1億円を超えるかどうかの判定は、譲渡資産が共有の場合には、各所有者ごとの譲渡対価により、また、店舗兼住宅等及びその敷地の用に供されている土地等である場合には、その居住の用に供している部分に対応する譲渡対価により判定します(措通36の2-6の2 ⑴⑵)。

★ 譲渡資産と一体として居住の用に供されていた家屋又は土地等を、譲渡資産を譲渡した年及びその年の前後2年以内に譲渡(贈与も含みます。)している場合には、これらの譲渡対価の額(贈与又は著しく低い価額(時価の2分の1に満たない金額)による譲渡の場合には、時価相当額が譲渡対価の額となります。)も含めて1億円を超えるかどうかの判定を行います(措法36の2③④、措令24の2⑨、措規18の4④、措通36の2-6の4)。

【措法33条の4】収用交換等の場合の譲渡所得等の特別控除(5,000万円控除)

1 特例の概要

収用等により資産を譲渡した場合、事業施行者等から最初に買取りの申出があった日から6ヶ月以内に譲渡が行われる等一定の要件に該当し、「収容等に伴い代替資産を取得した場合の課税の特例」や「交換処分等に伴い資産を取得した場合の課税の特例」の適用を受けないことを条件に譲渡所得の金額から5,000万円を控除する特例です。

2 2年以上にわたって収用等が行われた場合の特例適用

同一事業で2年以上にわたって収用等が行われた場合には、最初の年に譲渡した資産にのみ適用されます(措法33の4③二)。

3 「最初に買取りの申出を受けた者」とは

最初に買取り等の申出を受けた者(その者から相続又は遺贈(死因贈与を含みます。)により申出を受けた資産を取得した者を含みます。)のみが適用を受けることができます(措法33の4③三、措通33の4-6)。

したがって、親に買取り等の申出がされた後、子が当該物件の贈与を受け、対価補償金を取得した場合には5, 000万円控除の適用を受けることはできませんが、最初に申出を受けた者が死亡した場合で、その者から当該申出を受けた資産を相続又は遺贈(死因贈与を含みます。)により取得した場合には5, 000万円控除の適用を受けることができます(措法33の4③三、措通33の4-6)。

4 他の特例との関係

「優良住宅地の造成等のために土地等を譲渡した場合の長期譲渡所得の課税の特例」(措法31条の2)の規定を重複して適用を受けることはできません(措法31の2④)。

【措法34条,措法34条の2】特定土地区画整理事業等のために土地等を譲渡した場合の譲渡所得の特別控除(2,000万円控除)・特定住宅地造成事業等のために土地等を譲渡した場合の譲渡所得の特別控除(1,500万円控除)

1 特例の概要

前者は、地方公共団体等が土地区画整理事業として行う公共施設の整備改善や宅地造成事業等のために土地等が買い取られた場合等一定の要件に該当するものについて、譲渡所得から2,000万円を控除する特例です。

後者は、特定住宅地造成事業等のため土地等を譲渡した場合に一定の要件に該当するものについて、譲渡所得から1,500万円控除する特例です。

2 同一事業で2以上の年にわたって買い取られた場合の特例適用方法

同一事業で2以上の年にわたって買い取られた場合には、2,000万円控除は、最初の年に買い取られた土地等にのみ適用され(措法34③)、また、1,500万円控除は、一定の事業については、最初の年に買い取られた土地等にのみ適用されます(措法34の2④)。

★ 1,500万円控除の連年適用

(例)2以上の年にわたって公拡法(公有地の拡大の推進に関する法律)6条1項の協議に基づき地方公共団体等に買い取られた場合(措法34の2②四)には、1,500万円控除の連年適用が可能です。

※ 1,500万円控除について、連年適用が可能な事業か否かは条文で確認が必要です。

3 他の特例との関係

「優良住宅地の造成等のために土地等を譲渡した場合の長期譲渡所得の課税の特例」(措法31条の2)の規定を重複して適用を受けることはできません(措法31の2④)。

【措法35条の2】特定期間に取得をした土地等を譲渡した場合の長期譲渡所得の特別控除(1,000万円控除)

1 特例の概要

平成21年1月1日から平成22年12月31日までの間に取得した国内にある土地又は土地の上に存する権利を譲渡した場合には、長期譲渡所得の金額から1,000万円を控除する特例です(措法35の2①)。建物等に係る譲渡所得については、この特例は適用できません。

また、相続、遺贈、贈与、交換、代物弁済、所令120条の2第2項5号に規定する所有権移転外リース取引により取得した土地等については、この特例は適用できません(措法35の2①、措令23の2②)。

2 譲渡資産の所有期間の要件

譲渡をした日の年の1月1日における所有期間が5年を超えている必要があります。

【措法35条の3】低未利用土地等を譲渡した場合の長期譲渡所得の特別控除(100万円控除)

1 特例の概要

低未利用土地等で所有期間5年を超えるものを譲渡した場合には長期譲渡所得の金額から100万円を差し引く特例です。したがって、建物等に係る譲渡所得については、この特例は適用できません。

「低未利用土地」とは、居住の用、業務の用その他の用途に供されておらず、又はその利用の程度がその周辺の地域における同一の用途若しくはこれに類する用途に供されている土地の利用の程度に比し著しく劣っていると認められる土地をいいます(土地基本法13④)。

2 特例を受ける条件

⑴ 譲渡の対価の額(低未利用土地等の譲渡とともにした当該低未利用土地の上にある建物等の譲渡の対価を含む。)が500万円以下であること(措法35の3②)。

⑵ 譲受人は譲渡後に当該低未利用土地等の利用をすること

⑶ 令和2年7月1日以降の譲渡であること

【措法37条】特定の事業用資産の買換えの場合の譲渡所得の課税の特例

1 特例の概要

事業用に供している特定の地域内にある土地建物等を譲渡し、一定の期間内に特定の地域内にある土地等の特定資産を取得し、その取得の日から1年以内に事業用に供した時は課税を繰り延べる特例です。

2 特例を受ける条件

⑴ 面積制限について

買換資産の土地については、面積制限(原則、譲渡土地面積の5倍)があることに注意が必要です(措法37②、措令25⑨)。面積制限を超えているときは、その超えた部分には適用できません(措法37②)。

なお、譲渡した年の1月1日における所有期間が10年を超える国内にある土地等、建物又は構築物から国内にある土地等、建物又は構築物への買換えにおける、買換資産の土地等の範囲は、事務所等の一定の施設の敷地の用又は一定の駐車場の用に供されるもので、その面積が300㎡以上のものに限られます(措法37①四)。

⑵ 建物のみの譲渡の場合

建物のみを譲渡した場合には、土地を買換資産とすることができません。

(土地0㎡×5倍=0㎡)

⑶ 「事業」の範囲

事業には事業に準ずるものも含まれます。例えば事業に称するに至らない不動産の貸付で、相当の対価を得て継続的に行われるものをいいます。

⑷ 譲渡資産の「譲渡」の範囲

次の譲渡は特例適用の範囲から除外されています。

○ 贈与、交換、出資、

○ 代物弁済(金銭債権の弁済に代えてするもの)による譲渡

○ 収用等による譲渡(措法33)

○ 交換処分等による譲渡(措法33の2)

○ 換地処分等による譲渡(措法33の3)

⑸ 買換資産の「取得」の範囲

次の「取得については買換資産の「取得」の範囲から除かれています。

○ 贈与、交換による取得

○ 所有権移転外リース取引による取得

○ 代物弁済(金銭債権の弁済に代えてするもの)による取得