《質問》

平成28年4月に、個人で不動産貸付業を営んでいた父親Aが亡くなりました。貸付物件を長男Bが相続し不動産貸付業を継続することになりましたが、申告に当たり注意すべき事項をご教示ください。また、事前の届出書類の関係についても教えてください。

「さくら税研フォーラム」は会員制の税務・会計情報サービスです。法人課税・個人課税・資産課税・消費税等税務全般に渡るポイント、毎年の税制改正の動向など、最新の税務情報を詳しく解説しています。

《質問》

平成28年4月に、個人で不動産貸付業を営んでいた父親Aが亡くなりました。貸付物件を長男Bが相続し不動産貸付業を継続することになりましたが、申告に当たり注意すべき事項をご教示ください。また、事前の届出書類の関係についても教えてください。

《質問》

会社代表者であるAは65歳で退職し、その際退職金として生命保険の受取る権利を取得する予定です。退職時解約返戻金相当額は、1億6,500万円ですが、その権利を70歳までそのまま解約せずにしておくと解約金は2億4,800万円程になります。その際の所得税は、下記のとおり1,376万円程になります。

【2億4,800万円―1億6,500万円-50万円)×1/2×45%-4,796,000

=13,766,500円】

65歳 1億6500万円 66歳 2億3,800万円 67歳 2億4,000万円

68歳 2億4300万円 69歳 2億4,500万円 70歳 2億4,800万円 ・・・・

もし、これを1年ずつ部分解約することができるので、納税額は解約の都度下記のとおりかなり少なくなり、節税になると思われますがいかがでしょうか。

66歳 2億3,800万円 × 8%(解約割合 以下同じ) =19,040,000円

67歳 (2億4,000万円-19,040,000円)×9%=19,886,400円

68歳 (2億4,000万円-19,040,000円-19,886,400円)×9%=18,096,624円

・

・

一時所得の計算

66歳 〔19,040,000円-(165,000,000×8%)-50万円〕×1/2

所得税額 2,670,000×10%-97,500=169,500円

67歳 〔19,886,400円-(165,000,000×9%)-50万円〕×1/2

所得税額 2,268,000×10%-97,500=129,300円

《質問》

私の妻は個人で鍼灸院を開業しており、月1度は妻から施術を受けています。一回当たりの費用として8,000円支払っていますが、妻は当該金額を収入計上し、私は医療費控除を受けようと考えていますがいかがでしょうか。なお、所得税法56条の規定は、対象外と考えてよろしいですか。

《質問》

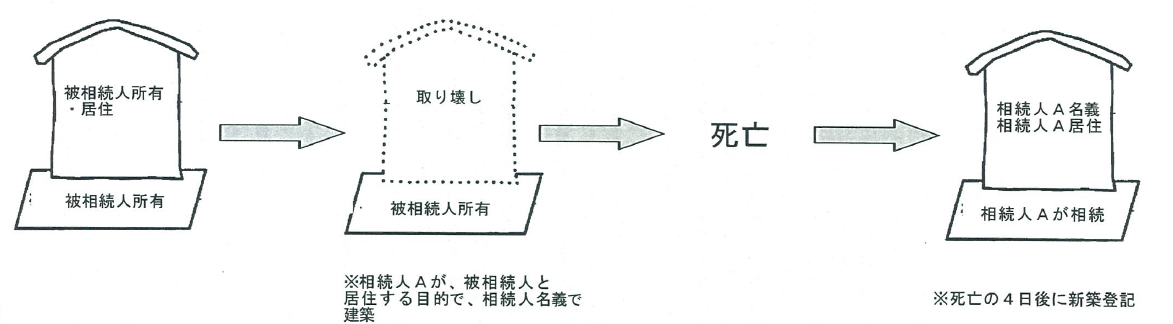

相続にかかわる、土地の小規模宅地の特例の適用の有無についての質問です。

下記のような状況で、居住要件や保有要件など、どれもとてもきわどい状況となっており果たしてこの場合特定居住用の80%を適用していいのかどうかご教授ください。

また、もし特定居住用が適用できる場合、どのような根拠資料を添付すればよいでしょうか。

相続人:2人

被相続人は、住民票では1人で住んでいることになっておりますが、実際は相続人Aが頻繁に行き来をしており、面倒を見ていました。また、生活面でも相続人Aは、家族共々頻繁に被相続人の家で寝泊まりもしていました。この土地は、相続人Aが相続します。

元々、被相続人が居住していた家屋について、被相続人に介護の必要が出て来たことから建物を取り壊し、相続人の名義で建物を建築するも死亡の4日後に新築登記されました。(死亡日には完成はしていたと思われますが、確たる証拠はありません)なお、この建物は被相続人と同居をする前提でバリアフリー化が施されており、入浴施設も介護を考えてのものになっています。

この建物を建築した相続人Aは、被相続人の息子で、当時は別に自宅を有していました。しかし、親に介護の必要が出たため自宅を売却し、建築後の家屋に居住する準備を進めているさなかに被相続人が死亡しました。相続人Aは、住民票は死亡の1ヶ月前に建築中の家屋の場所に移していましたが、元の自宅の売却は最終的に被相続人の死亡後2週間経った日となりました。

《質問》

脳梗塞で入院した父が病院を退院しましたが、半身不随となってしまったため、退院後も継続して家政婦紹介所に依頼し家政婦に来てもらい、療養上の世話をしてもらっています。療養の世話の費用を支払ったところ、領収書には家政婦の紹介手数料、日勤の賃金、受付事務費、消費税と記載されていますが、これらは医療費控除の対象になりますか。

《平成28年11月10日桜友第497号より引用》

国税実務問答 (第392回)

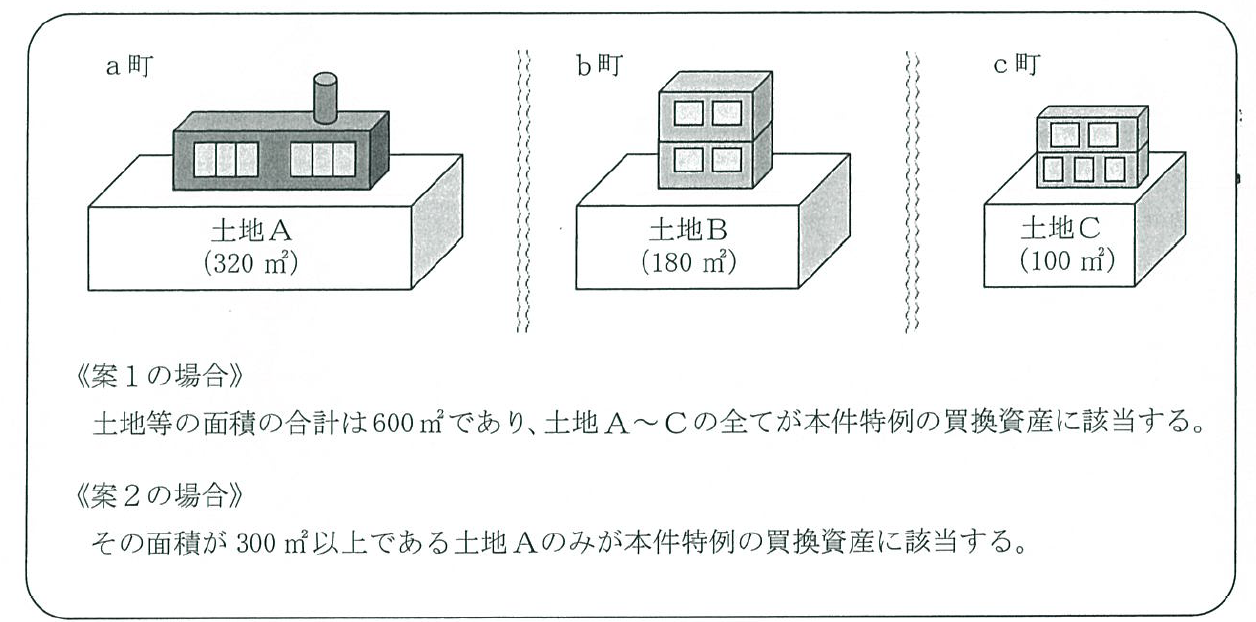

特定の事業用資産の買換特例(措37)の適用に係る土地の面積要件について

【質 問】

甲は、平成28年に事業用資産(所有期間10年超)を譲渡しましたが、その買換資産として次表のとおり、土地A~Cを購入することとしています。

| 土地A(a町所在) | 土地B(b町所在) | 土地C(c町所在) | 計 | |

| 面積(㎡) | 320 | 180 | 100 | 600 |

甲は、平成28年分の所得税の確定申告において、租税特別措置法第37条第1項の表の第九号の規定による特定の事業用資産の買換えの場合の譲渡所得の課税の特例(以下「本件特例」といいます。)を適用して申告することを検討しているところ、本件特例の適用要件においては、買換資産が土地等である場合には300㎡以上のものに限る旨(以下「面積要件」といいます。)が規定されています。

この面積要件における「300㎡以上のもの」については、次のいずれの面積を基準に考えるのかお尋ねします。

・案1 買換えをした土地等の面積の合計とする。

・案2 買換えをした土地等ごとの面積とする。

(注)この質問は、以下の事実を前提としています。

1 土地A~Cは、互いに隣接せず、完全に別個に存しています。

2 土地A~Cはそれぞれ別個の特定施設(租税特別措置法第37条第1項の表の第九号に規定する特定施設をいいます。以下同じです。)の敷地として利用されます。

3 面積要件以外の本件特例の適用要件については、全て満たしています。

【回 答】

本件特例に係る面積要件の判断については、ご質問の案2の考え方により行うこととなります。

したがって、ご質問の事例では、土地Aは、その面積が300㎡以上であることから面積要件を満たして本件特例の買換資産の対象となるものの、土地B及び土地Cは、その面積がいずれも300㎡未満であり面積要件を満たさないことから、本件特例の買換資産の対象とはなりません。

【解 説】

1 本件特例は、事業の用に供している特定の資産(譲渡資産)を譲渡し、一定の資産(買換資産)を取得して、その取得の日から1年以内に事業の用に供した場合又は供する見込みである場合には、取得価額の引継ぎによる課税の繰延べを認めるものです。

2 本件特例を規定する租税特別措置法第37条第1項の表の第九号においては、譲渡資産について、「国内にある土地等、建物又は構築物で、当該個人により取得をされたこれらの資産のうちその譲渡の日の属する年の一月一日において所有期間が十年を超えるもの」と規定され、また、買換資産について、「国内にある土地等(事務所、事業所その他の政令で定める施設(以下この号において「特定施設」という。)の敷地の用に供されるもの・・・で、その面積が三百平方メートル以上のものに限る。)、建物又は構築物」と規定されています。

このように、本件特例の規定では、買換資産である土地等の要件について「その面積が三百平方メートル以上のものに限る。」とされているところ、「その」は単数を示す文言であることから、買換資産である特定施設の敷地の用に供される土地等も単数で捉えることとなります。

3 したがって、土地等が互いに隣接せず、完全に別個に存し、また、それぞれ別個の特定施設の敷地として利用されるご質問の事例については、買換えをしたそれぞれの土地等ごとに面積要件の判断をすることとなり、その面積が300㎡以上である土地Aのみが、本件特例の買換資産の対象となることとなります。

4 なお、本件特例に係る面積要件は平成24年度税制改正により設けられたものですが、この見直しは、従来、買換資産である土地等の用途に限定がなく、政策目的が曖昧であるという指摘があったことから、より付加価値の高い資産への買換えを促進し、経済の活性化を図るとの政策目的を明確化する観点から行われたものとされています。

仮に、ご質問の案1のように面積要件の判定を複数の土地等の面積の合計によると解すると、例えば点在する300㎡未満の土地等であっても、これらを複数取得することでその面積の合計が300㎡以上となれぼ、本件特例の対象となることとなり、買換資産について300㎡以上のものに対象を限定したという改正の趣旨が損なわれることとなります。

租税特別措置法

(特定の事業用資産の買換えの場合の譲渡所得の課税の特例)

第三十七条 個人が、昭和四十五年一月一日から平成二十九年十二月三十一日(次の表の第九号の上欄に掲げる資産にあつては、同年三月三十一日)までの間に、その有する資産(所得税法第二条第一項第十六号 に規定する棚卸資産その他これに準ずる資産で政令で定めるものを除く。以下この条、第三十七条の四及び第三十七条の五において同じ。)で同表の各号の上欄に掲げるもののうち事業(事業に準ずるものとして政令で定めるものを含む。以下第三十七条の五まで及び第三十七条の九の五において同じ。)の用に供しているものの譲渡(譲渡所得の基因となる不動産等の貸付けを含むものとし、第三十三条から第三十三条の三までの規定に該当するもの及び贈与、交換又は出資によるものその他政令で定めるものを除く。以下この条において同じ。)をした場合において、当該譲渡の日の属する年の十二月三十一日までに、当該各号の下欄に掲げる資産の取得(建設及び製作を含むものとし、贈与、交換又は法人税法第二条第十二号の六 に規定する現物分配によるもの、所有権移転外リース取引によるものその他政令で定めるものを除く。同表の第一号、第三号及び第九号の上欄を除き、以下第三十七条の三までにおいて同じ。)をし、かつ、当該取得の日から一年以内に、当該取得をした資産(以下同条までにおいて「買換資産」という。)を当該各号の下欄に規定する地域内にある当該個人の事業の用(同表の第十号の下欄に掲げる船舶については、その個人の事業の用。以下この条及び次条において同じ。)に供したとき(当該期間内に当該事業の用に供しなくなつたときを除く。)、又は供する見込みであるときは、当該譲渡による収入金額が当該買換資産の取得価額以下である場合にあつては当該譲渡に係る資産のうち当該収入金額の百分の八十に相当する金額を超える金額に相当するものとして政令で定める部分の譲渡があつたものとし、当該収入金額が当該取得価額を超える場合にあつては当該譲渡に係る資産のうち当該取得価額の百分の八十に相当する金額を超える金額に相当するものとして政令で定める部分の譲渡があつたものとして、第三十一条若しくは第三十二条又は所得税法第三十三条 の規定を適用する。

| 譲渡資産 | 買換資産 |

| 九 国内にある土地等、建物又は構築物で、当該個人により取得をされたこれらの資産のうちその譲渡の日の属する年の一月一日において所有期間が十年を超えるもの | 国内にある土地等(事務所、事業所その他の政令で定める施設(以下この号において「特定施設」という。)の敷地の用に供されるもの(当該特定施設に係る事業の遂行上必要な駐車場の用に供されるものを含む。)又は駐車場の用に供されるもの(建物又は構築物の敷地の用に供されていないことについて政令で定めるやむを得ない事情があるものに限る。)で、その面積が三百平方メートル以上のものに限る。)、建物又は構築物 |

《平成28年11月10日桜友第497号より引用》

税務相談室№325 ちょっと一言

(相続税) 相談部専門委員 糸山 徹 担当

期限後申告における「小規模宅地等の特例」の取扱いについて

最近、期限後申告書を提出するに際しての小規模宅地等についての相続税の課税価格の計算の特例(措法69条の4)(以下「小規模宅地等の特例」といいます。)の適用可否を尋ねられることが再三ありましたので、次の通りまとめてみました。

1 小規模宅地等の特例を受ける場合の手続き

小規模宅地等の特例は、相続税の申告書(期限後申告書及び修正申告書を含みます。)に、この特例を受けようとする旨を記載し、①小規模宅地等についての課税価格の計算明細書(「続」及び「別表」を含みます。)、②財務省令に定める小規模宅地等に該当することを証する各書類及び財産の取得状況を証する書類並びに③未分割の場合には「申告期限後3年以内の分割見込書」を添付して、その申告書を提出する場合に限り適用されます(措法69の4⑥、措規23の2⑧)。

2 小規模宅地等の特例の対象となる財産

小規模宅地等の特例の対象となる財産は、原則として法定申告期限までに分割された財産に限定されており、未分割財産はその対象から除かれています。

しかしながら、相続財産の分割にあっては、特に争い等がない場合であっても分割に相当の期間を要することが見受けられることから、法定申告期限から3年以内に分割された財産については、その適用を認めています(上記「1③」の書類の提出が必要です。)。

なお、法定申告期限から3年を経過する日においても、相続に関する訴え等により分割がされていないことにやむを得ない事情がある場合には、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を、法定申告期限後3年を経過する日の翌日から2月を経過する日までに所轄税務署長に提出して承認を受ける必要があります(措法69の4④、措令40の2⑯)。

3 小規模宅地等の特例に係る宥恕規定

この特例について、税務署長は、相続税の申告書の提出がなかった場合又は上記「1」の記載若しくは上記「1①から③」の書類の添付がない申告書の提出があった場合でも、やむを得ない事情があると認められるときは、後日、上記「1」の記載のある申告書及び上記「1①から③」の書類の提出があった場合には、この特例の適用を認めることができます(措法69の4⑦)。

4 結論として

以上のとおり、小規模宅地等の特例は、期限後申告書及び修正申告書においての適用を認めていますが、最終的な適用の可否は、税務署長が申告書の提出がなかったことあるいは所定の書類の提出がなかったことについて、「やむを得ない事情」を認めるか否かによっています。

しかしながら、実務においては、脱税や租税回避等の特殊な状況がない限りは、期限後申告においても、小規模宅地等の特例の適用を認めているようです(申告に関する手続き等について、納税者と国税の間に争いがある場合には、「やむを得ない事情」は国税通則法第11条、46条等に基づいて厳密に判定されるものと思われます。)。

ただし、この宥恕規定の対象には、「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」の提出の有無が含まれていませんので、税務署長は、この承認申請書が法定申告期限後3年を経過する日の翌日から2月を経過する日までに提出されていなければ、宥恕規定を適用することができないことになります。

そうすると、通常、無申告の状態にある者が、この承認申請書を提出することはないと思われますので、期限後申告書において小規模宅地等の特例の適用が認められるのは、法定申告期限後3年を経過する日までに所定の書類が添付されて提出された場合に限定されることになると考えます。

《参考法令》

租税特別措置法

(小規模宅地等についての相続税の課税価格の計算の特例)

第六十九条の四 個人が相続又は遺贈により取得した財産のうちに、当該相続の開始の直前において、当該相続若しくは遺贈に係る被相続人又は当該被相続人と生計を一にしていた当該被相続人の親族(第三項において「被相続人等」という。)の事業(事業に準ずるものとして政令で定めるものを含む。同項において同じ。)の用又は居住の用(居住の用に供することができない事由として政令で定める事由により相続の開始の直前において当該被相続人の居住の用に供されていなかつた場合(政令で定める用途に供されている場合を除く。)における当該事由により居住の用に供されなくなる直前の当該被相続人の居住の用を含む。同項第二号において同じ。)に供されていた宅地等(土地又は土地の上に存する権利をいう。同項及び次条第五項において同じ。)で財務省令で定める建物又は構築物の敷地の用に供されているもののうち政令で定めるもの(特定事業用宅地等、特定居住用宅地等、特定同族会社事業用宅地等及び貸付事業用宅地等に限る。以下この条において「特例対象宅地等」という。)がある場合には、当該相続又は遺贈により財産を取得した者に係る全ての特例対象宅地等のうち、当該個人が取得をした特例対象宅地等又はその一部でこの項の規定の適用を受けるものとして政令で定めるところにより選択をしたもの(以下この項及び次項において「選択特例対象宅地等」という。)については、限度面積要件を満たす場合の当該選択特例対象宅地等(以下この項において「小規模宅地等」という。)に限り、相続税法第十一条の二 に規定する相続税の課税価格に算入すべき価額は、当該小規模宅地等の価額に次の各号に掲げる小規模宅地等の区分に応じ当該各号に定める割合を乗じて計算した金額とする。

一 特定事業用宅地等である小規模宅地等、特定居住用宅地等である小規模宅地等及び特定同族会社事業用宅地等である小規模宅地等 百分の二十

二 貸付事業用宅地等である小規模宅地等 百分の五十

2 前項に規定する限度面積要件は、当該相続又は遺贈により特例対象宅地等を取得した者に係る次の各号に掲げる選択特例対象宅地等の区分に応じ、当該各号に定める要件とする。

一 特定事業用宅地等又は特定同族会社事業用宅地等(第三号イにおいて「特定事業用等宅地等」という。)である選択特例対象宅地等 当該選択特例対象宅地等の面積の合計が四百平方メートル以下であること。

二 特定居住用宅地等である選択特例対象宅地等 当該選択特例対象宅地等の面積の合計が三百三十平方メートル以下であること。

三 貸付事業用宅地等である選択特例対象宅地等 次のイ、ロ及びハの規定により計算した面積の合計が二百平方メートル以下であること。

イ 特定事業用等宅地等である選択特例対象宅地等がある場合の当該選択特例対象宅地等の面積を合計した面積に四百分の二百を乗じて得た面積

ロ 特定居住用宅地等である選択特例対象宅地等がある場合の当該選択特例対象宅地等の面積を合計した面積に三百三十分の二百を乗じて得た面積

ハ 貸付事業用宅地等である選択特例対象宅地等の面積を合計した面積

3 この条において、次の各号に掲げる用語の意義は、当該各号に定めるところによる。

一 特定事業用宅地等 被相続人等の事業(不動産貸付業その他政令で定めるものを除く。以下この号及び第三号において同じ。)の用に供されていた宅地等で、次に掲げる要件のいずれかを満たす当該被相続人の親族(当該親族から相続又は遺贈により当該宅地等を取得した当該親族の相続人を含む。イ及び第四号(ロを除く。)において同じ。)が相続又は遺贈により取得したもの(政令で定める部分に限る。)をいう。

イ 当該親族が、相続開始時から相続税法第二十七条 、第二十九条又は第三十一条第二項の規定による申告書の提出期限(以下この項において「申告期限」という。)までの間に当該宅地等の上で営まれていた被相続人の事業を引き継ぎ、申告期限まで引き続き当該宅地等を有し、かつ、当該事業を営んでいること。

ロ 当該被相続人の親族が当該被相続人と生計を一にしていた者であつて、相続開始時から申告期限(当該親族が申告期限前に死亡した場合には、その死亡の日。第四号イを除き、以下この項において同じ。)まで引き続き当該宅地等を有し、かつ、相続開始前から申告期限まで引き続き当該宅地等を自己の事業の用に供していること。

二 特定居住用宅地等 被相続人等の居住の用に供されていた宅地等(当該宅地等が二以上ある場合には、政令で定める宅地等に限る。)で、当該被相続人の配偶者又は次に掲げる要件のいずれかを満たす当該被相続人の親族(当該被相続人の配偶者を除く。以下この号において同じ。)が相続又は遺贈により取得したもの(政令で定める部分に限る。)をいう。

イ 当該親族が相続開始の直前において当該宅地等の上に存する当該被相続人の居住の用に供されていた一棟の建物(当該被相続人、当該被相続人の配偶者又は当該親族の居住の用に供されていた部分として政令で定める部分に限る。)に居住していた者であつて、相続開始時から申告期限まで引き続き当該宅地等を有し、かつ、当該建物に居住していること。

ロ 当該親族(当該被相続人の居住の用に供されていた宅地等を取得した者に限る。)が相続開始前三年以内に相続税法 の施行地内にあるその者又はその者の配偶者の所有する家屋(当該相続開始の直前において当該被相続人の居住の用に供されていた家屋を除く。)に居住したことがない者(財務省令で定める者を除く。)であり、かつ、相続開始時から申告期限まで引き続き当該宅地等を有していること(当該被相続人の配偶者又は相続開始の直前において当該被相続人の居住の用に供されていた家屋に居住していた親族で政令で定める者がいない場合に限る。)。

ハ 当該親族が当該被相続人と生計を一にしていた者であつて、相続開始時から申告期限まで引き続き当該宅地等を有し、かつ、相続開始前から申告期限まで引き続き当該宅地等を自己の居住の用に供していること。

三 特定同族会社事業用宅地等 相続開始の直前に被相続人及び当該被相続人の親族その他当該被相続人と政令で定める特別の関係がある者が有する株式の総数又は出資の総額が当該株式又は出資に係る法人の発行済株式の総数又は出資の総額の十分の五を超える法人の事業の用に供されていた宅地等で、当該宅地等を相続又は遺贈により取得した当該被相続人の親族(財務省令で定める者に限る。)が相続開始時から申告期限まで引き続き有し、かつ、申告期限まで引き続き当該法人の事業の用に供されているもの(政令で定める部分に限る。)をいう。

四 貸付事業用宅地等 被相続人等の事業(不動産貸付業その他政令で定めるものに限る。以下この号において「貸付事業」という。)の用に供されていた宅地等で、次に掲げる要件のいずれかを満たす当該被相続人の親族が相続又は遺贈により取得したもの(特定同族会社事業用宅地等を除き、政令で定める部分に限る。)をいう。

イ 当該親族が、相続開始時から申告期限までの間に当該宅地等に係る被相続人の貸付事業を引き継ぎ、申告期限まで引き続き当該宅地等を有し、かつ、当該貸付事業の用に供していること。

ロ 当該被相続人の親族が当該被相続人と生計を一にしていた者であつて、相続開始時から申告期限まで引き続き当該宅地等を有し、かつ、相続開始前から申告期限まで引き続き当該宅地等を自己の貸付事業の用に供していること。

4 第一項の規定は、同項の相続又は遺贈に係る相続税法第二十七条 の規定による申告書の提出期限(以下この項において「申告期限」という。)までに共同相続人又は包括受遺者によつて分割されていない特例対象宅地等については、適用しない。ただし、その分割されていない特例対象宅地等が申告期限から三年以内(当該期間が経過するまでの間に当該特例対象宅地等が分割されなかつたことにつき、当該相続又は遺贈に関し訴えの提起がされたことその他の政令で定めるやむを得ない事情がある場合において、政令で定めるところにより納税地の所轄税務署長の承認を受けたときは、当該特例対象宅地等の分割ができることとなつた日として政令で定める日の翌日から四月以内)に分割された場合(当該相続又は遺贈により財産を取得した者が次条第一項の規定の適用を受けている場合を除く。)には、その分割された当該特例対象宅地等については、この限りでない。

5 相続税法第三十二条第一項 の規定は、前項ただし書の場合その他既に分割された当該特例対象宅地等について第一項の規定の適用を受けていなかつた場合として政令で定める場合について準用する。この場合において、必要な技術的読替えは、政令で定める。

6 第一項の規定は、同項の規定の適用を受けようとする者の当該相続又は遺贈に係る相続税法第二十七条 又は第二十九条 の規定による申告書(これらの申告書に係る期限後申告書及びこれらの申告書に係る修正申告書を含む。次項において「相続税の申告書」という。)に第一項 の規定の適用を受けようとする旨を記載し、同項 の規定による計算に関する明細書その他の財務省令で定める書類の添付がある場合に限り、適用する。

7 税務署長は、相続税の申告書の提出がなかつた場合又は前項の記載若しくは添付がない相続税の申告書の提出があつた場合においても、その提出又は記載若しくは添付がなかつたことについてやむを得ない事情があると認めるときは、当該記載をした書類及び同項の財務省令で定める書類の提出があつた場合に限り、第一項の規定を適用することができる。

8 第一項に規定する小規模宅地等について、同項の規定の適用を受ける場合における相続税法第四十八条の二第六項 において準用する同法第四十一条第二項 の規定の適用については、同項 中「財産を除く」とあるのは、「財産及び租税特別措置法(昭和三十二年法律第二十六号)第六十九条の四第一項(小規模宅地等についての相続税の課税価格の計算の特例)の規定の適用を受けた同項に規定する小規模宅地等を除く」とする。

9 第四項から前項までに定めるもののほか、第一項の規定の適用に関し必要な事項は、政令で定める。

租税特別措置法施行規則

第二十三条の二

8 法第六十九条の四第六項 に規定する財務省令で定める書類は、次の各号に掲げる場合の区分に応じ当該各号に定める書類とする。

一 法第六十九条の四第一項第一号 に規定する特定事業用宅地等である小規模宅地等について同項 の規定の適用を受けようとする場合 次に掲げる書類

イ 法第六十九条の四第一項 に規定する小規模宅地等に係る同項 の規定による相 続税法第十一条の二 に規定する相続税の課税価格に算入すべき価額の計算に関する 明細書

ロ 施行令第四十条の二第五項 各号に掲げる書類(同項 ただし書の場合に該当するときは、同項第一号 及び第二号 に掲げる書類)

ハ 遺言書の写し、財産の分割の協議に関する書類(当該書類に当該相続に係る全ての共同相続人及び包括受遺者が自署し、自己の印を押しているものに限る。)の写し(当該自己の印に係る印鑑証明書が添付されているものに限る。)その他の財産の取得の状況を証する書類

二 法第六十九条の四第一項第一号 に規定する特定居住用宅地等である小規模宅地等(以下この号及び次号において「特定居住用宅地等である小規模宅地等」という。)について同項 の規定の適用を受けようとする場合(次号に掲げる場合を除く。) 次に掲げる書類(当該被相続人の配偶者が同項 の規定の適用を受けようとするときはイに掲げる書類とし、同条第三項第二号 イ又はハに掲げる要件を満たす同号 に規定する被相続人の親族(以下この号及び次号において「親族」という。)が同条第一項 の規定の適用を受けようとするときはイ及びロに掲げる書類とし、同条第三項第二号 ロに掲げる要件を満たす親族が同条第一項 の規定の適用を受けようとするときはイ、ハ及びニに掲げる書類とする。)

イ 前号イからハまでに掲げる書類

ロ 当該親族が個人番号(行政手続における特定の個人を識別するための番号の利用等に関する法律第二条第五項 に規定する個人番号をいう。以下この章において同じ。)を有しない場合にあつては、当該親族が当該特定居住用宅地等である小規模宅地等を自己の居住の用に供していることを明らかにする書類

ハ 法第六十九条の四第三項第二号 ロに規定する親族が個人番号を有しない場合にあつては、相続の開始の日の三年前の日から当該相続の開始の日までの間における当該親族の住所又は居所を明らかにする書類

ニ 相続の開始の日の三年前の日から当該相続の開始の直前までの間にハの親族が居住の用に供していた家屋が法第六十九条の四第三項第二号 ロに規定する家屋以外の家屋である旨を証する書類

三 特定居住用宅地等である小規模宅地等(施行令第四十条の二第二項 各号に掲げる事由により相続の開始の直前において当該相続に係る被相続人の居住の用に供されていなかつた場合における当該事由により居住の用に供されなくなる直前の当該被相続人の居住の用に供されていた宅地等(土地又は土地の上に存する権利をいう。)に限る。)について法第六十九条の四第一項 の規定の適用を受けようとする場合 次に掲げる書類

イ 前号イからニまでに掲げる書類(当該被相続人の配偶者が法第六十九条の四第一項 の規定の適用を受けようとするときは前号イに掲げる書類とし、同条第三項第二号 イ又はハに掲げる要件を満たす親族が同条第一項 の規定の適用を受けようとするときは前号イ及びロに掲げる書類とし、同条第三項第二号 ロに掲げる要件を満たす親族が同条第一項 の規定の適用を受けようとするときは前号イ、ハ及びニに掲げる書類とする。)

ロ 当該相続の開始の日以後に作成された当該被相続人の戸籍の附票の写し

ハ 介護保険の被保険者証の写し又は障害者の日常生活及び社会生活を総合的に支援するための法律第二十二条第八項 に規定する障害福祉サービス受給者証の写しその他の書類で、当該被相続人が当該相続の開始の直前において介護保険法 (平成九年法律第百二十三号)第十九条第一項 に規定する要介護認定若しくは同条第二項 に規定する要支援認定を受けていたこと若しくは介護保険法施行規則第百四十条の六十二の四第二号 に該当していたこと又は障害者の日常生活及び社会生活を総合的に支援するための法律第二十一条第一項 に規定する障害支援区分の認定を受けていたことを明らかにするもの

ニ 当該被相続人が当該相続の開始の直前において入居又は入所していた施行令第四十条の二第二項第一号 イからハまでに掲げる住居若しくは施設又は同項第二号 の施設若しくは住居の名称及び所在地並びにこれらの住居又は施設がこれらの規定のいずれの住居又は施設に該当するかを明らかにする書類

四 法第六十九条の四第一項第一号 に規定する特定同族会社事業用宅地等である小規模宅地等について同項 の規定の適用を受けようとする場合 次に掲げる書類

イ 第一号 イからハまでに掲げる書類

ロ 法第六十九条の四第三項第三号 に規定する法人の定款(相続の開始の時に効力を有するものに限る。)の写し

ハ 相続の開始の直前において、ロに規定する法人の発行済株式の総数又は出資の総額並びに法第六十九条の四第三項第三号 の被相続人及び当該被相続人の親族その他当該被相続人と政令で定める特別の関係がある者が有する当該法人の株式の総数又は出資の総額を記した書類(当該法人が証明したものに限る。)

五 法第六十九条の四第一項第二号 に規定する貸付事業用宅地等である小規模宅地等について同項 の規定の適用を受けようとする場合 第一号 イからハまでに掲げる書類

六 法第六十九条の四第四項 に規定する申告期限(次号において「申告期限」という。)までに同条第一項 に規定する特例対象宅地等(次号において「特例対象宅地等」という。)の全部又は一部が共同相続人又は包括受遺者によつて分割されていない当該特例対象宅地等について当該申告期限後に当該特例対象宅地等の全部又は一部が分割されることにより同項 の規定の適用を受けようとする場合 その旨並びに分割されていない事情及び分割の見込みの詳細を明らかにした書類

七 申告期限までに施行令第四十条の二第五項 に規定する特例対象山林の全部又は一部が共同相続人又は包括受遺者によつて分割されなかつたことにより法第六十九条の四第一項 の選択がされず同項 の規定の適用を受けなかつた場合で当該申告期限後に当該特例対象山林の全部又は一部が分割されることにより当該申告期限において既に分割された特例対象宅地等について同項 の規定の適用を受けようとするとき その旨並びに分割されていない事情及び分割の見込みの詳細を明らかにした書類

租税特別措置法施行令

第四十条の二

16 相続税法施行令(昭和二十五年政令第七十一号)第四条の二第一項の規定は、法第六十九条の四第四項ただし書に規定する政令で定めるやむを得ない事情がある場合及び同項ただし書に規定する分割ができることとなつた日として政令で定める日について準用し、相続税法施行令第四条の二第二項から第四項までの規定は、法第六十九条の四第四項ただし書に規定する政令で定めるところによる納税地の所轄税務署長の承認について準用する。この場合において、相続税法施行令第四条の二第一項第一号中「法第十九条の二第二項」とあるのは、「租税特別措置法(昭和三十二年法律第二十六号)第六十九条の四第四項(小規模宅地等についての相続税の課税価格の計算の特例)」と読み替えるものとする。

《質問》

ベトナムに居住していたA(べトナム国籍・非居住者)が、ことしの6月から3年間の予定で日本のソフト会社においてシステムエンジニア(事業所得者)として働くこととなりました。ベトナムにいた期間においては、給与収入が400万円ありますが、申告はどのようにすればいいのでしょうか。また、妻Bも一緒に日本来ており、日本での収入はありませんが、ベトナムに居住している間の給与収入は、150万円ほどありました。配偶者控除は受けられますか。なお、ベトナムには父C・母Dが住んでいます。収入がないので仕送りをしていますが、扶養控除は受けられますか。

《質問》

当社は非上場会社です。

このたび役員3名(社長、長男、三男)の保有する株式を買い取ることを検討しております。当社は売上年商5,000万円、従業員は2名の小会社です。

当社は比準要素1の特定会社に該当します。

株主はすべて家族で同族会社に該当し、中心的な同族株主となります。

今回の譲渡にあたり当社の株価を算定する際、下記の①、②のどちらが適正でしょうか?

①比準要素1の特定会社に該当するので

類似×25%+純資産×75%

②中心的な同族株主からの買取なので常に小会社方式となるので

類似×50%+純資産×50%

なお、開業3年未満の会社や土地、株式保有会社には該当しません。

《前提》

運送業を営むA会社が、下記3社をM&Aにより3社の株式をすべて100%収得しました。

3社はこれまでも相互に関連する業務を行うグループ会牡でした。

A社は、この3社のうちB社のみを残したいと思っており、

①B社を存続会社とする合併を行うか

②営業譲渡により、外部に対する営業をB社に集中させ、C社、D社を清算結了することを考えています。

単位:千円

| B社 | C社 | D社 | 備考 | |||

| 直近期年商 | 636,052 | 238,623 | 68,612 | |||

| 直近期経常利益 | -2,291 | 7,848 | 1,006 | |||

| 資本金 | 10,000 | 3,000 | 3,000 | |||

| 従業員数 | 13人 | 8人 | 3人 | |||

| M&Aの際の株式取得価格 | 80,000 | 40,000 | 20,000 | |||

| M&Aの際の退職金 | 120,000 | 0 | 10,000 | |||

| 直近試算表 | BS | 資産 | 208,922 | 95,160 | 23,530 | M&Aの際の全役員に対する退職金を経費計上した後の進行期直近試算表の金額 |

| 負債 | 253,635 | 53,910 | 7,328 | |||

| 純資産 | ‐44,713 | 41,250 | 16,202 | |||

| PL | 税引前利益 | ‐95,000 | 5,000 | ‐5,000 | ||

《事業目的及び事業内容》

・A社 一般貨物運送業 100%

・B社 一般貨物運送業(すべて外部顧客に対するもの) 全体の 60%

A社に対するドライバーの特定派遺業務 全体の 40%

・C社 A社に対するドライバーの特定派遣業務 100%

《質問1》

B社を存続会社とする適格合併を行う場合、B社は現状退職金の支給により債務超過ですが認められるでしょうか。

《質問2》

B社を存続会社としてC社とD社を適格合併をしようと考えていますが、現状の内容から適格合併の要件である「事業関連性は認められるでしょうか」

《質問3》

合併ではなく、営業譲渡により外部に対する営業をB社に集中させ、C社、D社を清算結了する場合、例えばC社は現状の税引き前利益5,000千円×25%=1,250千円の法人税等を支払う。

(繰越欠損金はありませんし、不動産等含み益のある資産もありません)

清算結了にあたり、純資産40,000千円(41,250千円-1,250千円)から資本金3,000千円を控除した37,000千円が100%株主であるA社に対するみなし配当となる。

A社は37,000千円全額益金不算入扱いと考えてよいでしょうか。

《質問4》

合併ではなく、営業譲渡により、外部に対する営業をB社に集中させ、C社、D社を清算結了する場合D社において発生している進行期の欠損金-5,000千円は、100%子会社の未処理欠損金としてA社において引き継ぐことができると考えてよろしいでしょうか。