1.令和2年度税制改正の概要《一部抜粋》 より

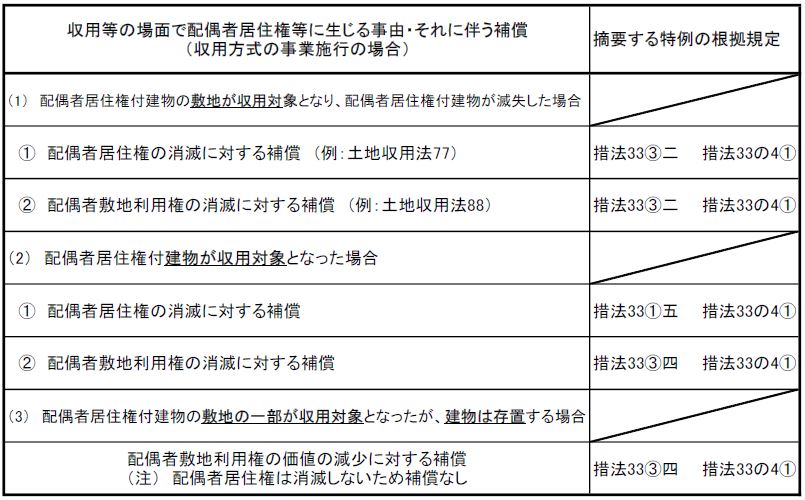

収用等に伴い代替資産を取得した場合の課税の特例等

《措法33、33の2、33の4》(適用:令和2年4月1日以後)

【改正の概要】

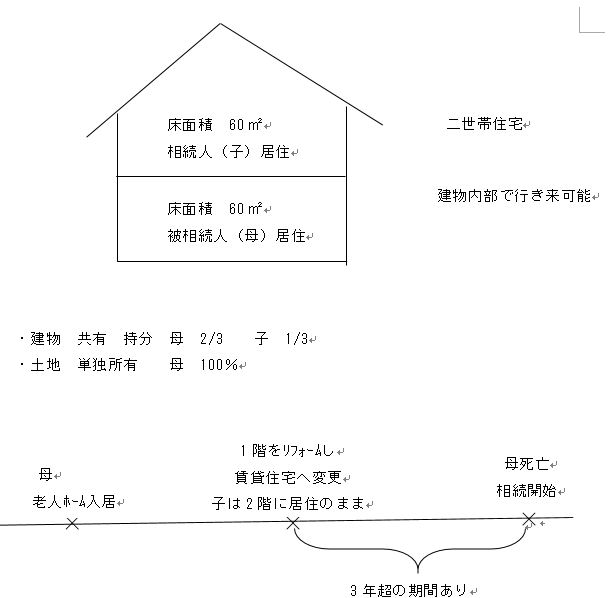

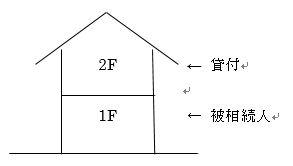

○ 収用等に伴い代替資産を取得した場合の課税の特例等の適用対象に、配偶者居住権等の目的となっている建物等が収用等をされた場合において、配偶者居住権等が消滅等をし、一定の補償金等を取得するときが追加されました。

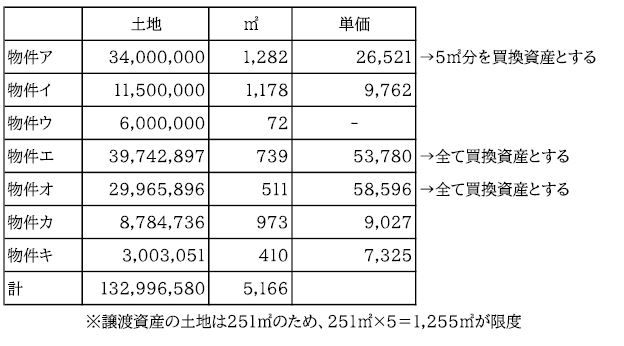

配偶者居住権等の消滅等の補償に関する収用等の特例の適用関係の例

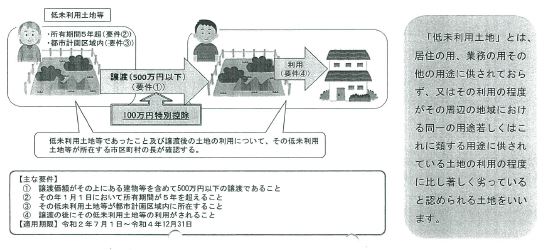

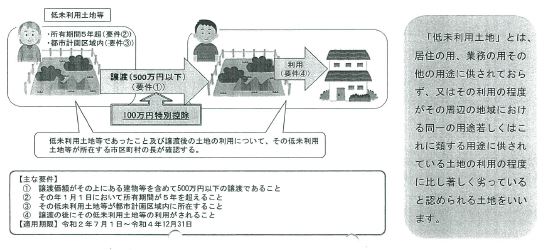

低未利用土地等を譲渡した場合の長期譲渡所得の特別控除①

《措法35の3》(適用:令和2年7月1日から令和4年12月31日まで)

【改正の概要】

○ 個人が、都市計画法第4条第2項に規定する都市計画区域内にある土地基本法第13条第4項に規定する低未利用土地又は当該低未利用土地の上に存する権利(以下「低未利用土地等」といいます。)で、その年1月1日において所有期間が5年を超えるものの譲渡をした場合(当該譲渡の後に当該低未利用土地等の利用がされる場合に限ります。)には、その年中の低未利用土地等の譲渡に係る長期譲渡所得の金額から100万円(当該長期譲渡所得の金額が100万円に満たない場合には、当該長期譲渡所得の金額)を控除する特例が創設されました。

(注)この特例は、所得税法第58条、措置法第31条の2、第31条の3、第33条から第33条の4まで、第34条から第35条の2まで、第36条の2、第36条の5、第37条、第37条の4から第37条の9までの規定とは選択適用とされています。

低未利用土地等を譲渡した場合の長期譲渡所得の特別控除②

《措法35の3》(適用:令和2年7月1日から令和4年12月31日まで)

【特例の適用が受けられない場合】

① 当該個人と次に掲げる特別の関係がある者に対して譲渡をする場合

イ 当該個人の配偶者及び直系血族

口 当該個人の親族(上記イに掲げる者を除きます。)で当該個人と生計をーにしているもの

ハ 当該個人と婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者及びその者の親族でその者と生計をーにしているもの

ニ 上記イからハまでに掲げる者及び当該個人の使用人以外の者で当該個人から受ける金銭その他の財産によって生計を維持しているもの及びその者の親族でその者と生計を一にしているもの

ホ 当該個人、当該個人の上記イ及び口に掲げる親族、当該個人の使用人若しくはその使用人の親族でその使用人と生計をーにしているもの又は当該個人に係る上記ハ及びニに掲げる者を判定の基礎となる所得税法第2条第1項第8号の2に規定する株主等とした場合に法人税法施行令第4条第2項に規定する特殊の関係その他これに準ずる関係のあることとなる会社その他の法人

② 譲渡の対価(当該低未利用土地等の譲渡とともにした当該低未利用土地の上にある資産の譲渡の対価を含みます。)の額が500万円を超える場合

③ この特例の適用を受けようとする低未利用土地等と一筆であった土地からその年の前年又は前々年に分筆された土地又は当該土地の上に存する権利の譲渡を当該前年又は前々年中にした場合において、その者が当該譲渡につきこの特例の適用を受けている場合

低未利用土地等を譲渡した場合の長期譲渡所得の特別控除③

《措法35の3》(適用:令和2年7月1日から令和4年12月31日まで)

【添付書類】

① 譲渡をした低未利用土地等の所在地の市町村長又は特別区の区長のイからニまでに掲げる事項を確認した旨並びにホ及びへに掲げる事項を記載した書類

イ 当該土地等が都市計画法第4条第2項に規定する都市計画区域内にあること

口 当該土地等が、当該譲渡の時において、低未利用土地等に該当するものであること

ハ 当該土地等が、当該譲渡の後に利用されていること又は利用される見込みであること二当該土地等の所有期間が5年を超えるものであること

ホ 当該土地等と一筆であった土地からその年の前年又は前々年に分筆された土地等の有無

へ 上記ホに規定する分筆された土地等がある場合には、当該土地等につき、この①に掲げる書類の当該譲渡をした者への交付の有無

② 譲渡をした低未利用土地等に係る売買契約書の写しその他の書類で、譲渡の対価(当該低未利用土地等の譲渡とともにした当該低未利用土地の上にある資産の譲渡の対価を含みます。)の額が500万円以下であることを明らかにするもの

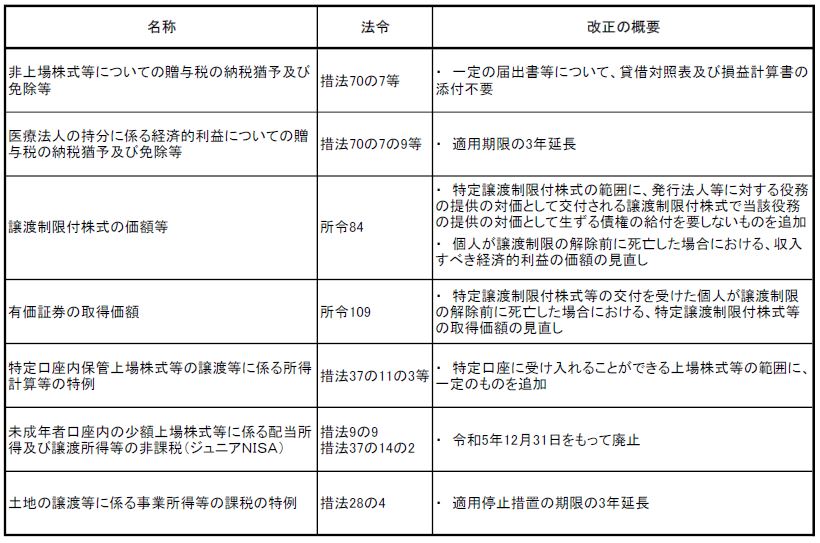

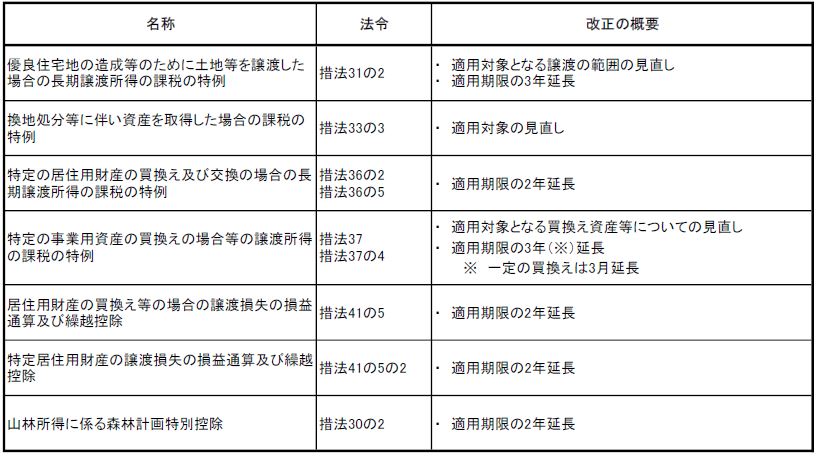

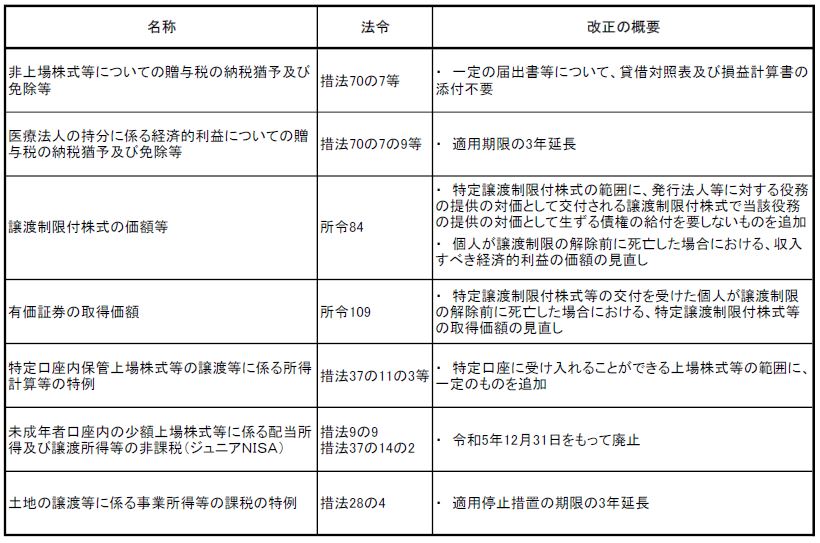

その他の資産税の改正の概要①

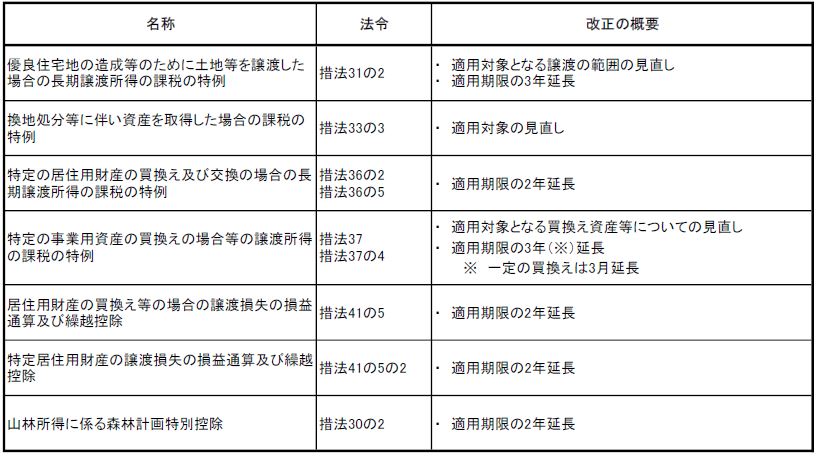

その他の資産税の改正の概要②

国税庁HP→お知らせ→報道発表

令和2年12月

国税庁

令和2年分の路線価等の補正(7月~12月分)に係る対応について

1 令和2年分の路線価及び評価倍率(以下「路線価等」といいます。)については、本年7月1日(水)に国税庁ホームページで公開しました。

2 路線価等は、1月1日を評価時点として、1年間の地価変動などを考慮し、地価公示価格等を基にした価格(時価)の80%程度を目途に評価したものですが、本年については公開時に、「今後、国土交通省が発表する都道府県地価調査(7月1日時点の地価を例年9月頃に公開)の状況などにより、広範な地域で大幅な地価下落が確認された場合などには、納税者の皆様の申告の便宜を図る方法を幅広く検討いたします。」と公表したところです。

3 その後、国税庁においても地価動向調査を行い、路線価等の補正を行う必要性について随時検討しており、

(1)令和2年1月から6月までの期間については、路線価等が時価を上回る(大幅な地価下落)状況は確認できませんでしたので、路線価等の補正は行わない旨を公表しました(令和2年10月28日報道発表)。

(2)令和2年7月から9月までの期間については、令和3年1月下旬に公表しました。

(3)令和2年10月から12月までの期間については、令和3年4月の公表を予定しています。

それに先立って、令和3年1月下旬に路線価等が時価を上回る可能性がある地域を公表しました。

4 令和2年分の贈与税の申告・納付期限は令和3年3月15日(月)となっていますが、上記を踏まえ、令和2年分の贈与税の申告・納付期限の延長の取扱いについて以下のとおりお知らせします。

(1)令和2年1月から9月までの間に贈与を受けた場合の申告・納付期限は、令和3年3月15日(月)で変更ありません。

(2)令和2年10月から12月までの間に贈与を受けた場合の申告・納付期限について、路線価等が時価を上回る(大幅な地価下落)可能性がある地域として令和3年1月下旬に公表された地域に所在する土地等の贈与を受けた方については、個別の期限延長により、路線価等の補正に係る公表の日(令和3年4月を予定)から2か月以内の申告・納付を認めることとします。

(注)国税庁による路線価等の補正の公表前に申告を行い、その後、路線価等の補正の公表を受けて改めて計算した結果、納付すぺき税額が過大であったことが判明した場合は、「更正の請求」により税額の減額を請求することができます。

また、令和3年1月下旬に公表した地域以外で、4月に新たに路線価等が時価を上回る地域として公表した場合について、その地域に所在する土地等の贈与を受け申告された方についても「更正の請求」をすることができます。