《前提》

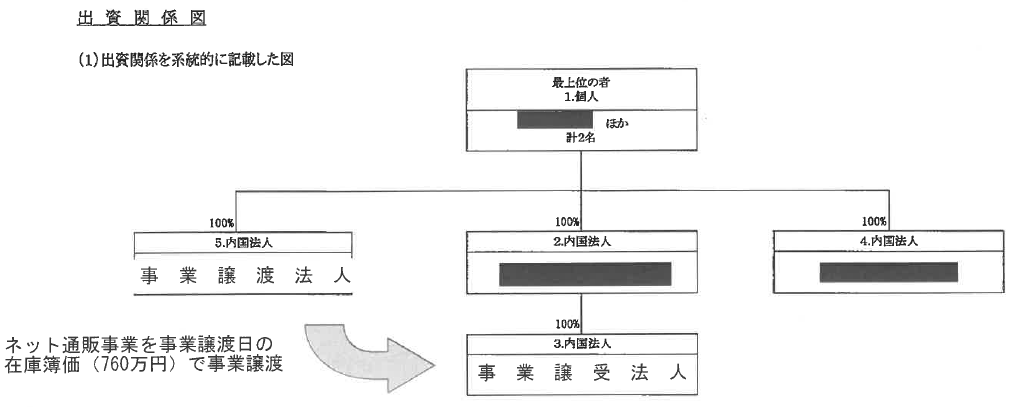

・下記「出資関係図」のとおり、グループ内でネット通販事業を事業譲渡します。

・譲渡対価は「事業譲渡日の在庫相当額(760 万円)を基準とし、別途協議する」となっています。

・従業員は正社員2 名、パート2 名いますが、全員事業譲受会社に引き継がれます。

・事業譲渡のタイミングでは退職金は支払わず、事業譲受会社を退社時に事業譲渡会社の勤務分も含めて退職金を支給します。

・事業譲渡時点の退職金相当額は合計300 万円ですが、事業譲渡会社では今まで退職給付引当金は計上していません。

《確認事項》

この退職給付債務の課税関係について、事業譲渡会社、事業譲受会社、従業員の視点から以下の整理で問題ないでしょうか。

<事業譲渡会社>

(会計税務仕訳)

① 退職金 300 万円 / 未払金 300 万円 ← 退職金300 万円が損金計上

② 商 品 760 万円 / 他勘定振替 760 万円 ← 他勘定振替760 万円が益金計上

③ 未払金 300 万円 / 商品 760 万円(課税売上)

普通預金 460 万円 /

※ 他勘定振替760 万円△退職300 万円 = 460 万円が事業譲渡による所得

<事業譲受会社>

(会計税務仕訳)

商 品 760 万円(課税仕入) / 退職給付引当金 300 万円

/ 普通預金 460 万円

※ 退職給付引当金は、引継ぎ従業員の退職の都度取崩し、益金計上

<従業員>

事業譲受会社を退職時に事業譲渡会社の勤務分も含めて退職金を受領し全て退職所得。

退職所得控除は事業譲渡会社、事業譲受会社の2社分の勤務期間を合算し計算。