被相続人の居住用財産に係る譲渡所得の特別控除の特例が一部改正になりました。これは、租税特別措置法施行令第23条第6項及び第7項が全部改正になったため、租税特別措置法(山林所得・譲渡所得関係)通達の第3 5-9の2及び第3 5-9の3が新設されたものです。以下に通達等を抜粋しましたので、参考にしてください。

カテゴリー: 資産課税

「令和元年台風第19号」に係る相続税・贈与税の申告・納付等の 期限の延長等について

令和元年台風第19号による災害に係る相続税・贈与税の申告期限等について、国税庁からの告示を添付しましたので、執務の参考としてください。

なお、土地評価に当たっての「調整率」は、現時点では公表されていません。今後、国税庁ホームページにおいて公開されますのでご注意ください。

小規模宅地の特例適用について

《質問》

案件の概要

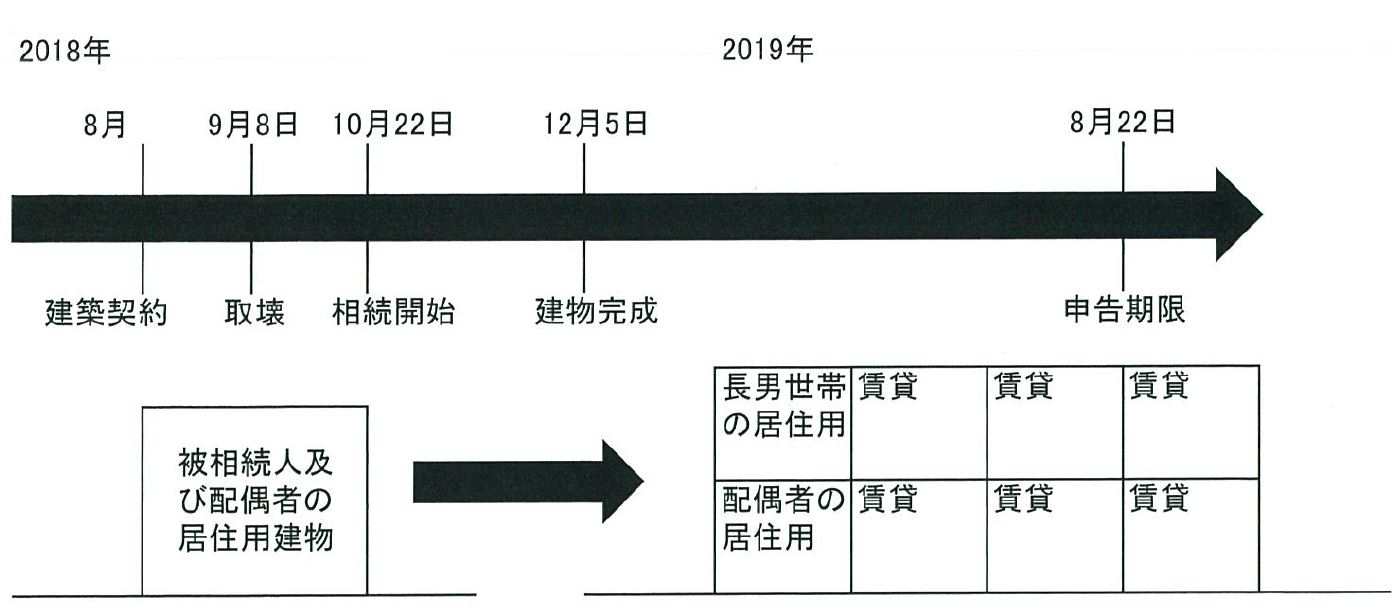

居住用建物を生前に取壊し、新たな居住用兼賃貸建物を建設しました。

時系列は下記の流れになります。

建築工事契約 : 2018年8月

居住用建物取壊 : 2018年9月8日(取壊登記)

相続開始 : 2018年10月22日

建物完成工事 : 2018年12月5日(表示登記2018年12月25日)

建物が完成し、配偶者及び長男世帯は申告期限前に居住開始。

建物及び敷地について、配偶者が相続取得。

検討事項

検討事項

被相続人が建築中であった居住用建物の敷地及び建物を、配偶者が取得しました。

当該建物はメゾネット2F建てで、配偶者及び長男世帯の居住用と残りの部分は賃貸の用に供しています。

そこで、小規模宅地等の相続税の課税価格の計算の特例適用について検討しています。

長男世帯と生計一の場合

① 配偶者の居住の用に供した1室に対応する敷地面積部分について小規模の減額を適用。

② ①及び長男世帯を入れた2室に対応する敷地面積部分について小規模の減額を適用。

長男世帯と生計別の場合

③ 配偶者の居住の用に供した1室に対応する敷地面積部分について小規模の減額を適用。

④ ①及び長男世帯を入れた2室に対応する敷地面積部分について小規模の減額を適用。

生命保険契約に関して

《質問》

① 当初生保契約 平成12年

契約者 A(実質保険料全額負担者)

被保険者 義理息子B

受取人 Bの妻C(Aの長女)

② 上記契約 平成20年に変更

契約者 B

被保険者 B

受取人 C

③ 上記②契約平成29年7月実質負担者Aに相続発生

実質保険料負担者がA、保険契約者がBなので、相続税法の規定でBが生命保険契約に関する権利を遺贈により取得したものとみなされ、生命保険契約の解約返戻金相当の金額をみなし相続財産として算入し、Bは相続税額の2割加算をして昨年相続税の申告をしました。

〔被相続人以外の者がその生命保険契約の契約者である場合における「生命保険契約に関する権利」のうち被相続人が負担した保険料に対応する部分は、相続又は遺贈により取得したものとみなす(相法3①三)〕

相続申告後平成30年6月に契約者BからCに変更してしまいましたが、(この時点で契約者C、被保険者B、受取人C)生命保険契約における契約者の変更については、生命保険制度を踏まえて、その契約者の変更時点では、生命保険に関する権利を個人間の贈与として課税関係が発生させない考えでいいと思いますが、この度契約者をやはり相続で実質負担者の地位を引継ぎ相続税申告をしたBにCから変更しようと予定しています。(相続でBが保険料を全額負担したとみなされたので現在の実質負担者は契約者が平成30年6月の変更により契約者がCであったとしてもBという考えでいいと思いますが)この変更(C→B)についても変更時点では当然贈与の課税関係はないと思います。

今回予定のC→B変更後、将来Bが死亡した時は「実質負担者B、保険契約者B、被保険者B、受取人C」でCの受取保険金は契約者の変更を重ねていきますが、相続税の課税対象ということでよろしいでしょうか?

貸家建付地の評価単位について

《質問》

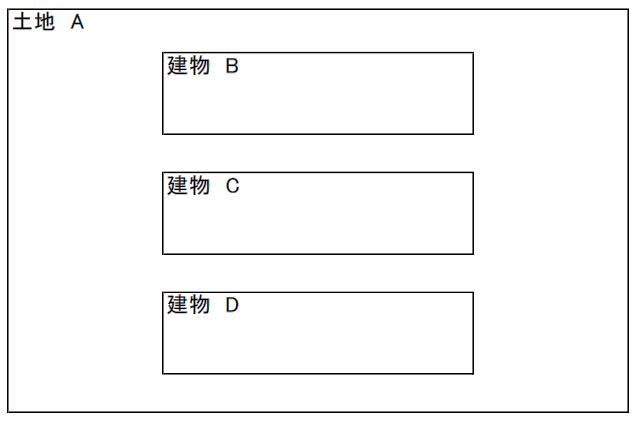

下図のとおり、土地Aに建物B,C,Dがあり、それらの建物を甲法人(又は同一の個人)が一括して賃借し、それを更にそれぞれ第三者に賃貸(また貸し)している場合の土地の評価について

租税特別措置法70条について

《質問》

被相続人A 相続人Bがいました。

相続開始平成31年4月4日

(相続人はB一人です)

相続財産約3億円

その後Bが平成31年4月19日死亡しました。

被相続人Bの相続人C、D、Eら3名が被相続人Aの財産をAの財産名義のまま、Aの相続税申告期限までに公益法人等に寄附をしました。

この場合、寄附された財産は

① 被相続人Aの相続税の課税価格に算入しない

② 被相続人Bの相続税の課税価格に算入しない

③ 被相続人A、被相続人Bの相続財産に影響はない

のいずれでしょうか。

寄附されたのはB死亡後なので、Aから相続を受けたBの相続財産から寄附がなされたものとして②と考えますが、正しいでしょうか。

2 上記の場合に、被相続人Aの相続税(約1億円です)を被相続人Bの相続税申告(算出相続税額約4千万円です)において債務控除できると考えますが、正しいでしょうか。

(申告期限までに債務が確定しており、確実な債務。相次相続控除がありますが、相次相続控除は強制適用なので、債務控除とは条文上も別枠で関係がないので)

相続登記と贈与税

《質問》

父が亡くなりました。父の相続人は私たち兄弟3人です。遺産分割協議はまだ行っていませんが、土地建物については、法定相続分どおりの共同相続登記の申請を私が行い、このたび登記が完了しました。

今後、遺産分割協議が整い、私たち3人が1/3づつ共同相続している土地建物の持分が変更になった場合は、遺産分割のやり直しとして、贈与税が課税されるのでしょうか。

なお、父の遺産額は相続税の基礎控除以下であったので、相続税の申告は行っていません。

数次相続における相続税の申告期限について

《前提》

・相続 平成30年4月 父死亡 平成31年1月 母死亡

・父相続の相続人:母、長男、次男

・母相続の相続人:長男、次男

・父相続の遺産分割協議書がまとまる前に、母死亡

・母は生前認知の能力に問題があったため、長男が成年後見人になる手続きの最中であった。

《質問》

上記の場合、相続税法27条2項には、一次相続における母の相続税申告期限は、母が亡くなった日から10月以内に延長されると規定されておりますが、母の相続権を相続することになる長男と次男の一次相続の申告期限は延長されるのでしょうか。(母が亡くなってから10月以内)

それとも、当初の申告期限になるのでしょうか。

リフォーム工事の評価について(財産評価)

《質問》

被相続人が相続開始2~3年前に自宅のリフォーム工事を行いましたが、固定資産税評価額は改定(増額改定)されていません。

この場合、当該リフォーム工事をどのように扱うか判断に迷っています。

リフォームが、法人税や所得税で言う「修繕費(原状回復費)」に該当する内容である場合には、加算することなく、通常通り固定資産税評価額にて家屋を評価してよろしいでしょうか。

また、「資本的支出」に該当する場合には、国税庁質疑応答事例「増改築等に係る家屋の状況に応じた固定資産税評価額が付されていない家屋の評価」に該当するものとして、評価することになるのでしょうか。

リフォームとは使い勝手がよく、一般的には「修繕(原状回復費)」から「資本的支出」「物理的付加」「改築」「増築」等を広く含む曖昧な表現として用いられていると考えます。

ところで、国税庁質疑応答事例「増改築等に係る家屋の状況に応じた固定資産税評価額が付されていない家屋の評価」によれば、当該増改築等に係る部分の金額に財産的価値を見出して評価せよという取扱いが示されています。

増改築等の「等」に含まれるものが定かではありませんが、物理的付加、資本的支出に該当するもので、家屋の価値(時価)が増加するものが含まれると解釈するでしょうか。

修繕費(原状回復費)に該当する内容の場合には、そもそも、現状までの回復で、価値の増加は無いと考えます。いかがでしょうか。

被相続人は、1,2年の間に、複数回にわたって同じ業者にリフォームエ事を発注し、合計4,000万円もの工事代金を支払っています。

後日の税務調査の際、調査官が、被相続人の預金通帳からの出金額を発見すれば、問違いなく、「しめた!修正とれる!」と小躍りするかと推測されます。

しかし、その工事内容を見積書や工事説明書、工事前後の写真等で確認していくと、大多数が法人税・所得税でいう修繕費に該当する工事ばかりです。

金額だけ見ると、家が一軒建つ価額ですが、内容を確認すると、リフォーム詐欺にあったと確信させるような工事です。この業者は、訪問販売でリフォームエ事を契約する手口です。

今回と同じ業者に詐欺まがいな被害にあったとしてインターネット掲示板に投稿している人が複数います。

また、調べると、この業者は、平成20年に大阪府消費生活苦情審査会により、業務改善指導がなされています。

借地権の考え方について

《質問》

1 土地が無償返還された時の申告について

個人貸主が個人借主に土地(223㎡)を親の代から貸し付けていた(相続により取得)。

借主が、当該土地上に建物(住まいの一部及び倉庫)を建てていたが、老朽化のため借主が平成30年に取り壊し、更地にした上で、同年中に、土地を無償で貸主に返還した。

この場合、原則としては、借主(借地人)から貸主(土地所有者)に対する借地権の贈与になると思うが、例外はあるのか。

2 貸主(土地所有者)は、無償返還された土地を平成30年に第3者に譲渡した。

この場合、借地権部分は短期譲渡、底地部分は長期譲渡になるのか。または、全体が長期譲渡になるのか。