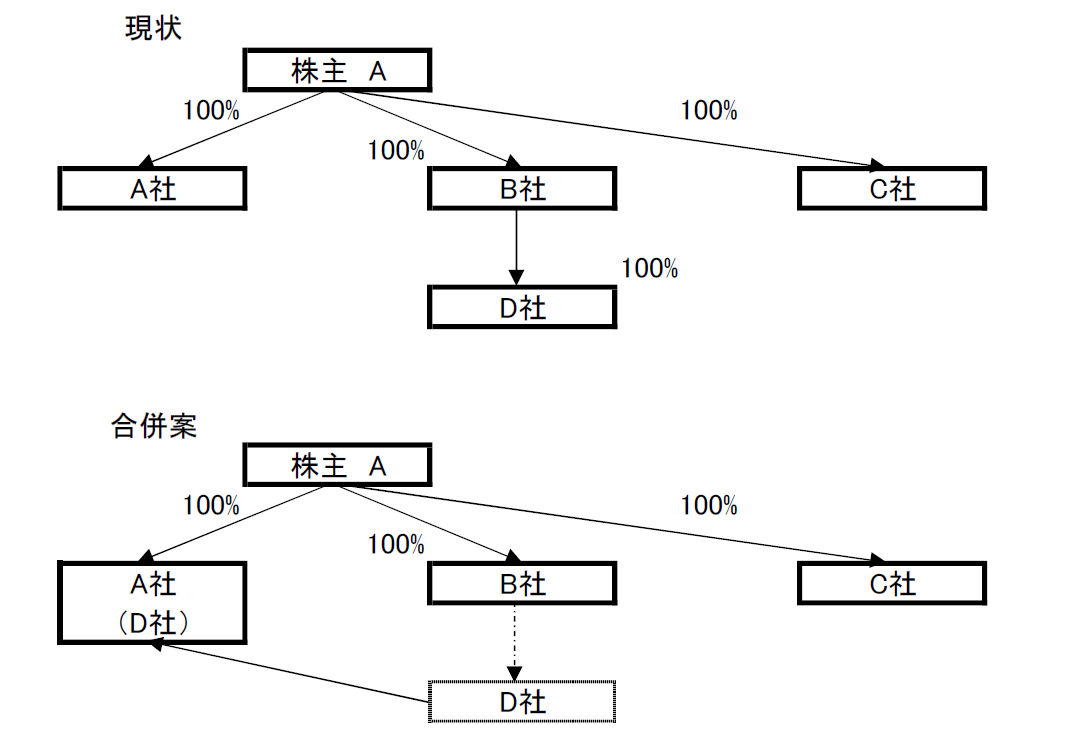

《会社合併の概要》

・株主Aが100%出資する子会社が、A社・B社・C社あります。

・B社が100%出資する子会社D社があります。

・この度、D社をA社が吸収合併したい意向があります。(無対価合併)

《質問》

100%グループ間の無対価合併で、今後も継続的に株式を所有する場合は、適格合併になると認識していましたが、今回の合併は非適格になるのでしょうか?

「さくら税研フォーラム」は会員制の税務・会計情報サービスです。法人課税・個人課税・資産課税・消費税等税務全般に渡るポイント、毎年の税制改正の動向など、最新の税務情報を詳しく解説しています。

《会社合併の概要》

・株主Aが100%出資する子会社が、A社・B社・C社あります。

・B社が100%出資する子会社D社があります。

・この度、D社をA社が吸収合併したい意向があります。(無対価合併)

《質問》

100%グループ間の無対価合併で、今後も継続的に株式を所有する場合は、適格合併になると認識していましたが、今回の合併は非適格になるのでしょうか?

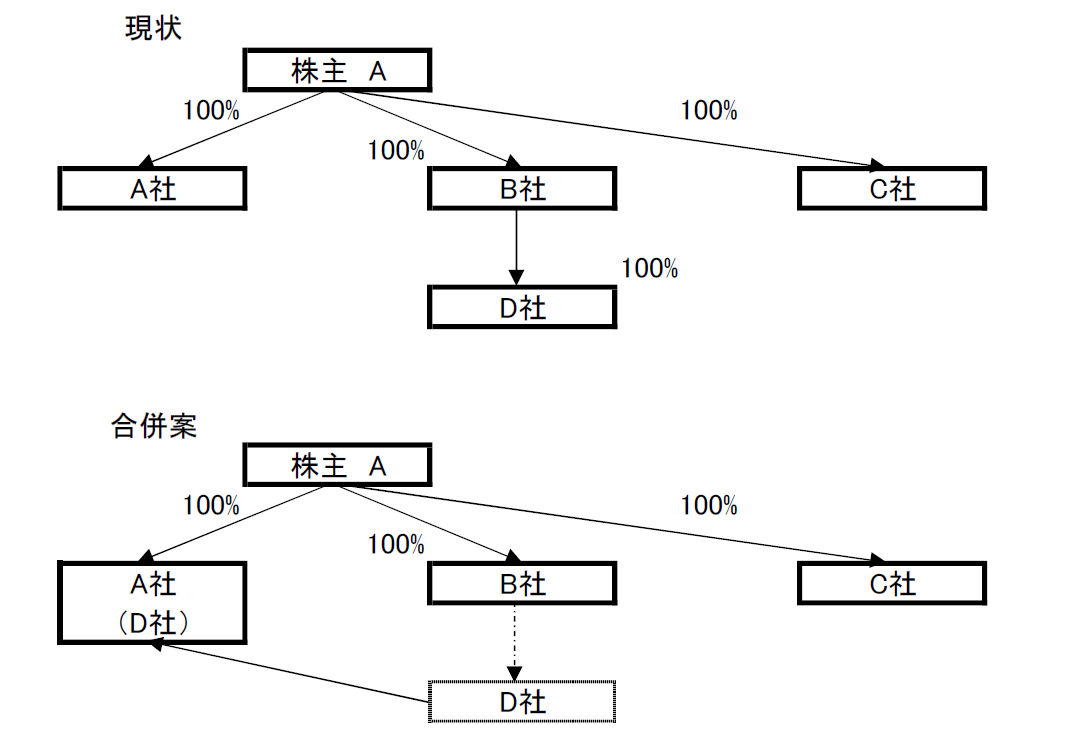

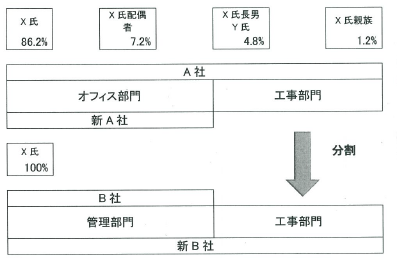

《会社分割の概要》

A社を分割法人とし、B社を分割継承法人としてA社の工事部門をB社に分割型分割します。

A社

株主構成 X氏:86.2% X氏の配偶者:7.2% X氏の長男Y氏:4.8% X氏の親族:1.8%

工事部門を分割後、黄金株を設定し、黄金株をX氏に1株残し、残りの株式全てをY氏へ譲渡を予定しています。

欠損金はありません。含み損資産があるため、相続税評価額は0円です。

工事部門とオフィス部門があります。

B社

株主構成 X氏:100%

工事部門を継承後、黄金株を設定し、黄金株をY氏に1株、残りの株式全てをX氏の次男Z氏へ譲渡を予定しています。

欠損金はありません。将来的にはX氏に退職金を支払うため、相続税評価額は0円となる予定です。

《質問》

〈A社株主へB社株式のみを交付する場合の分割の適格判定について〉

分割に際しA社株主であるX氏らに対価としてB社株式のみを交付する場合、A社・B社ともにX氏とその親族による完全支配関係があり、株式譲渡後もX氏の息子らによる保有が継続するため、“同一の者による完全支配関係が継続することが見込まれている”ため、適格分割型分割になると考えていますが、いかがでしょうか?

《質問》

日本に住んでいるAは、イギリスで土地建物を日本円で4,000万円を支払い取得しました。取得の内容はリースホールド(期間は125年)です。この物件を賃貸することにしましたが、どのように申告をしたらよいのでしょうか。また、将来売却する場合の課税関係はどのようになりますか。

《質問》

この度、当グループで新規に設立された法人A社は「特定新規設立法人」(消法12条の3)に該当しますが、同社の納税義務が免除されない課税期間においても簡易課税制度の適用は認められますか。

《質問》

(1)個人甲は、平成28年10月、A社(資本金500万円、9月決算)を100%出資して新規に設立しました。

甲は7年前に、100%出資してB社を設立していますが、同社の課税売上高は、設立以来、毎期5億円を超えています。

この場合、A社は「特定新規設立法人」に該当し、同社の設立当初の2年間(基準期間がない課税期間)は、消費税の納税義務は免除されないのでしょうか。

(2)A社の設立1期末までに、甲が同社株式の50%を友人乙(第三者)に譲渡した場合には、A社の設立第2期の期首においては、甲、乙それぞれが、同社株式を50%ずつ保有していることになるので、A社は「特定新規設立法人」に該当せず、同期の納税義務は免除されるのでしょうか。

仮に、免除されるとした場合、「特定新規設立法人」に該当しないことが明らかになった後、速やかに、例えば「特定新規設立法人に該当しなくなった旨の届出書」のような届出が必要となりますか。

《回答》

(1)特定新規設立法人に該当するか否かの判定は、A社の第1期、第2期の期首(新設開始日)ごとに行いますから、第1期の期首の判定により、同時に第2期も「特定新規設立法人」と判定されるわけではありません。

(2)A社は、第2期では「特定新規設立法人」に該当しませんので、「特定期間による判定」(消法9条の2)においても納税義務が免除される場合には消費税の納税義務は免除されます。

なお、ご質問の「特定新規設立法人に該当しなくなった旨」の届出について、格別の規定はなく、様式も定められていません。

《解説》

(1)特定新規設立法人に該当するか否かについては、基準期間がない事業年度開始の日(「新設開始日」)において、それぞれ納税義務を判定することとされています(消法12条の3①)。

したがって、A社の第1期又は第2期の期首において特定要件(他の者によりA社が支配されること)に該当していなければ、特定新規設立法人にはなりませんから、消費税の納税義務は免除されます。

ご質問の場合、A社の第1期の期首(「新設開始日」)において、同社は、甲の支配下にあり、かつ、甲の特殊関係法人B社の基準期間相当期間における課税売上高が5億円超であるとすれば、A社は特定新規設立法人に該当することになります。ただし、この時点では、A社が第1期において、特定新規設立法人に該当すると判定されたに過ぎず、同社の第2期においても、特定新規設立法人に該当するか否かは、第2期の期首(「新設開始日」)における判定を待たねばなりません。

(2)第2期においては、A社の「特定期間における課税売上高」(消法9条の2②)と上記(1)で述べた特定要件に該当する旨の判定の基礎となった他の者(A社の第1期の期首においては甲)又はその者と特殊な関係にある法人(A社の第1期の期首においてはB社)の基準期間相当期間における課税売上高により、納税義務の有無を判定することになります。

ご質問の場合、A社の第1期末までに、甲はA社株式の50%を友人乙(第三者)に譲渡しているとのことですから、同社の第2期の期首において、A社を支配する「他の者」は存在せず、したがって「特定要件」を満たしませんので、第2期においては、A社は特定新規設立法人に該当しないことになります。ただし、第2期は、基準期間がないという点では、第1期と同じですが、特定期間があるという点で第1期とは異なっていますから、第2期における納税義務の有無の判定においては、上記のとおり、別途「特定期間における課税売上高」による判定が必要となることにご留意ください。

《さくら税研からのアドバイス》

(1)基準期間がない事業年度の開始の日は、一般に、設立1期目の期首、及び設立2期目の期首である ⇒ 新設開始日は、第1期目の期首だけではない。

よって、基準期間がない事業年度(設立1期目、2期目)について、それぞれ納税義務を判定する必要があります。

※「消費税法改正のお知らせ」平成25年3月国税庁参照

(2)設立2期目の納税義務の判定には、「特定新規設立法人」に該当するかどうかの判定と併せて「特定期間における課税売上高」についても考慮する必要があります。

《参考法令》

【消費税法】

(前年又は前事業年度等における課税売上高による納税義務の免除の特例)

第九条の二 個人事業者のその年又は法人のその事業年度の基準期間における課税売上高が千万円以下である場合において、当該個人事業者又は法人(前条第四項の規定による届出書の提出により消費税を納める義務が免除されないものを除く。)のうち、当該個人事業者のその年又は法人のその事業年度に係る特定期間における課税売上高が千万円を超えるときは、当該個人事業者のその年又は法人のその事業年度における課税資産の譲渡等については、同条第一項本文の規定は、適用しない。

2 前項に規定する特定期間における課税売上高とは、当該特定期間中に国内において行つた課税資産の譲渡等の対価の額の合計額から、第一号に掲げる金額から第二号に掲げる金額を控除した金額の合計額を控除した残額をいう。

一 特定期間中に行つた第三十八条第一項に規定する売上げに係る対価の返還等の金額

二 特定期間中に行つた第三十八条第一項に規定する売上げに係る対価の返還等の金額に係る消費税額に六十三分の八十を乗じて算出した金額

3 第一項の規定を適用する場合においては、前項の規定にかかわらず、第一項の個人事業者又は法人が同項の特定期間中に支払つた所得税法第二百三十一条第一項(給与等、退職手当等又は公的年金等の支払明細書)に規定する支払明細書に記載すべき同項の給与等の金額に相当するものとして財務省令で定めるものの合計額をもつて、第一項の特定期間における課税売上高とすることができる。

4 前三項に規定する特定期間とは、次の各号に掲げる事業者の区分に応じ当該各号に定める期間をいう。

一 個人事業者 その年の前年一月一日から六月三十日までの期間

二 その事業年度の前事業年度(七月以下であるものその他の政令で定めるもの(次号において「短期事業年度」という。)を除く。)がある法人 当該前事業年度開始の日以後六月の期間

三 その事業年度の前事業年度が短期事業年度である法人 その事業年度の前々事業年度(その事業年度の基準期間に含まれるものその他の政令で定めるものを除く。)開始の日以後六月の期間(当該前々事業年度が六月以下の場合には、当該前々事業年度開始の日からその終了の日までの期間)

5 前項第二号又は第三号に規定する六月の期間の末日がその月の末日でない場合における当該期間の特例その他前各項の規定の適用に関し必要な事項は、政令で定める。

(特定新規設立法人の納税義務の免除の特例)

第一二条の三 その事業年度の基準期間がない法人(前条第一項に規定する新設法人及び社会福祉法第二十二条(定義)に規定する社会福祉法人その他の専ら別表第一に掲げる資産の譲渡等を行うことを目的として設立された法人で政令で定めるものを除く。以下この条において「新規設立法人」という。)のうち、その基準期間がない事業年度開始の日(以下この項及び次項において「新設開始日」という。)において特定要件(他の者により新規設立法人の発行済株式又は出資(その新規設立法人が有する自己の株式又は出資を除く。)の総数又は総額の百分の五十を超える数又は金額の株式又は出資が直接又は間接に保有される場合その他の他の者により新規設立法人が支配される場合として政令で定める場合であることをいう。以下この条において同じ。)に該当し、かつ、新規設立法人が特定要件に該当する旨の判定の基礎となつた他の者及び当該他の者と政令で定める特殊な関係にある法人のうちいずれかの者の当該新規設立法人の当該新設開始日の属する事業年度の基準期間に相当する期間における課税売上高として政令で定めるところにより計算した金額(国又は地方公共団体が一般会計に係る業務として行う事業における課税資産の譲渡等の対価の額を除く。)が五億円を超えるもの(以下この項及び第三項において「特定新規設立法人」という。)については、当該特定新規設立法人の基準期間がない事業年度に含まれる各課税期間(第九条第四項の規定による届出書の提出により、又は第九条の二第一項、第十一条第三項若しくは第四項、第十二条第一項若しくは第二項若しくは前条第二項の規定により消費税を納める義務が免除されないこととなる課税期間を除く。)における課税資産の譲渡等については、第九条第一項本文の規定は、適用しない。

2 新規設立法人がその新設開始日において特定要件に該当し、かつ、前項に規定する他の者と同項に規定する政令で定める特殊な関係にある法人であつたもので、当該新規設立法人の設立の日前一年以内又は当該新設開始日前一年以内に解散したもののうち、その解散した日において当該特殊な関係にある法人に該当していたもの(当該新設開始日においてなお当該特殊な関係にある法人であるものを除く。以下この項において「解散法人」という。)がある場合には、当該解散法人は当該特殊な関係にある法人とみなして、当該新規設立法人につき、前項の規定を適用する。

3 前条第二項及び第三項の規定は、特定新規設立法人がその基準期間がない事業年度に含まれる各課税期間(第三十七条第一項の規定の適用を受ける課税期間を除く。)中に調整対象固定資産の仕入れ等を行つた場合について準用する。この場合において、前条第二項中「前項の新設法人」とあるのは「次条第一項の特定新規設立法人」と、「当該新設法人」とあるのは「当該特定新規設立法人」と、「若しくは前項」とあるのは「、この項若しくは次条第一項」と読み替えるものとする。

4 第一項に規定する他の者は、特定要件に該当する新規設立法人から同項に規定する金額が五億円を超えるかどうかの判定に関し必要な事項について情報の提供を求められた場合には、これに応じなければならない。

5 前三項に定めるもののほか、第一項の規定の適用に関し必要な事項は、政令で定める。

《質問》

私はオーストラリアに居住している知人がいます。20年程前にその友人に依頼し、現地の銀行に10万豪ドルの定期預金をしました。最近知人との関係が希薄になりつつあることから、預金を解約し日本国内の銀行の外貨預金口座に豪ドルで送金してもらいそのまま預け入れしてもらおうと考えています。

豪ドルの換算レートが62円の時、定期預金に預け入れ、現在は86円になっていますので、為替差益を認識し雑所得で申告しなくてはなりませんか。

また、将来外貨預金を解約し円に換金した場合、外貨建MMF等に投資した場合はどのようになりますか。

《質問》

10年前に父が一時払いの養老保険の契約者となり保険料の払込みを行いました。被保険者と満期保険金の受取人は子、死亡保険金の受取人は父でした。

5年経過し契約者の名義を父から子に変更しました。

その後2年経過し父の相続が発生しましたが、この養老保険の件については、相続申告の際、相続財産として申告していません。

この度この養老保険が満期となり、子が満期保険金を受け取りました。 この養老保険満期に伴う所得税の課税、相続税の申告はどのように処理するのがよろしいのでしょうか。

《質問》

相続人A

法定相続人B、C

受遺者D、E

相続開始日 平成28年12月

相続財産 現預金1億円のみ

遺言書の内容 Bに5,000万円、Cに1,000万円、D、Eに各2,000万円遺贈する。

上記遺言書がある場合においてBとCの相続分合計6,000万円についてのみB、C間で遺産分割協議を行い遺言書と異なる分割をすることは可能でしょうか?

例えば、Bが3,000万円、Cが3,000万円取得するといった分割協議を行う場合はいかがでしょうか?

懸念しているのは、上記遺産分割協議がそもそも有効なのかという点、遺産分割協議を行ったことにより、D、Eへの特定遺贈が無効となり贈与となったり、BからCへの贈与と扱われたりしないかという点です。

《質問》

父Aは、自身が所有している賃貸ビル(年間賃貸料収入 約1億円)を、息子Bが経営する同族法人甲に一括して貸し付け、同時に同法人が転貸し、賃借人と契約を結び管理運用する方式を検討しています。甲同族法人とAとの賃貸借契約において一般的に貸し付ける金額より低く(例えば6,000万円程度)した場合、課税上の問題はありませんか。

また、甲同族法人に賃貸ビルを管理させ、管理料を支払う形式とした場合は、いかがでしょうか。

《質問》

平成28年8月に夫(甲)が死亡しました。相続人は妻(乙)と子(丙)の2人だけです。不動産貸付に係る相続財産は、賃貸マンションA(30室)、月極駐車場B(3台)貸地C(1か所)貸家D(1棟)の各不動産です。平成29年6月1日の遺産分割の結果、賃貸マンションAは乙が、残りは全て丙が所有することに決まりました。

平成29年分の申告においては、5月までは遺産が未分割ですから、法定相続分の1/2で各々収入を計上し、6月以降分については遺産分割協議書の所有状況どおりに不動産所得を算出することになると思います。

その際の青色申告特別控除65万円の適用についてはどのようになりますか。乙にとって、相続した物件は事業的規模でないため、平成30年以降の確定申告では10万円の控除額となると思いますが、29年度においては事業的規模の期間と事業的規模に達しない期間があり、1年を通して事業的規模となっていませんが65万円控除は適用できますか。