《前提》

甲社は、都内の51階建てオフィスビル(鉄骨鉄筋コンクリート造)に入居しています。

この度同じ階の隣のフロアに空きが出たため、隣のフロアも賃借し事務所の増床を行いました。

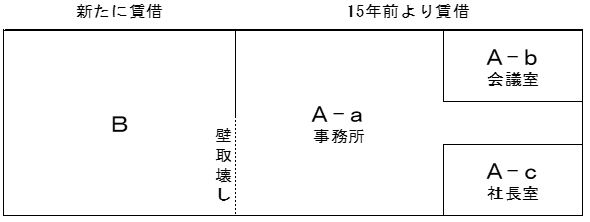

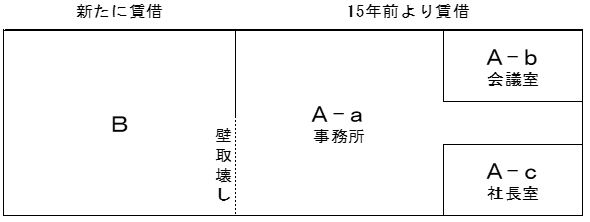

下図のA部分(A-a:事務所、A-b:会議室、A-c:社長室)を15年前より賃借しており、新たにB部分が追加されました。

《工事工事内容》

(1)壁取壊し工事

① A部分とB部分を一体的に利用するため、壁の一部を取り壊す。

(2)タイルカーペットについての工事

① 新たに賃借したB部分の床に敷き詰められているタイルカーペットを全て剥がす。

なお、後④で再利用する。

② 従来から賃借しているA部分の什器一式(机・椅子・キャビネット等)を一旦B部分へ移設退避する。

③ A部分の床に敷き詰められているタイルカーペットを全て剥がし処分する。

なお、A-a及びA-bのタイルカーペットは、15年前に賃借した際に元々敷き詰められていたものです。

A-cのタイルカーペットは、最初に賃借した際に自己負担にて若干上質のものに変更していたものです。A-cのタイルカーペットは、資産計上されています。

④ ①で剥がしたタイルカーペットをA-a部分に敷き詰める。

⑤ 新たに購入したタイルカーペットをA-b部分に敷き詰める。

⑥ 新たに購入したタイルカーペットをA-c部分に敷き詰める。

⑦ ②で一旦B部分へ移設退避した什器一式をA部分に戻す。

⑧ 新たに購入したタイルカーペットをB部分に敷き詰める。

(3)クロスについての工事

新たに賃借したB部分のクロスを甲社好みのデザインのものに張り替える。

(4)エントランスドアについての工事

新たに賃借したB部分のエントランスドアを甲社好みのデザインのもの(鋼製)に取り換える。

《質問》

(1)壁取壊し工事について、以下ご教示ください。

・資産計上の要否、資産区分、耐用年数

(2)タイルカーペット工事について、以下ご教示ください。

・⑤のタイルカーペットの資産計上の要否、資産区分、耐用年数

・⑥のタイルカーペットの資産計上の要否、資産区分、耐用年数

・⑧のタイルカーペットの資産計上の要否、資産区分、耐用年数

・②及び⑦の什器移設費用の取扱い(A-a:事務所、A-b:会議室、A-c:社長室)

(3)クロス工事について、以下ご教示ください。

・資産計上の要否、資産区分、耐用年数

(4)エントランスドア工事について、以下ご教示ください。

・資産計上の要否、資産区分、耐用年数

上記(1)から(4)は別々に資産計上の要否を検討するのでしょうか?

賃借物件の造作として一括して資産計上の要否を検討するのでしょうか?

特に耐用年数については、具体的年数の答えを教えていただきたいです。

賃借建物に行った内部造作工事については、一括して耐用年数を合理的に見積もって計上するとありますが、いち税理士が見積もることは実際なかなか困難かと思われます。

オフィスビルに入居する法人が上記のような工事を行うことは頻繁に事例としてあるかと想像します。税務当局はどのように取り扱っているのでしょうか。

建物附属設備の前掲のもの以外(主として金属製)18年を使用しておけば調査で特別問題視されないといった都市伝説も聞いたことがありますが・・・。

“賃借オフィスビルの内装工事の取扱いについて” の続きを読む