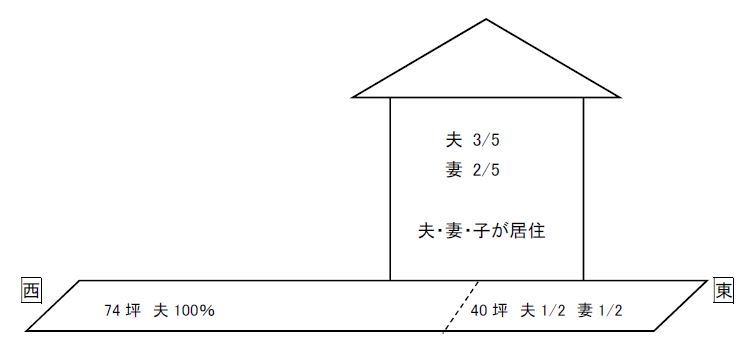

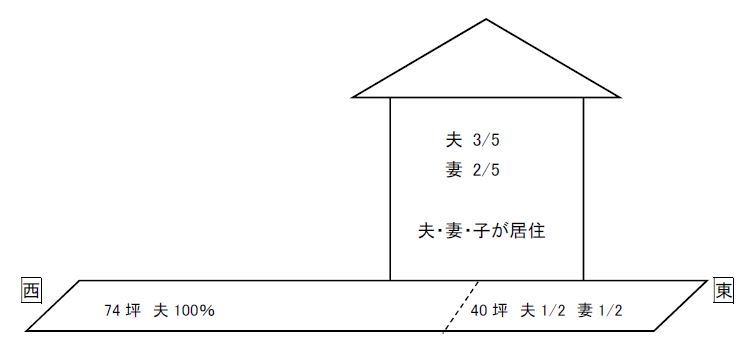

《前提》

・令和3年12月1日妻死去

・妻が所有していた土地・建物の持分は子が相続する。

・建物は取壊す予定。

・更地となった[東]の土地に子が自宅を建てる。(母からCashで相続する)

《質問》

夫が所有している[西]の土地について居住用財産3,000万円控除は適用可能でしょうか?(建物を取り壊した後に1,200万円で売却予定)

「さくら税研フォーラム」は会員制の税務・会計情報サービスです。法人課税・個人課税・資産課税・消費税等税務全般に渡るポイント、毎年の税制改正の動向など、最新の税務情報を詳しく解説しています。

《前提》

・令和3年12月1日妻死去

・妻が所有していた土地・建物の持分は子が相続する。

・建物は取壊す予定。

・更地となった[東]の土地に子が自宅を建てる。(母からCashで相続する)

《質問》

夫が所有している[西]の土地について居住用財産3,000万円控除は適用可能でしょうか?(建物を取り壊した後に1,200万円で売却予定)

(相続概要)

父が平成30年1月30日に死亡し、その際の相続人は、母、長男、長女の3名でしたが、父に遺言書はなく、遺産分割協議を行う前の平成30年2月17日に母が続いて死亡しました。

(自宅の名義及び利用状況について)

父が自己の居住の用に供していた家屋(昭和56年5月31日以前に建築)及びその敷地はその全部が父名義のままでした。この度、母の死亡に伴い、長男・長女は、その家屋を取り壊して更地にし、その敷地を売却することを考えています。なお、母の相続開始直前までは、その家屋に母が一人で暮らしていました。

(疑問点)

この場合、長男・長女は、「相続空き家の特例(措法35③)」を受けることができるでしょうか。

ネットの情報(Profession Journal:下記資料参照)では、今回と同じ様なケースで、二次相続の相続人が1人の場合については適用可能と判断されている情報もございます。

今回のように、二次相続の相続人が2人の場合についての適用の可否と、その理由についてご教示ください。

《質問》

この度、転売目的の居住用建物を複数棟購入しました。(完全な別物件)

その内何棟かは現在も入居者がおり、そのまま転売(オーナーをチェンジ)しようと考えております。各物件の取得価額は全て1,000万円未満ですが消費税の課税仕入れの取扱いを教えてください。

《質問》

個人A(英国籍)は現在英国に居住していますが、配偶者が日本人のため、今後は日本に居住することを希望し、2022年7月に入国する予定です。入国後は非永住者に該当し、英国での所得に対しても日本へ送金した分について課税対象になると聞いています。 所得の状況・送金額が次の場合、日本での課税はどのようになるのかご教示願います。

2022年(7月以降)・2023年の英国での所得状況

| 所得の内容等 | 2022年7月~12月所得 | 2023年 所得 |

|

| A | 不動産貸付(英国にある不動産の貸付・賃貸収入は継続して英国の口座に入金/右金額は経費控除後) | 200万円 | 400万円 |

| B | 公的年金(英国の公的年金で継続して英国の口座に入金/右金額は公的年金控除後) | 100万円 | 200万円 |

| C | 給与(右金額はいずれも給与収入で、2022年6月までは英国で、その後は日本で勤務。2022年7月以降も全額英国口座に入金・2023年は700万円は日本の口座に入金、残金は英国口座で受取) |

500万円(英国口座) |

①300万円 (英国口座) ②700万円(日本口座) |

| D | 不動産譲渡(英国にある不動産の譲渡・英国で決済・英国で申告済み/右金額は取得費・譲渡費用控除後) | 5000万円 | ― |

送金状況

ケース1

2022年(7月以降) 送金 6500万円

2023年 送金 無し

ケース2

2022年(7月以降) 送金 無し

2023年 送金 6500万円

ケース3

2022年(7月以降) 送金 無し

2023年 送金 500万円

《前提》

1. 甲はF市中心部にVビル(一部)とその敷地の一部V-1土地(100㎡)を所有し、同族関係のないA(株)に貸し付けて年3,000万円の家賃収入を得ていた。

2. 数年前、Vビル、隣接するFビル、Cビル3棟を同時に解体し、新たにN(株)が所有するビル1棟を建設する計画が決定した。Fビル、CビルはN(株)が所有し、甲とN(株)に同族関係はない。

3. 2の決定によって、甲はVビル(建物のみ)をN(株)に簿価で売却し、N(株)が買取り後Vビルを取り壊し、昨年新ビルが着工された。

4. 甲はV-1土地に隣接するV-2土地(100㎡)を購入して、V-1土地とV-2土地の土地賃貸借契約をN(株)と締結し、Vビルの売却後期間を置かずにN(株)から年6,000万円の地代収入を得ている。

5. 甲には上記のほか以前より年300万円の駐車場収入がある。

上記のような前提で甲に相続が発生した場合、V-1土地、V-2土地ともに貸付事業用宅地等に該当するとして小規模宅地等の特例を適用して問題ないでしょうか。

《質問》

1. Vビルの家賃収入が年3,000万円でV-1土地とV-2土地の地代収入が年6,000万円であるため、両契約とも物件が1件で貸付先が1件であっても、収入規模から特定貸付事業に該当すると考えてよいか。

2. Vビルの建替えのためにVビルを売却しているものの、建替え後は建物を所有しないことになり、売却前は建物の貸付けだったのに対し、売却後は土地の貸付けを行っているが、引き続き特定貸付事業を行っていると考えてよいか。

3. Vビルの売却後、V-1土地とV-2土地の賃貸借契約締結まで仮に1ヶ月空いている場合は、引き続き特定貸付事業を行っているとはみなされないのか。

4. V-2土地は相続開始前3年以内に新たに貸付事業の用に供されたことになる可能性が高いが、V-1土地の貸付が相続開始の日まで3年を超えて引き続き特定貸付事業の用に供されていたとみなされる場合は、V-2土地についても貸付事業用宅地等に該当すると考えてよいか。

《質問》

・ 相続開始日 : R4.2.7

・ 自宅(3階建て)の3階部分が賃貸用

・ R2.12から空室で、R4.1から新たな賃借人に賃貸

・ 退去後、速やかに新たな賃借人の募集を開始

・ 空室の間、他の用途に供していない

13か月の空室期間がありますが、退去後速やかに新たな賃借人の募集が行われ、相続開始日においては賃貸されていますので、租税特別措法通達69の4-24の3における「一時的に賃貸されていなかったと認められるとき」に該当し3年以内に新たに貸付事業の用に供された宅地等に該当せず、貸付事業用の小規模宅地等の特例を適用して差し支えないでしょうか?

【論点①】相続開始日において空室の場合(小規模宅地等の特例の適用)との比較について

租税特別措法通達69の4-24の3において、「一時的に賃貸されていなかったと認められるとき」の例示として、「(1)継続的に賃貸されていた建物等につき賃借人が退去をした場合において、その退去後速やかに新たな賃借人の募集が行われ、賃貸されていたとき」と示されていますが、速やかに募集が行われており、相続開始日において賃貸されていれば、その空室の期間は問われない、もしくは何年間も募集しているなど募集期間として相当な期間を超過していなければ問題ない、と考えてよいでしょうか?

(根拠)

租税特別措法通達69の4-24の2において、相続開始日において空室であった場合も一時的に賃貸されていなかったと認められる場合は、小規模宅地等の特例が適用できるとされており、資産課税課情報第9号(令和3年4月1日)の事例6において、「空室となった直後から不動産業者を通じて新規の入居者を募集しているなど、いつでも入居可能な状態に空室を管理している場合は相続開始時においても被相続人の貸付事業の用に供されているものと認められる」と参考で示されています。相続開始日において空室の場合と、相続開始前において空室の期間がある場合とで、取り扱いが異なることとなるのは違和感がありますので、相続開始前において空室の期間がある場合も同様の基準で判断すべきと考えました。

【論点②】貸家建付地評価の一時的に賃貸されていなかったと認められる期間との比較について

財産評価基本通達26において「一時的に賃貸されていなかったと認められるもの」も貸家建付地評価ができると示されており、タックスアンサーNo.4614において、「空室の期間が、課税時期の前後の例えば1か月程度であるなど、一時的な期間であること」と具体的な期間も示されています。一方で小規模宅地等の特例の場合は、【論点①】のとおり具体的な期間は示されておらず、いつでも入居可能な状態に空室を管理している場合といった要件しか示されていません。貸家建付地評価の場面と、小規模宅地等の特例の適用の場面で、「一時的に賃貸されていなかった」の認定基準は異なると考えてよいでしょうか?

《質問》

個人Aはカナダに土地建物を取得し貸付けをしています。

次のような場合の課税関係(為替差損益の所得区分等の取扱い)はどのようになるのかご教示願います。

ケース1

2017年 50万カナダ$(TTM 80円)で土地建物を自己資金で取得

2022年 50万カナダ$(TTM 100円)で 土地建物を売却した場合

(減価償却費・譲渡費用等は考慮しない前提です。)

ケース2-1

2017年 50万カナダ$(TTM 80円)で土地建物を取得

取得にあたり30万カナダ$を借入し、取得資金に充てました。

その後、毎月2500カナダ$(返済時 TTM 85円)の元本返済、利息とともに支払いを行っています。

ケース2-2

2022年 70万カナダ$(TTM 100円)で売却することになり、売却代金から外貨で借入金の残額15万カナダ$を返済した場合

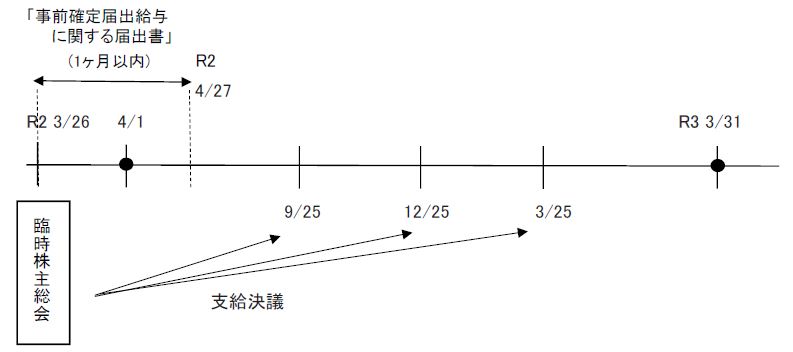

《質問⦆

通常は、定時株主総会で役員賞与を決議して、「事前確定届出給与に関する届出書」を出す流れです。

下図のように定時株主総会前の臨時株主総会で新たに翌期の役員賞与を決議して、1月以内に「事前確定届出給与に関する届出書」を提出すれば、翌期に届け出通りに支給して損金算入は認められるでしょうか。なお、臨時改訂事由には該当しません。

・決算期は令和2年4月1日から令和3年3月31日

・令和2年3月26日の臨時株主総会で、令和2年9月、12月、令和3年3月の役員賞与を決議

・「事前確定届出給与に関する届出書」を令和2年4月27日までに提出

《質問》

平成22年(2010年)の相続時、土地をAが、その土地にある貸家4棟をBが相続しました。

令和2年(2020年)にAが死亡し、Aが相続した土地をBが相続します。

貸家4棟のうち2棟は平成22年の相続時から賃借人は変わっていません。

賃借人の変わっていない土地は貸家建付地として評価してよろしいでしょうか。

なお、土地については使用貸借であり、AとBは生計が別です。

《質問》

個人Aは、令和1年11月に不動産貸付物件を売却するまで消費税の課税事業者として不動産貸付収入を得ていましたが、売却後は貸付事業は廃業し、現在に至るまで何ら事業は行っていません。

令和4年8月になり事業を開始することになり、設備投資として多額の減価償却資産を取得する予定ですので還付を受けるために課税事業者の選択届出書の提出したいと思っていますが、令和4年中に届出書の提出を行えばよろしいのでしょうか。気がかりなのは貸付物件を売却した際に、事業廃止届出書の提出をしていないことです。 “消費税課税事業者選択届書の提出時期について” の続きを読む