《質問》

課税事業者が翌課税期間に免税事業者となる場合は期末棚卸資産に係る消費税額の調整(仕入税額控除減算)が必要となってきますが、翌々課税期間が課税事業者になった場合、課税事業者期間において調整した棚卸資産が売れ残り期末棚卸資産となった時には再調整(仕入税額控除の適用)はできませんか。

「さくら税研フォーラム」は会員制の税務・会計情報サービスです。法人課税・個人課税・資産課税・消費税等税務全般に渡るポイント、毎年の税制改正の動向など、最新の税務情報を詳しく解説しています。

《質問》

課税事業者が翌課税期間に免税事業者となる場合は期末棚卸資産に係る消費税額の調整(仕入税額控除減算)が必要となってきますが、翌々課税期間が課税事業者になった場合、課税事業者期間において調整した棚卸資産が売れ残り期末棚卸資産となった時には再調整(仕入税額控除の適用)はできませんか。

《質問》

個人Aは、父Bの相続で取得した米ドルでの外貨預金(10万ドル 相続税評価1ドル100円)を所持しています。

最近円安が進行(現在 1ドル 125円)していることもあり、預金を解約し円転したいと考えています。このような場合、為替差益の計上はどのようになりますか。預金は平成元年当時預けたもので当時のレートは1ドル150円でした。

《質問》

この度次の経歴の役員が退任し退職金を支払うことになりましたが、このような場合退職所得控除額の計算についてご教示ください。

1990年4月A社入社

2020年3月31日 役員に就任することになり、使用人部分の退職金として2,000万円を支払いました。

2022年3月末 役員を退任 役員期間の退職金として200万円を支払うこととなった場合の退職所得控除額は①-②=140万円でよろしいでしょうか。

① 800万円 + 70万円×(32年-20年)=1,640万円 (使用人+役員)勤続期間(1990年2022年 32年間)

② 800万円 + 70万円×(30年-20年)=1,500万円 使用人勤続期間(1990年2020年 30年間)

社長の弟(専務)の保有する自社株を後継者(社長の娘婿)が、引継ぐ場合の特例贈与の適用について

X株式会社の代表取締役Aには、相続人3人(妻、長女Bと次女C)がいます。また、Aの弟Eも社内におり専務取締役として業務を行い、15%の自社株を所有しています。

Aは後継者として長女Bの夫(娘婿・養子ではない)Dを指名(特例事業承継計画にて届出)しています。

なお、Aは、全自社株の80%、時価4,000万円を保有しています(自社株以外の財産は1億円)。

因みに現在DはAに次ぐ議決権を保有していません(5番手)。

《質問1》 E→Dに特例贈与をA→Dの後に実施予定です。この場合にも特例贈与受けることができ、相続時精算課税も適用できるということでいいでしょうか。

《質問2》 一方で、この場合には、Eの相続の際、申告書にDが登場することになるのでしょうか。相続時精算課税を使おうが使うまいが登場し、DはEの相続時にEの財産状況等を見られてしまう(見ないといけない状況になる)ということでしょうか。

《質問3》 この場合、Eが死亡時(相続開始時)にも、「相続税の猶予」という選択肢はあるのでしょうか。もしないとすると、相続財産として贈与時の時価で計上(加算)しなければならないということでしょうか。

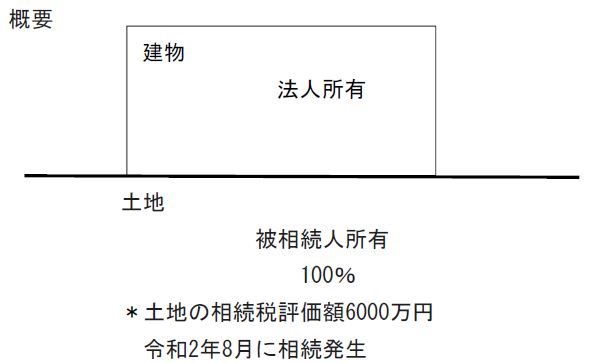

建物は、以前は相続人(被相続人の長男)と被相続人が40:60で共有しておりましたが、平成23年に法人に売却をしております。

*その法人は、相続人(被相続人の長男)が代表者を務め、被相続人は株式は保有しておりませんが、役員です。法人は現時点で400万円ほどの債務超過です。

その際に、被相続人との間で土地の「使用貸借契約」を締結しておりますが、「無償返還届」は提出していないようです。

《質問》

◆ 今回の相続における、被相続人の土地の評価は6,000万円(100%個人)という評価で問題ないでしょうか。

◆ 今からでも無償返還の届出を出すメリットはありますでしょうか。

提出すべきでしょうか。

出した場合の、今回の相続税の課税関係はどのようになりますでしょうか。

◆ 今後この土地と建物を第三者に売却した場合、法人は建物の譲渡益、個人は土地の譲渡益が課税されると思いますが、借地権については課税される可能性は法人にはありますでしょうか。

◆ その他今回の相続において、これから取りうる最善の方法をご教示いただけますでしょうか。

なお、今回の相続は現時点で財産の額は2億6千万、相続人3名、税額はおよそ4,000万円になっております。

《質問》

個人Aは、被保険者B(子)が交通事故により死亡したことにより、次の内容の人身傷害保険金(損害保険金)4900万円を受領しました。課税関係はどのようになりますか。

○契約内容

契約者・保険料支払者 A(父)

被保険者 B(子)

保険金受取人 A

○損害の内容(保険会社から「保険金算定額の内容」として示され ています)。

①治療費 100万円

②死亡逸失利益 6000万円

③精神的損害(死亡)1600万円

④葬儀費 100万円

ア 損害の合計(①~④合計) 7800万円

イ 差引額 ▲2800万円(人身傷害保険契約金額 5000万円)

ウ 既払額 100万円(治療費 ①の病院)

エ 今回支払額 4900万円(イ-ウ)

《質問》

居住用賃貸建物購入に係る仕入税額控除ですが、判定手順として以下で良いでしょうか?

1 まず居住用賃貸建物に該当するかどうか(基本通達11-7-1)で判定⇒キッチン

や風呂があれば居住用賃貸建物と見なされる。

2 1で居住用賃貸建物に該当してしまっても、課税仕入れの日の属する課税期間の末日までに、事務所として賃貸契約書を結べば、その期で税額控除OK(基本通達11-7-2)

上記を踏まえてお聞きします。以下の場合、課税仕入れの取扱いを教えてください。

Q1 10階建ての通常の居住用マンションの一室を購入し事務所として賃貸した場合

Q2 10階建ての通常の居住用マンションの一室を購入し事務所として自分で使う場合(税理士が居住用マンションを購入して事業に使う事を想定しています)

Q3 10階建ての都心にあるオフィスビルの一室を購入し事務所として賃貸する場合

Q4 10階建ての都心にあるオフィスビルの一室を購入し事務所として賃貸(貸付契約は事務所)でも実態として住居として賃借人が使用している場合

※オフィスビルはお茶を入れる給湯器やお皿を洗うジンク等があり、風呂はない場合を想定しています。

《質問》

個人Aは、その妻B所有の建物の1階部分を借り事業を行っています。①AからBに家賃10万円(同条件の賃借料の金額は20万円)を支払った場合、②無償で貸付けた場合のそれぞれの課税関係はどうなりますか。A、Bそれぞれは消費税の課税事業者です。

《質問》

特例事業承継税制についてお尋ねします。製造業の会社で令和2年2月28日に先代社長が退任し、息子が新代表に就任しました。先代社長は代表とともに取締役も退任し、息子は以前より取締役に就任していました。令和3年度に先代社長の全株の贈与を予定し、特例承継計画を提出したいと考えています。この場合、代表者の変更と株の贈与が同じ年度でなくても大丈夫でしょうか。また、代表者の変更が令和2年に行った場合、株の贈与はいつまでであれば大丈夫でしょうか。

また、前代表者とともに前代表者の配偶者も株を所持しているのですが、この株については同じ時期に贈与をしなければ特例の適用はできないこととなりますか、よろしくお願いします。

《質問》

□ 業種 スマートフォン等部品の製造

□ 会社概要 資本金2,000万円の非上場の同族会社

□ 12月期決算

□ 解析ソフトを2,000万円で購入し、期内に事業供用しました。

□ 当該ソフト購入にあたり事業再構築補助金を申請し、期内に交付決定通知書

が届きました。

□ 通知書に交付決定額の記載がありますが入金は翌期となるため、未収計上

しました。

〈上記の場合〉

圧縮記帳の要件の一つに「交付を受ける」ことがあります。

本件、事業再構築補助金は期内に交付「決定」はありますが、入金はありません。

今期決算におきまして、圧縮記帳の適用はできないものでしょうか?