《質問》

親会社甲は100%子会社乙に対し土地を賃貸しています。

1. 無償返還届を提出した上で地代月15万円の授受をしています。ちなみに相当地代は月30万になりますので差額の15万が 法基通13-1-7 によって地代の認定課税対象となります。

この場合調査で否認された場合、グループ法人税制によってどのように処理されるのでしょうか。

2. また無償返還届を提出しないで借地権の認定課税を調査で受けた場合の処理についても教えて下さい。(借地権価額を3,000万とします。)

「さくら税研フォーラム」は会員制の税務・会計情報サービスです。法人課税・個人課税・資産課税・消費税等税務全般に渡るポイント、毎年の税制改正の動向など、最新の税務情報を詳しく解説しています。

《質問》

親会社甲は100%子会社乙に対し土地を賃貸しています。

1. 無償返還届を提出した上で地代月15万円の授受をしています。ちなみに相当地代は月30万になりますので差額の15万が 法基通13-1-7 によって地代の認定課税対象となります。

この場合調査で否認された場合、グループ法人税制によってどのように処理されるのでしょうか。

2. また無償返還届を提出しないで借地権の認定課税を調査で受けた場合の処理についても教えて下さい。(借地権価額を3,000万とします。)

《質問》

下記会社があります。

B社はA社の完全子会社で、A社はホールディングス会社です。

2社とも未上場。

A社 (資本金9,001万円) 代表取締役甲氏 小会社に該当

・ 役員は甲1人だけで他に同族関係者はいません。

・ A社の資産は主にB社株式で、株式保有特定会社にあたります。

・ 株主 甲38%所有、 乙19%所有、 丙16%所有、 丁16%所有

・ 持ち株会8%所有(端数切捨てのため合計100%になりません)

B社 (資本金5,000万円) A社の完全子会社 建設業 中会社に該当

・ 役員は代表取締役甲氏、乙氏、丙氏、丁氏の4人でお互い他人同士、今般丙氏が役員を辞任し、一般社員になりました。

・ 株主 A社100%

この度、丙氏がB社役員を辞任する機会に丙氏からA社株式を買い取る計画です。

誰が丙氏から買い取るか未決定ですが、その場合の買い取り時価について教えて下さい。

(1)A社が買い取る場合

丙氏は同族株主以外なので、配当還元方式が使えるでしょうか。

(2)甲氏が買い取る場合

① 同族株主が取得するので、純資産価額方式で評価するのでしょうか。

(株式保有特定会社なので)

② ①でA社株式を純資産価額方式で評価する場合に、資産中のB社株式の評価方法ですが、B社は完全子会社なのでB社を小会社として評価するのでしょうか。

(類似業種×0.5+純資産価額×0.5)

それともB社を純資産価額方式で評価するのでしょうか。

それともB社の総資産額、従業員数、取引金額を基礎として大・中・小で評価方法を 決めるのでしょうか。

機械装置の即時償却について

《質問》

A社は、平成29年3月31日に終了となった生産性向上設備B類型にて、機械装置を即時償却しました。

A社の株価計算において、上記の機械装置の即時償却の与える影響につき、教えてください。

1. 類似業種比準価額の計算で、上記の即時償却をしたことの影響はあるのでしょうか?

即時償却額は、非経常的な利益の欄には何ら影響をおよぼさずに、また、法人税の課税所得金額(即時償却後)にも何ら影響を及ぼさないものと考えてよいでしょうか?

2. 純資産価額の計算において、上記機械装置は、即時償却を行ったために帳簿価額は0円となりこのまま資産の部の帳簿価額欄には、0円との記載(他の機械装置が全<ない場合)になると考えてよいでしょうか?

また、この場合の即時償却を行った機械装置の相続税評価額には、即時償却後の0円の帳簿価額ではなく、あくまで上記機械装置を普通償却で行った場合における帳簿価額(定率法での償却)になりますでしょうか?

《前提》

売主個人A(30%保有)買主個人B(50%超)

甲会社(元社長Aの会社でBグループが大株主)

会社は、大会社区分

配当還元価格1,000円、類似5,000円、純資産10,000円

59-6での小会社とみなす場合9,000円

《検討》

① A所有の株式をBへ売却の場合の時価の検討

Bだけで同族株主となり、Aは同族株主ではないため、本来配当還元価格でいいが買主が同族であり、みなし贈与がかかるため、財産評価通達の原則法により、類似で売買する予定です。

考え方は、よろしいでしょうか?

② A所有の株式を甲に売却する場合の時価の検討

Aは、中心的同族株主ではないため、Aの時価は配当還元であり、甲へのみなし譲渡もない、甲は、増資という資本取引であり、配当還元でも問題なし。

但し、Bは同族株主であり、AからBへのみなし贈与(配当還元から類似へ)が発生してしまうので、Bの時価である類似で売買予定。

この考え方でよろしいでしょうか。

この場合、Aは、少数株主なので、みなし譲渡の基準は配当還元の1,000円なので1,000円の1/2以上での売却であれば、Aには、譲渡の問題はないということでよろしいでしょうか。

《前提条件》

法 人 名 : 甲株式会社

事 業 : 教育図書の出版等

会社規模 : 大会社

発行株式 : 60万株

資 本 金 : 3,000万円(額面1株50円)

株 価 : 類似2,000円 純資産3,000円 配当還元方式25円 合計12億(類似

2,000 円×60万株)

株主構成 : 添付「株主構成」ファイル参照

(当該法人は「同族株式のいる会社」のうち、Ⓐグループは「中心的な同族株主」と考えられます。)

《質問》

1. 添付「株主構成」記載のⒷグループ株主からⒶグループ株主への株式移転について

① Ⓑグループ株主の株式すべて(24,626株)を、仮に「中心的な同族株主」以外のものに贈与または譲渡する場合は、配当還元方式による株価で贈与又は譲渡して差し支えないでしょうか。(25円×24,626株=615,650円)

② ①における「中心的な同族株主」以外の者は例えば、Ⓐ-⑦のご兄弟などは「中心的な同族株主」以外の者に該当するという認識で差し支えないでしょうか。

※中心的な同族株主

「課税時期において同族株主の1人並びにその株主の配偶者、直系血族、兄弟姉妹及び1親等の姻族(これらの者の同族関係者である会社のうち、これらの者が有する株式の合計数がその会社の発行済株式数の25%以上である会社を含みます。)の有する株式の合計数がその会社の発行済株式数の25%以上である場合におけるその株主をいうもの」

2. 持株会への譲渡について

仮にⒷグループ株主の株式すべてを、持株会へ譲渡する場合は、額面50円×24,626

株 = 1,231,300円での譲渡対価の設定で課税上差支えないでしょうか。

尚、持株会は甲株式会社の役員以外の社員で構成する予定です。

《質問》

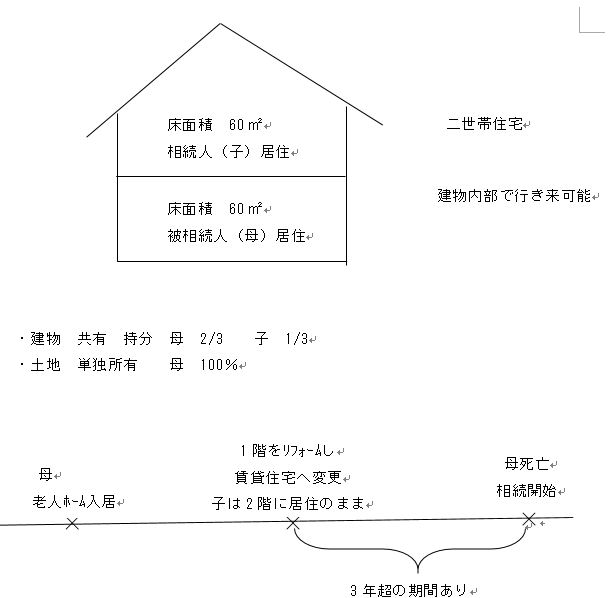

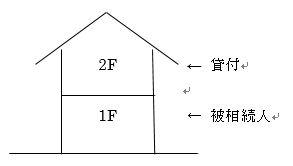

二世帯住宅に居住していた被相続人が特別養護老人ホーム等へ入居後に、被相続人が居住していた1階部分を事業の用に供した場合における小規模宅地等の特例の減額については下記のいずれになりますでしょうか(下図参照)。

1. 地積のうち1/2については貸付事業用宅地等の減額あり

地積のうち1/2については特定居住用宅地等の減額なし

2. 地積のうち1/2については貸付事業用宅地等の減額あり

地積のうち1/2については特定居住用宅地等の減額あり

《質問》

1F、2Fとも玄関は別々、内部で鍵付きだが1F、2Fは行き来ができます。

1Fの被相続人は10年ほど前からグループホームで生活(要介護)、その後2019年11月頃に特別養護老人ホーム(要介護)に入所し2020年3月に死亡、相続人は家なき子です。

この場合に1Fに対する土地部分は小規模宅地の評価減が適用できますか?

1.令和2年度税制改正の概要《一部抜粋》 より

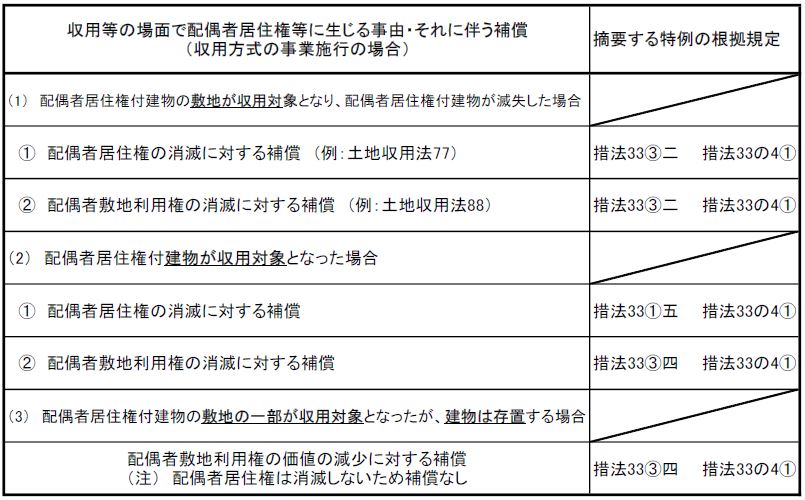

収用等に伴い代替資産を取得した場合の課税の特例等

《措法33、33の2、33の4》(適用:令和2年4月1日以後)

【改正の概要】

○ 収用等に伴い代替資産を取得した場合の課税の特例等の適用対象に、配偶者居住権等の目的となっている建物等が収用等をされた場合において、配偶者居住権等が消滅等をし、一定の補償金等を取得するときが追加されました。

配偶者居住権等の消滅等の補償に関する収用等の特例の適用関係の例

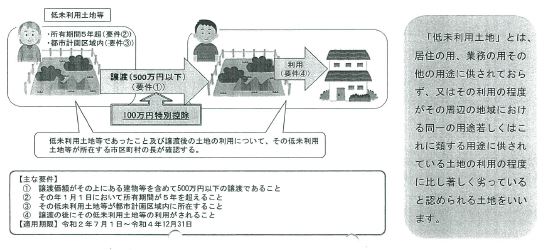

低未利用土地等を譲渡した場合の長期譲渡所得の特別控除①

《措法35の3》(適用:令和2年7月1日から令和4年12月31日まで)

【改正の概要】

○ 個人が、都市計画法第4条第2項に規定する都市計画区域内にある土地基本法第13条第4項に規定する低未利用土地又は当該低未利用土地の上に存する権利(以下「低未利用土地等」といいます。)で、その年1月1日において所有期間が5年を超えるものの譲渡をした場合(当該譲渡の後に当該低未利用土地等の利用がされる場合に限ります。)には、その年中の低未利用土地等の譲渡に係る長期譲渡所得の金額から100万円(当該長期譲渡所得の金額が100万円に満たない場合には、当該長期譲渡所得の金額)を控除する特例が創設されました。

(注)この特例は、所得税法第58条、措置法第31条の2、第31条の3、第33条から第33条の4まで、第34条から第35条の2まで、第36条の2、第36条の5、第37条、第37条の4から第37条の9までの規定とは選択適用とされています。

低未利用土地等を譲渡した場合の長期譲渡所得の特別控除②

《措法35の3》(適用:令和2年7月1日から令和4年12月31日まで)

【特例の適用が受けられない場合】

① 当該個人と次に掲げる特別の関係がある者に対して譲渡をする場合

イ 当該個人の配偶者及び直系血族

口 当該個人の親族(上記イに掲げる者を除きます。)で当該個人と生計をーにしているもの

ハ 当該個人と婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者及びその者の親族でその者と生計をーにしているもの

ニ 上記イからハまでに掲げる者及び当該個人の使用人以外の者で当該個人から受ける金銭その他の財産によって生計を維持しているもの及びその者の親族でその者と生計を一にしているもの

ホ 当該個人、当該個人の上記イ及び口に掲げる親族、当該個人の使用人若しくはその使用人の親族でその使用人と生計をーにしているもの又は当該個人に係る上記ハ及びニに掲げる者を判定の基礎となる所得税法第2条第1項第8号の2に規定する株主等とした場合に法人税法施行令第4条第2項に規定する特殊の関係その他これに準ずる関係のあることとなる会社その他の法人

② 譲渡の対価(当該低未利用土地等の譲渡とともにした当該低未利用土地の上にある資産の譲渡の対価を含みます。)の額が500万円を超える場合

③ この特例の適用を受けようとする低未利用土地等と一筆であった土地からその年の前年又は前々年に分筆された土地又は当該土地の上に存する権利の譲渡を当該前年又は前々年中にした場合において、その者が当該譲渡につきこの特例の適用を受けている場合

低未利用土地等を譲渡した場合の長期譲渡所得の特別控除③

《措法35の3》(適用:令和2年7月1日から令和4年12月31日まで)

【添付書類】

① 譲渡をした低未利用土地等の所在地の市町村長又は特別区の区長のイからニまでに掲げる事項を確認した旨並びにホ及びへに掲げる事項を記載した書類

イ 当該土地等が都市計画法第4条第2項に規定する都市計画区域内にあること

口 当該土地等が、当該譲渡の時において、低未利用土地等に該当するものであること

ハ 当該土地等が、当該譲渡の後に利用されていること又は利用される見込みであること二当該土地等の所有期間が5年を超えるものであること

ホ 当該土地等と一筆であった土地からその年の前年又は前々年に分筆された土地等の有無

へ 上記ホに規定する分筆された土地等がある場合には、当該土地等につき、この①に掲げる書類の当該譲渡をした者への交付の有無

② 譲渡をした低未利用土地等に係る売買契約書の写しその他の書類で、譲渡の対価(当該低未利用土地等の譲渡とともにした当該低未利用土地の上にある資産の譲渡の対価を含みます。)の額が500万円以下であることを明らかにするもの

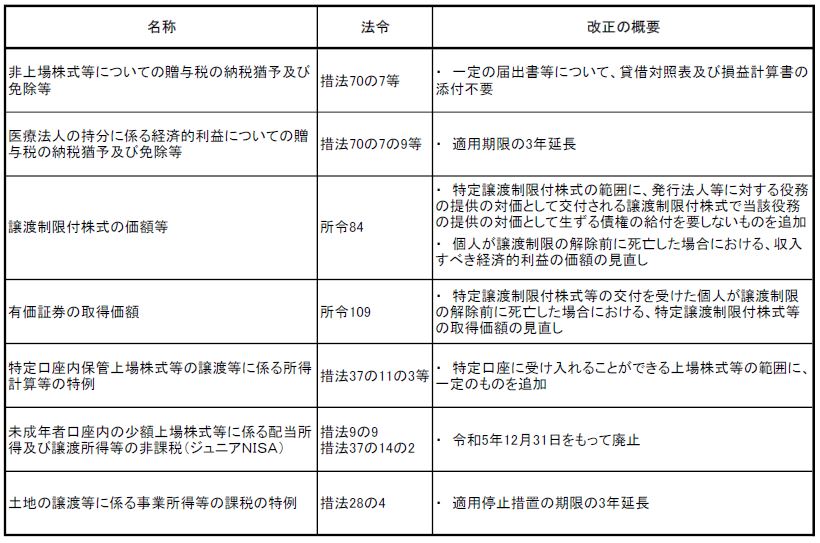

その他の資産税の改正の概要①

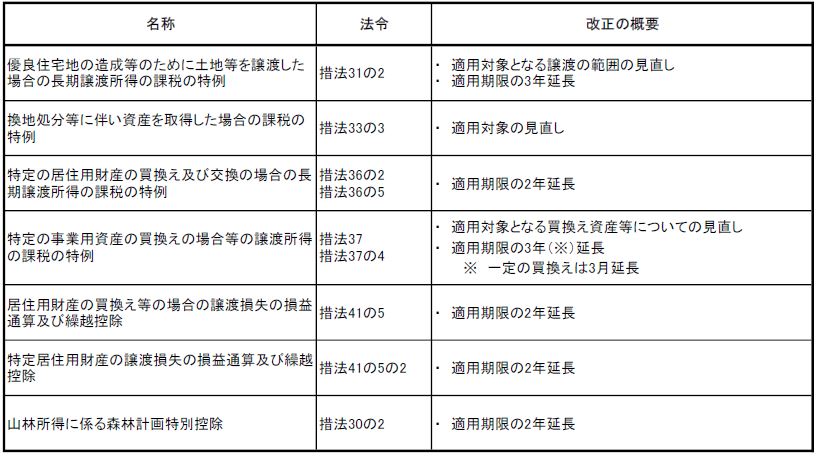

その他の資産税の改正の概要②

国税庁HP→お知らせ→報道発表

令和2年12月

国税庁

令和2年分の路線価等の補正(7月~12月分)に係る対応について

1 令和2年分の路線価及び評価倍率(以下「路線価等」といいます。)については、本年7月1日(水)に国税庁ホームページで公開しました。

2 路線価等は、1月1日を評価時点として、1年間の地価変動などを考慮し、地価公示価格等を基にした価格(時価)の80%程度を目途に評価したものですが、本年については公開時に、「今後、国土交通省が発表する都道府県地価調査(7月1日時点の地価を例年9月頃に公開)の状況などにより、広範な地域で大幅な地価下落が確認された場合などには、納税者の皆様の申告の便宜を図る方法を幅広く検討いたします。」と公表したところです。

3 その後、国税庁においても地価動向調査を行い、路線価等の補正を行う必要性について随時検討しており、

(1)令和2年1月から6月までの期間については、路線価等が時価を上回る(大幅な地価下落)状況は確認できませんでしたので、路線価等の補正は行わない旨を公表しました(令和2年10月28日報道発表)。

(2)令和2年7月から9月までの期間については、令和3年1月下旬に公表しました。

(3)令和2年10月から12月までの期間については、令和3年4月の公表を予定しています。

それに先立って、令和3年1月下旬に路線価等が時価を上回る可能性がある地域を公表しました。

4 令和2年分の贈与税の申告・納付期限は令和3年3月15日(月)となっていますが、上記を踏まえ、令和2年分の贈与税の申告・納付期限の延長の取扱いについて以下のとおりお知らせします。

(1)令和2年1月から9月までの間に贈与を受けた場合の申告・納付期限は、令和3年3月15日(月)で変更ありません。

(2)令和2年10月から12月までの間に贈与を受けた場合の申告・納付期限について、路線価等が時価を上回る(大幅な地価下落)可能性がある地域として令和3年1月下旬に公表された地域に所在する土地等の贈与を受けた方については、個別の期限延長により、路線価等の補正に係る公表の日(令和3年4月を予定)から2か月以内の申告・納付を認めることとします。

(注)国税庁による路線価等の補正の公表前に申告を行い、その後、路線価等の補正の公表を受けて改めて計算した結果、納付すぺき税額が過大であったことが判明した場合は、「更正の請求」により税額の減額を請求することができます。

また、令和3年1月下旬に公表した地域以外で、4月に新たに路線価等が時価を上回る地域として公表した場合について、その地域に所在する土地等の贈与を受け申告された方についても「更正の請求」をすることができます。

《質問》

住居の工事請負契約を平成31年3月に契約しました。建築費は3000万円で、契約書に記載された消費税率は、8%となっています。その後追加工事が行われ、令和2年9月になり住居が完成し入居しました。追加工事費は500万円で、10%の消費税が課されています。住宅ローン控除の額はどのように計算しますか。本体工事または追加工事にどのように充てたとして控除額の算出をするのですか。なお、住宅ローンの金額は2500万円です。

十七 臨時所得の平均課税

問 確定申告において臨時所得の平均課税を失念していた場合、更正の請求はできるのか。

答 平成23年分の税制改正で、当初申告要件が廃止され、確定申告で適用せずに申告したとしても、更正の請求、修正申告において、適用受ける旨の記載と明細書の添付があれば適用ができる(所法90④)。

十八 税額控除

1 配当控除失念による更正の請求

問 確定申告において配当控除を失念した場合、更正の請求等による是正ができるのか。

答 住宅ローン控除等の他の税額控除と異なり、確定申告書への記載が要件とされておらず、更正の請求等による是正ができる(所法92)。

2 外国税額控除

⑴ 更正の請求での外国税額控除適用

問 確定申告書に外国税額控除の記載がない場合、更正の請求において外国税額控除を適用できないのか。

答 平成23年分以後の所得税における外国税額控除の適用に当たっては、当初申告要件が廃止され、従来の確定申告書に加え修正申告書又は更正の請求書に当該控除金額及びその計算に関する明細を記載した書類の添付があり、かつ、控除対象外国所得税の額を課されたことを証する書類その他財務省令で定める書類を添付すればできることとされた(所法95⑩)。

⑵ 外国税額控除の適用年度

問 令和2年分の所得に対する外国所得税を令和3年になってから支払うが、外国税額控除を適用はいつか。

答 外国税額控除を適用する年分は、外国所得税を納付することとなる日の属する年(継続適用を条件に支払った年とすることもできる。)となる(所基通95-3)。この場合、令和2年分は、控除余裕額を計算した外国税額控除の計算明細書を確定申告書に添付して申告したうえで、令和3年分でその控除余裕額の範囲内で外国税額控除を行うことになる(所法95②、122②)。

⑶ 申告しないことを選択した場合の外国税額控除

問 特定口座(源泉徴収あり)で取り扱っている国外株式の配当等について、配当所得の申告をしないことを選択した場合、外国税額控除だけを申告することができるのか。

答 国外株式の配当等について、申告不要制度(措法8の5、9の2⑤)の適用を受けること(申告しないこと)を選択した場合には、当該配当等に係る外国所得税額は、外国税額控除の計算上「外国所得税の額」に該当しないものとみなされるため、外国税額控除の計算の基礎に入れることはできない(措令4の5⑪)。

3 住宅借入金等特別控除

⑴ 相続による取得

問 相続により住宅を取得するとともに住宅ローンを継承した場合、住宅借入金等特別控除の適用はあるのか。

答 相続により住宅を取得するとともに借入金を承継しても、その借入金は相続による債務の承継であり住宅を取得するための借入金ではないので、相続により取得した住宅については、住宅借入金等特別控除の対象とならない(措法41)。

★⑵ 財産分与による取得

問 離婚による財産分与で前夫所有の住宅持分を取得し住宅ローンを引き継いだ場合、住宅借入金等特別控除の適用はあるのか。

答 贈与による取得ではなく、生計を一にする親族等からの中古家屋の取得ではないことからその他の要件を満たしていれば住宅借入金等特別控除の適用はある。

★⑶ 共有持分の追加所得

問 前夫と共有マンションを連帯債務による住宅ローンで取得し、住宅借入金等特別控除の適用を受けてきた。この度離婚による財産分与で、前夫から共有持分を追加取得し新たに金融機関から借入で連帯債務を返済した場合、住宅借入金等特別控除の適用はあるのか。

答 「家屋を2以上有する場合」には該当せず、当初持分に併せて追加取得した共 有持分についても住宅借入金等特別控除の適用を受けることができる(措令26④)。控除額の計算については、住宅借入金等特別控除の重複適用に準じて行う。

★⑷ 住宅借入金等特別控除の重複適用

問 平成25年に全額住宅ローンにより3000万円(残高2500万円)で新築した建物について、令和2年に新たに全額ローンで増改築500万円(残高500万円)を行った場合の令和2年分控除額はいくらか。

答 平成25年建物取得分 2500万円×1%=25万円(控除限度額20万円)

令和2年増改築分 500万円×1%=5万円(控除限度額40万円)

20万円+5万円=25万円(控除限度額は両者のうち多い方の40万円)

したがって25万円が控除額となる。

なお、増改築が特別特定取得に該当すれば、当該取得分については13年間の控除が受けられる。

⑸ 住宅借入金等特別控除の対象となる増改築等

問 父所有の建物を所有者でない子が増改築した場合、住宅借入金等特別控除の適用はあるのか。

答 増改築した場合の住宅借入金等特別控除の適用は、自己の所有している家屋 について増改築した場合に限られるので、例えば、父の所有する家屋について子が増改築しても住宅借入金等特別控除は適用されない(措法41⑱)。

増改築をする家屋の共有持ち分を取得している場合には住宅借入金等特別控除は適用がある。

★⑹ 中古住宅の範囲

問 中古住宅の取得で住宅借入金等特別控除の対象となるもの

答 ①耐火建築物以外の建物は建築後取得までの期間が20年、耐火建築物は25年以内であるもの

② ①以外では、地震に対する安全上必要な構造方法に関する技術的基準又はこれに準ずるものに適合する一定の中古住宅に該当するもの(耐震基準に該当するもの)

⑺ 住宅ローンの繰上返済

問 住宅ローンを繰上返済した場合

答 借入金の償還期間が当初10年以上であっても、その後、繰上返済等により償還期間が10年未満となった場合には、繰上返済等をした年から住宅借入金等特別控除は適用されない(措通41-19)。

★⑻ 住宅借入金等特別控除と譲渡所得の特例

問 家屋を居住用に供した年前後における住宅借入金等特別控除と居住用財産の譲渡所得の課税の特例等との適用について

答 令和2年4月1日以降の譲渡から、個人が居住用家屋等をその者の居住用に供した年及び前2年、後3年の計6年の間においては、住宅借入金等特別控除と居住用財産の譲渡所得の課税の特例等の重複適用を受けることはできないこととなった(措法41⑳㉑)。同日前の譲渡については、居住用に供した年と前後2年ずつの計5年間について重複不可と規定されていたため、居住年から3年めは重複適用できた。

⑻ 住宅資金贈与の特例と住宅借入金等特別控除

問 住宅資金贈与の特例を受けた場合の取得対価の計算はどうなるのか。

答 個人が住宅借入金等特別控除の適用を受けている年分又は前年分において、住宅資金の贈与税の非課税の特例、又は相続時精算課税の特例とを併用した場合は、住宅借入金等特別控除額の計算上、当該特例を受けた金額を住宅等の取得価額から減算する必要がある。

また、補助金(住まい給付金等)を受け取った場合も住宅等の取得対価から減額する必要がある(措法41、70の2、70の3措令26⑤)。

⑼ 個人間売買での取得

問 令和2年に個人間売買で住宅を取得した場合は特定取得となるのか

答 個人間売買による消費税の課税対象とならない住宅取得の場合には、特定取得に該当しない(措法41⑤)ため、税額控除の上限は20万円となる。なお、個人間売買でも、売主がその住宅を業務用資産として使用していた場合には、課税取引となり特定取得の場合に該当することになる。

★⑽ 借入金の担保

問 住宅新築にあたり、預金担保の借入を行い建築資金とした場合、住宅借入金等特別控除の適用はあるのか。

答 担保物についての制約はなく、借入期間が10年以上等の条件を満たしていれば、住宅借入金等特別控除の適用はある。

4 住宅耐震改修特別控除

⑴ 所有者以外が耐震改修

問 所有者以外の居住者が耐震改修を行った場合

答 所有者以外の者の居住者が、耐震改修を行った場合でも住宅耐震改修特別控 除の適用はある。措法41の19の2については、(特定増改築等)住宅借入金等特別控除のように「(特定)個人が所有している家屋」である必要はない。

⑵ 住宅借入金等特別控除との重複適用

問 住宅借入金等特別控除と住宅耐震改修特別控除との重複適用はできるのか。

答 一の工事であっても、住宅耐震改修特別控除、住宅借入金等特別控除の各要件に該当する場合には、重複して適用することができる(措法41①⑩、措法41の19の2①)。

十九 確定申告

1 確定申告書の撤回

問 所法121条(確定申告を要しない場合)に該当する者が提出した第3期分の税額が記載された確定申告書は、撤回できるのか。

答 所法121条に該当する者が提出した確定申告書は、撤回が認められる。なお、申告書が撤回された後は、無申告となる(所基通121-2(注)1)。

2 給与所得者が20万円以下の給与を受け取った場合

問 日本の子会社から給与の支払いを受けている者(年末調整済)が、外国の親会社から20万円以下の給与等(ストックオプションを含む)の支払を受けた場合、確定申告義務はあるのか。

答 源泉徴収が行われない給与等の支払を受けている場合は、所法121条の規定(確定申告を要しない場合)の適用はなく、確定申告が必要である(所法121①、所基通121-5)。

3 源泉徴収されない公的年金が400万円以下の者の確定申告義務

⑴ 公的年金収入が源泉徴収されていない場合

問 源泉徴収の対象とならない年金を含む公的年金等の収入金額が400万円以下である場合に確定申告は不要と考えていいのか。

答 源泉徴収の対象とならない年金(例えば、公的年金として取り扱われる外国の制度に基づき国外において支払われる年金)の支給を受ける者は、公的年金等に係る確定申告不要制度を適用できない(所法121③)。

★⑵ 所得金額調整控除と年金所得者者の確定申告不要制度

問 年金所得者が給与収入も有する場合、所得金額調整控除後で確定申告不要制度を判定するのか。

答 確定申告不要制度の要件に該当するか否かの判定については、給与所得と公的年金収入を併有する場合、所得金額調整控除を適用した後の給与所得の金額を基に判定する(措法41の3の3②、⑥)。