【1】 換価遺言が行われた場合の課税関係について

国税庁ホームページより

換価遺言が行われた場合の課税関係について

【2】 事業用建物等・居住用建物の建築中又は買換え中に相続が開始した場合の小規模宅地等の適用

週刊税務通信(令和3年11月1日)より

解説相続・贈与 税理士 香取 稔氏

略歴 国税庁資産課税課課長補佐,世田谷税務署副署長,東京地方裁判所裁判所調査官,東京国税局課税第一部資産評価官,同局課税第一部機動課長,同局課税第一部資料調査第二課長,国税不服審判所総括国税審判官,高松国税不服審判所長を経て,現在税理士。

事業用建物等・居住用建物の建築中又は買換え中に相続が開始した場合の小規模宅地等の適用

《問》

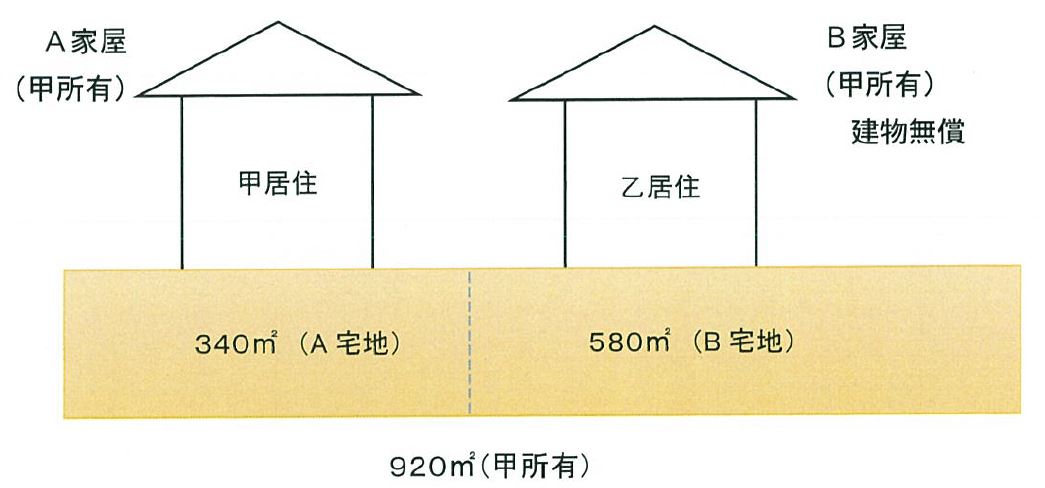

クライアントである高齢の甲は一人で自宅(A物件)に居住していますが、今後の生活資金等を確保するため、①A物件を取り壊し、新たに賃貸併用住宅(B物件)を建築する(①案)か、あるいは、②A物件を売却し、他の場所に自宅(C物件)と賃貸用住宅(D物件・新築で賃借人はいない。)を取得する(②案)ことを計画しています。

甲が、①案においてA物件を取り壊した後(B物件の建築工事着手前)、あるいは、②案においてA物件の売買契約中に死亡した場合において、

(1)①案においてA物件の敷地について小規模宅地等の特例の適用がありますか。

(2)②案においてA物件の敷地について小規模宅地等の特例の適用がありますか。

(3)②案においてC物件及びD物件の敷地について小規模宅地等の特例の適用がありますか。

(4)①案のB物件(賃貸用部分)又は②案のD物件について貸家及び貸家建付地として減額評価することができますか。

(5)②案において甲の相続人がA物件の売買契約を相続税の申告期限までに解除した場合には、相続財産はA物件(土地・建物)として申告することができますか。

《答》

(1)①案においてA物件の敷地について小規模宅地等の特例の適用の可否

甲の相続開始の時において、同人が居住していたA物件は取り壊され、B物件の建築工事に着手されていないことから、その敷地について小規模宅地等の特例の適用はありません。

(2)②案においてA物件の敷地について小規模宅地等の特例の適用の可否

売買契約中に係るA物件については、相続財産は債権(売買残代金請求権)ですから、同物件の敷地について小規模宅地等の特例の適用はありません。

(3)②案においてC物件及びD物件の敷地について小規模宅地等の特例の適用の可否

C物件の敷地については、相続財産を同物件の土地建物とする申告をした場合には、同土地について一定の要件を満たす限り小規模宅地等の特例の適用があります。

一方、D物件の敷地については、甲が新たに貸付事業を開始するために取得するものですから、同敷地について小規模宅地等の特例の適用がありません。

(4)①案のB物件(賃貸用部分)又は②案のD物件について貸家及び貸家建付地として減額評価の可否

B物件(賃貸用部分)又はD物件は、相続開始日において賃貸借契約は締結されておらず、評価上の減額要素となる賃借人の各物件の建物に対する使用収益権及び同建物の敷地に対する敷地利用権は存在しませんから、それぞれの建物及び敷地は自用のものとして評価するのが相当と考えます。

(5)②案において甲の相続人がA物件の売買契約を相続税の申告期限までに解除した場合には、相続財産はA物件(土地・建物)として申告することの可否

ご質問のケースにおいて売買契約が如何なる理由により解除されるのか明らかではありませんが、その解除理由の次第によっては相続財産をA物件(土地・建物)として申告することができると解されます。

《解説》

1 事業用建物等・居住用建物の建築中等に相続が開始した場合の小規模宅地等の特例の適用に関する措置法通達の定めなど

(1)措置法通達の定め

① 措通69の4-5 《事業用建物等の建築中等に相続が開始した場合》においては、被相続人等の事業の用に供されている建物等の移転又は建替えのため当該建物等を取り壊し、又は譲渡し、 これらの建物等に代わるべき建物等 (被相続人又は被相続人の親族の所有に係るものに限る。)の建築中に、又は当該建物等の取得後被相続人等が事業の用に供する前に被相続人について相続が開始した場合で、当該相続開始直前において当該被相続人等の当該建物等に係る事業の準備行為の状況からみて当該建物等を速やかにその事業の用に供することが確実であったと認められるときは、当該建物等の敷地の用に供されていた宅地等は、事業用宅地等に該当するものとして取り扱うこととされています。

② 措通69の4-8 《居住用建物の建築中等に相続が開始した場合》においては、被相続人等の居住の用に供されると認められる建物(被相続人又は被相続人の親族の所有に係るものに限る。)の建築中に、又は当該建物の取得後被相続人等が居住の用に供する前に被相続人について相続が開始した場合には、当該建物の敷地の用に供されていた宅地等が居住用宅地等に当たるかどうか及び居住用宅地等の部分については、69の4-5に準じて取り扱うこととされています。ただし、この取扱いは、相続の開始の直前において被相続人等が 自己の居住の用に供している建物 (被相続人等の居住の用に供されると認められる建物の建築中等に限り一時的に居住の用に供していたにすぎないと認められる建物を除く。) を所有していなかった場合 に限り適用があるとされています。

(2)留意点

① 措通69の4-5 ・ 69の4-8 の取扱いを事業用建物等又は居住用建物の建築中に適用する場合には、相続開始時において事業用建物等又は居住用建物の敷地としての土地の使用が具体化ないし現実化していることが必要であり、そのためには 少なくともその土地上において現実に事業用建物等又は居住用建物の建築工事が着手されていることが必要 とされており、被相続人等の事業用建物等又は居住用建物の建築請負契約が締結されているだけでは足りないと解されています。

[参考:東京高裁平成9年2月26日判決]

○ 相続税法及び租税特別措置法等租税法規の適用は、租税法律主義の原則及び課税の公平の原則並びに迅速な課税処理という徴税技術上の観点から、相続開始の前後の事情を問わず、相続開始時の現況に基づき一義的な統一的、画一的な基準によって判断されるべきところ、本件のようなケースにまで本件特例を適用することになれば、結局相続開始時においては更地であったにもかかわらず、相続開始後に建築工事に着手した場合にまで本件特例の適用が拡張されることになり、仮に当該土地上に居住用建物を建築する予定があったとしても(そして、その着工予定時期等が相続開始時と近接していて右建築計画がいかに具体的で確実なものであったにしても)、相続税法が相続税の課税価格を相続開始時の現況により算定するとしている趣旨に反することになるのであって、前記のような一義的で、かつ統一的、画一的な租税法規の適用の必要の観点からしても、そのような特例の適用の拡張は相当でなく、控訴人らが小規模宅地等の特例の適用を受けられないこともやむを得ない。

② 措通69の4-5 の取扱いは、「被相続人等の事業の用に供されている建物等の移転又は建替えのため当該建物等を取り壊し、又は譲渡し、これらの建物等に代わるべき建物等(被相続人又は被相続人の親族の所有に係るものに限る。)の建築中に、又は当該建物等の取得後被相続人等が事業の用に供する前に被相続人について相続が開始した場合」に適用されることから、新規に事業を開始しようとするケースについては、その適用がありません。

一方、 措通69の4-8 の取扱いは、 措通69の4-5 の取扱いにおいて定められている「これらの建物等に代わるべき建物等」という要件がないことから、初めて居住用建物を取得等して居住しようとするケースについてもその適用があります。

2 売買契約中の土地等又は建物等に係る相続税の財産・債務に関する取扱いと小規模宅地等の特例の適用関係

(1)売買契約中の土地等又は建物等に係る相続税の財産・債務に関する取扱い

売買契約中の土地等又は建物等に係る相続税の課税に当たり、土地等又は建物等の売買契約締結後その土地等又は建物等の売主から買主への引渡し日(その土地等が売買について農地法3条《農地又は採草放牧地の権利移動の制限》1項若しくは5条《農地又は採草放牧地の転用のための権利移動の制限》1項本文の規定による許可又は同項7号の規定による届出を要する農地又は採草放牧地である場合には、その許可の日又はその届出の効力の生じた日後にその土地の所有権が売主から買主へ移転したと認められる場合を除き、その許可の日又は届出の効力の生じた日)前にその売主又は買主に相続が開始した場合には、その相続に係る相続税の課税上、その売主又は買主たる被相続人の相続人その他の者が、その売買契約に関し当該被相続人から相続等により取得した財産及び承継した債務については、その土地等又は建物等の所有権が売主から買主に移転しているかどうかを問わず、それぞれ次のように取り扱われています(平成3年1月11日付資産税課情報「売買契約中の土地等又は建物等に係る相続税の課税等について」)。

① 売主に相続が開始した場合には、相続又は遺贈により取得した財産は、その売買契約に基づく土地等又は建物等の譲渡の対価のうち相続開始時における未収入金(売買残代金請求権)

② 買主に相続が開始した場合には、相続又は遺贈により取得した財産は、その売買契約に基づく土地等又は建物等の引渡請求権等として、その財産取得者の負担すべき債務は、相続開始時における未払金

ただし、買主に相続が開始した場合において、その土地等又は建物等を相続財産とする申告があった場合には、それを認める。

この場合における当該土地等又は建物等の価額は、当該土地等について小規模宅地等の特例の適用がある場合を除き、財産評価基本通達により評価した価額(同通達6《この通達の定めにより難い場合の評価》の適用を排除するものではありません。)による。

(2)小規模宅地等の特例の適用関係

① 売主に相続が開始した場合には、相続財産は土地等又は建物等ではなく売買残代金請求権であることから、その土地等について小規模宅地等の特例の適用はありません。

② 買主に相続が開始した場合には、相続財産は土地等又は建物等とする申告が認められ、その建物等について 措通69の4-5 ・ 69の4-8 の取扱い、すなわち「当該建物等の取得後被相続人等が事業の用又は居住の用に供する前に被相続人について相続が開始した場合」に該当することから、その土地等について小規模宅地等の特例の適用があります。

もっとも、被相続人の貸付事業が、相続開始の日まで3年を超えて引き続き特定貸付事業に該当しない場合には、当該売買契約中の土地等は「相続開始前3年以内に新たに貸付事業の用に供された宅地等」に該当することから、小規模宅地等の特例の適用はありません( 措通69の4-24の3 )。

(注) 措通69の4-24の3 《新たに貸付事業の用に供されたか否かの判定》の定めにより、貸家の建替えのケースについては3年以内に新たに貸付事業の用に供された宅地等には当たりませんが、貸家の移転(買換え)のケースについては、「当該建物等の移転先の宅地等は移転前の宅地等とは異なることから、当該移転先の宅地等は相続開始前3年以内に新たに貸付け事業の用に供された宅地等に該当する」(大野隆太編「相続税・贈与税関係 租税特別措置法通達逐条解説」(大蔵財務協会)103頁)とされています。

3 貸家及び貸家建付地について減額評価する趣旨

財産評価基本通達93 《貸家の評価》及び 同通達26 《貸家建付地の評価》は、貸家及びその敷地の用に供されている宅地について減額評価する旨定めています。

これらの各定めの趣旨は、①借家権の目的となっている建物の賃借人は、一般にその建物に対する使用収益権を有するとともに、その敷地についても借家権に基づいて建物の利用の範囲内で敷地利用権を有しており、賃貸人は、自己使用の必要性等の正当の事由がある場合を除き、賃貸借契約の更新を拒絶したり、解約の申入れをしたりすることができないことから(借地借家法28)、借家権を消滅させるためには立退料の支払を要することになること、②借家人は、建物の引渡しを受けたときは、その後その建物について物権を取得した者に対し借家権の効力を対抗することができ(同法31)、建物に借家権を付着させたままで建物及びその敷地を譲渡する場合には、その譲受人は、建物及びその敷地の利用について制約を受けること等から、その建物及びその敷地の経済的価値が、借家権の目的となっていない建物やその敷地に比べて低くなることを考慮したことにあると解されます。

このような評価通達の趣旨及び 相続税法22条 が相続により取得した財産の価額をその取得の時における時価によるものとしていることからすると、貸家及び貸家建付地として減額評価できるのは、課税時期において現に借家権の目的となっている建物及びその敷地の用に供されている宅地に限られると考えます。

(注) 敷地利用権について東京高裁昭和34年4月23日判決は、「元来住宅に使用するための家屋の賃貸借契約において、その家屋に居住し、これを使用するため必要な限度でその敷地の通常の方法による使用が随伴することは当然であって、この場合その敷地の占有使用につきことさらに賃貸人の同意を得る必要はない。然しながらその使用占有は飽迄も賃借家屋の使用占有に伴うもの、言い換えれば本来の目的たる家屋の使用占有する上において常識上当然とされる程度に限られるものと言わなければならない。」旨判示しています。

4 売買契約解除後の状態を相続税の申告に反映できる場合

相続開始後に、被相続人(売主)が締結していた土地の売買契約を同人に係る相続税の申告期限までに相続人が解除していた場合の課税財産の種類が争われた訴訟において広島地裁平成23年9月28日判決は、「納税申告前(又は法定申告期限前)の解除については、国税通則法上、明示的な規定はないが、いわゆる後発的事由に基づく更正の請求においては、上記のとおり、解除権の行使による解除とそれ以外の解除が区別されて、後者についてはやむを得ない事情が要求されており、これは、恣意的な解除(合意解除など)による税負担の不当な軽減を防止する趣旨であると解されるところ、この趣旨は、納税申告前の解除についても妥当するものであるから、納税申告前(又は法定申告期限前)の解除についても、更正の請求の規定(同法23条2項3号、同法施行令6条1項2号)に準じて、当該契約が、①解除権の行使によって解除された場合、又は、②当該契約の成立後に生じたやむを得ない事情によって解除された場合に限り、課税関係に影響を及ぼすと解釈すべきである。」旨判示しています(東京地裁令和2年10月29日判決同趣旨)。

そうすると、相続税の申告期限前に契約が法定解除又は約定解除され、かつ、その契約により生じた経済的成果を消滅させていた場合、あるいは当該申告期限前に契約が合意解除され、かつ、その契約により生じた経済的成果を消滅させていた場合において、その解除についてやむを得ない事情が認められるときには、その解除後の状態を相続税の申告に反映することが可能と解されます。

なお、合意解除の場合の「やむを得ない事情」とは、法定の解除事由がある場合、事情の変更により契約内容に拘束力を認めるのが不当な場合、その他これに類する客観的な理由のある場合をいうものと解されており(最高裁平成10年1月27日判決)、租税負担の軽減目的などの主観的な理由に基づくものはこれに当たらないと解されています(東京地裁令和2年10月29日判決、最高裁平成18年2月23日判決)。

5 質疑への当てはめ

(1)①案においてA物件の敷地について小規模宅地等の特例の適用の可否

措通69の4-8 の取扱いは、居住用建物の建築中にも適用されますが、上記1の(2)①のとおり、小規模宅地等の特例の適用を受けるためには、相続開始時において、少なくともその土地上において現実に居住用建物の建築工事が着手されていることが必要であると解されています。

甲の相続開始の時において、同人が居住していたA物件は取り壊された状態、すなわちA物件は更地の状態にあり、B物件の建築工事に着手されていません。

そうすると、 措通69の4-8 の取扱いの適用はないことから、A物件の敷地について小規模宅地等の特例の適用はありません。

(2)②案においてA物件の敷地について小規模宅地等の特例の適用の可否

土地等又は建物等の売買契約中に売主に相続が開始した場合における相続財産は、上記2の(1)①のとおり、その土地等又は建物等ではなく、その売買契約に基づく売買残代金請求権です。

そうすると、売買契約中に係るA物件については、相続財産は債権(売買残代金請求権)ですから、同物件の敷地について小規模宅地等の特例の適用はありません(平成9年5月14日公表裁決)。

(3)②案においてC物件及びD物件の敷地について小規模宅地等の特例の適用の可否

土地等又は建物等の売買契約中に買主に相続が開始した場合における相続財産は、上記2の(1)②のとおり、その売買契約に基づく土地等又は建物等の引渡請求権等ですが、その土地等又は建物等を相続財産とする申告があった場合には、それを認めるとともに、その土地等について小規模宅地等の特例の適用を容認しています。つまり、その土地等又は建物等を相続財産とする申告をした場合、 措通69の4-5 ・ 69の4-8 の取扱いにより、その土地等について小規模宅地等の特例の適用が認められるということです。

ただし、 措通69の4-5 の取扱いは、新規に事業を開始するケースについては小規模宅地等の特例の適用がありません。

そうすると、C物件の敷地については、相続財産を同物件の土地建物とする申告をした場合には、同土地について一定の要件を満たす限り小規模宅地等の特例の適用があります。

一方、D物件の敷地については、甲が新たに貸付事業を開始するために取得するものですから、 措通69の4-5 の取扱いの適用はなく、同敷地について小規模宅地等の特例の適用がありません。

(4)①案のB物件(賃貸用部分)又は②案のD物件について貸家及び貸家建付地として減額評価の可否

貸家及び貸家建付地として減額評価できるのは、上記3のとおり、課税時期において現に借家権の目的となっている建物及びその敷地の用に供されている宅地に限られます。

そうすると、B物件(賃貸用部分)又はD物件は、相続開始日において賃貸借契約は締結されておらず、評価上の減額要素となる賃借人のそれぞれの建物に対する使用収益権及び同建物の敷地に対する敷地利用権は存在しませんから、それぞれの建物及び敷地は自用のものとして評価するのが相当と考えます(平成4年12月9日公表裁決)。

(5)②案において甲の相続人がA物件の売買契約を相続税の申告期限までに解除した場合には、相続財産はA物件(土地・建物)として申告することの可否

土地等又は建物等に係る売買契約の解除後の状態を相続税の申告に反映できる場合とは、上記4のとおり、その申告期限前に当該売買契約が法定解除又は約定解除され、かつ、その契約により生じた経済的成果を消滅させていた場合、あるいは納税申告前に契約が合意解除され、かつ、その契約により生じた経済的成果を消滅させていた場合において、その解除についてやむを得ない事情が認められるときには、その解除後の状態を相続税の申告に反映することが可能と解されています。

そうすると、ご質問のケースにおいて売買契約が如何なる理由により解除されるのか明らかではありませんが、その解除理由の次第によっては相続財産をA物件(土地・建物)として申告することができると解されます。